Транспортный налог – отчетный период

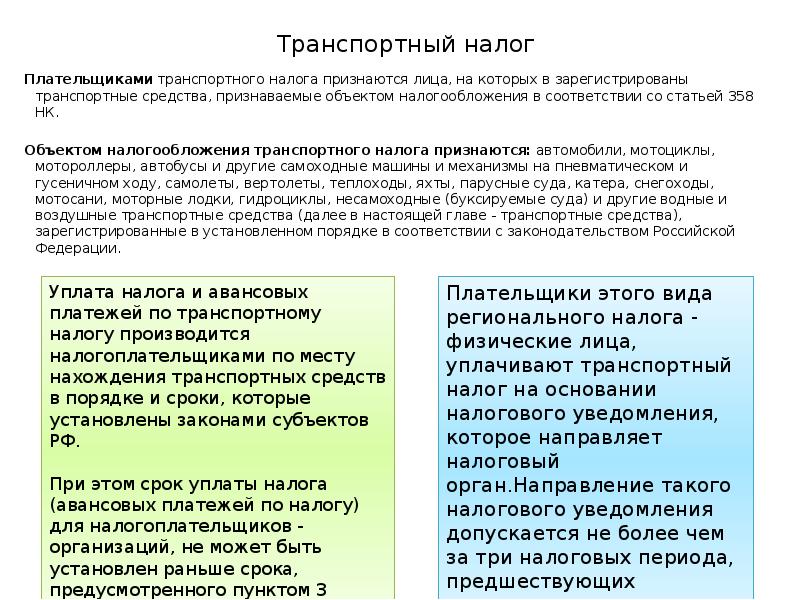

Если организация или гражданин уплачивает транспортный налог, налоговый период устанавливается в соответствии с нормами стат. 360 НК. При этом региональные власти вправе определять отчетные периоды для юрлиц, а для физлиц перечислять авансы по автоналогу не требуется. Разберемся в нюансах.

Транспортный налог – отчетный период и налоговый

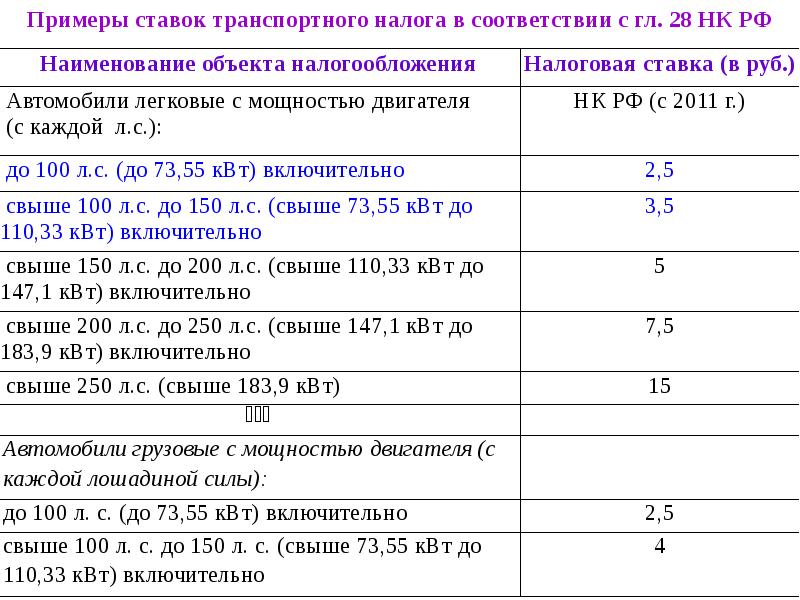

Налоговым периодом по транспортному налогу признается, для всех без исключения налогоплательщиков, календарный год (п. 1 стат. 360). По завершении этого временного промежутка производится начисление и оплата соответствующих фискальных сумм в бюджет государства. Независимо от вида ТС (транспортное средство), его мощности, а также организационно-правовой формы юрлица требования едины. Также не влияет на длительность налогового периода по ТН место регистрации средств передвижения, поскольку регионами РФ могут устанавливаться отчетные периоды, но не налоговые.

Согласно п. 2 стат.

Транспортный налог: до какого числа платить

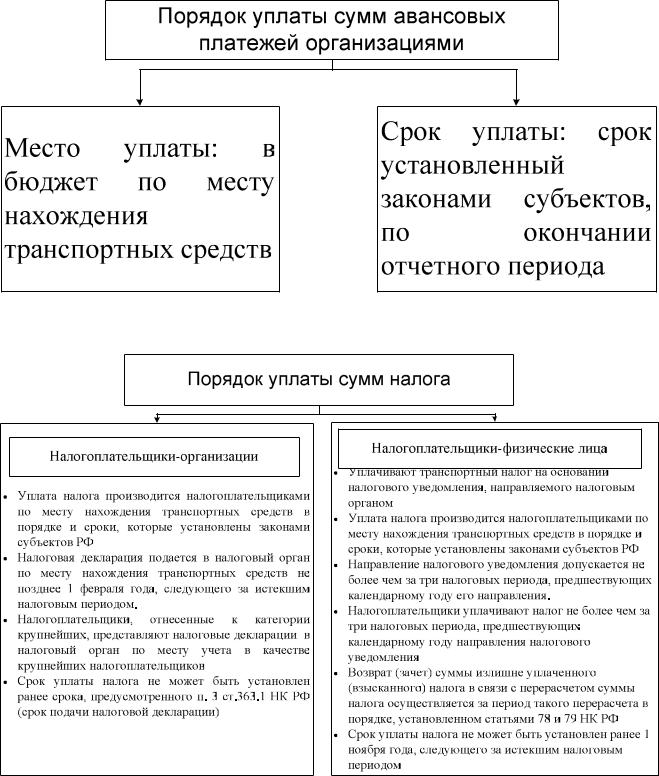

Точные сроки для перечисления ТН вправе устанавливать субъекты РФ с учетом требований налогового законодательства (стат. 356 НК). На основании стат. 362 исчисление автоналога юрлицами производится организациями самостоятельно, а за физлиц расчеты выполняют налоговики. Перечислять ТН следует в бюджет того региона, где зарегистрировано ТС (п.

-

Для юрлиц – срок уплаты налога не может быть установлен ранее 1 февраля (для платежей по году) согласно п. 1 стат. 363, п. 3 стат. 363.1. Даты вправе изменять региональные органы власти, но с учетом ограничения в НК.

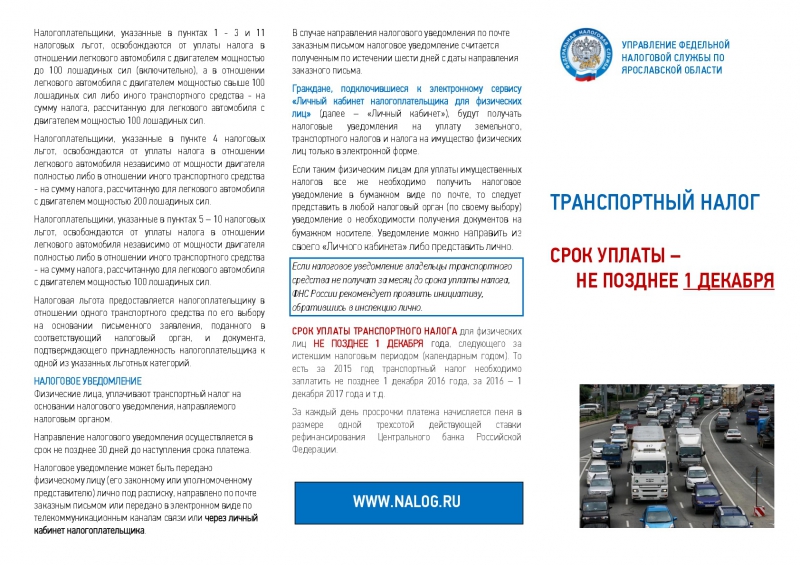

Для физлиц – крайний срок уплаты ТН установлен на 1 декабря (1 стат. 363). Дата не может быть изменена региональными властями.

Срок уплаты по авансам регулируется правовыми документами субъектов РФ при наличии отчетных периодов. Если физлицо уплачивает транспортный налог, отчетность в ИФНС не предоставляется. Обязанность по подаче декларации установлена только для налогоплательщиков-юрлиц.

Налоговая отчетность по транспортному налогу

Отчетность в виде налоговой декларации подается компаниями по истечении налогового периода, то есть календарного года. Орган подачи – территориальное подразделение ИФНС по адресу нахождения средств передвижения.

Обратите внимание! Транспортный налог в налоговом учете относится на прочие расходы на момент начисления сумм (подп. 1 п. 1 стат. 264, подп. 1 п. 7 стат. 272).

последние изменения и поправки, судебная практика

СТ 397 НК РФ.

1. Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

При этом срок уплаты налога для налогоплательщиков-организаций не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 398 настоящего Кодекса.

Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

2. В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если нормативным правовым актом представительного органа муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) не предусмотрено иное. По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 5 статьи 396 настоящего Кодекса.

3. Налог и авансовые платежи по налогу уплачиваются налогоплательщиками-организациями в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 настоящего Кодекса.

4. Налогоплательщики — физические лица уплачивают налог на основании налогового уведомления, направленного налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 настоящего Кодекса.

Комментарий к Ст. 397 Налогового кодекса

Важно!

Абзац 1 пункта 1 комментируемой статьи действует в редакции Федерального закона от 29.11.2014 N 379-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя».

Абзац второй пункта 1 статьи 397 НК РФ действует, в свою очередь, в редакции Федерального закона от 04. 11.2014 N 347-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

11.2014 N 347-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

В абзаце 1 пункта 1 комментируемой статьи установлено, что земельный налог и авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

Согласно абзацу 2 пункта 1 статьи 397 НК РФ в новой редакции срок уплаты налога для налогоплательщиков-организаций не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 398 НК РФ.

Обращаем внимание, что абзац 3 пункта 1 статьи 397 НК РФ также действует в новой редакции Федерального закона от 02.12.2013 N 334-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 5 Закона Российской Федерации «О налогах на имущество физических лиц», в силу которой земельный налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 октября года, следующего за истекшим налоговым периодом.

Официальная позиция.

В письме ФНС России от 11.02.2015 N БС-4-11/2015@ «О сроках уплаты в налоговых уведомлениях» дается очень важное разъяснение о порядке применения новой редакции пункта 1 комментируемой статьи. Рассмотрим их.

Федеральная налоговая служба в связи с вступлением в силу с 01.01.2015 изменений, внесенных Федеральным законом от 02.12.2013 N 334-ФЗ в часть вторую Налогового кодекса Российской Федерации и Закон Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» в части установления для физических лиц единого срока уплаты земельного и транспортного налогов, а также налога на имущество физических лиц — не позднее 1 октября года, следующего за истекшим налоговым периодом, а также учитывая изменения, внесенные Федеральным законом от 02.04.2014 N 52-ФЗ в статью 58 НК РФ, направляет разъяснения по порядку установления сроков уплаты в налоговых уведомлениях с расчетом имущественных налогов для реализации в программном обеспечении.

1. В случае если от даты направления налоговых уведомлений до 1 октября текущего года остается 30 и более рабочих дней, во всех налоговых уведомлениях (включая перерасчеты налога) указывается срок уплаты 1 октября 2015 года.

2. В случае если от даты направления налоговых уведомлений до 1 октября текущего года остается менее 30 рабочих дней (или в случае направления налоговых уведомлений после 1 октября текущего года), указывается следующий срок уплаты:

2.1. С учетом положений абзаца 3 пункта 2 статьи 52 НК РФ в случаях получения сведений об объектах налогообложения, расчет налогов по которым ранее не производился и налоговые уведомления не направлялись и по которым возникла необходимость произвести расчет за три предшествующих налоговых периода (в целях недопущения потерь бюджетов регионального и местного уровней), налоговые уведомления должны быть направлены в кратчайшие сроки после выявления таких случаев (до 31.12 текущего года), но срок уплаты указывается 1 октября следующего года.

2.2. Принимая во внимание нормы пункта 6 статьи 58 НК РФ, в налоговых уведомлениях, которые содержат перерасчет налога по объекту, налоговое уведомление с расчетом налога по которому уже направлялось, указывается срок уплаты не позднее 30 рабочих дней со дня направления налогового уведомления.

При этом обращаем внимание, что основное число перерасчетов должно производиться в период массового расчета налогов за очередной налоговый период и включаться в одно налоговое уведомление с расчетом за очередной налоговый период.

Одновременно сообщается, что начиная с 1 января 2015 года письмо от 22.03.2013 N БС-4-11/4992@ отменяется.

Официальная позиция.

При этом в письме ФНС России от 23.04.2014 N БС-4-11/7798 «О разъяснении законодательства о налогах и сборах» сообщается, что обязанность уплачивать имущественные налоги по новому единому сроку возникнет у граждан начиная с 2015 года, в том числе при уплате таких налогов за налоговый период 2014 года. Данная позиция согласована с Минфином России. Учитывая, что для физических лиц срок уплаты имущественных налогов установлен федеральным законодательством, внесение изменений в нормативные правовые акты органов муниципальных образований и законы субъектов Российской Федерации в части дублирования нового срока не требуется.

Учитывая, что для физических лиц срок уплаты имущественных налогов установлен федеральным законодательством, внесение изменений в нормативные правовые акты органов муниципальных образований и законы субъектов Российской Федерации в части дублирования нового срока не требуется.

Вместе с тем начиная с 1 января 2015 года все нормативные акты органов местного самоуправления и законы субъектов Российской Федерации должны быть приведены в соответствие с нормами законодательства о налогах и сборах.

Кроме того, обращаем внимание, что Федеральным законом от 02.04.2014 N 52-ФЗ в статьи 356 и 363 Налогового кодекса внесены изменения, устанавливающие полномочия законодательных (представительных) органов субъектов Российской Федерации по определению порядка и сроков уплаты только для налогоплательщиков-организаций. Аналогичные изменения будут внесены и в главу 31 «Земельный налог» Налогового кодекса.

В письме Минфина России от 27.01.2014 N 03-05-04-01/2765 указывается: учитывая, что Федеральный закон N 334-ФЗ не содержит переходных положений, ограничивающих применение данного Федерального закона к правоотношениям, связанным с уплатой имущественных налогов физическими лицами за налоговый период 2014 г. , положения абз. 3 п. 1 ст. 363, абз. 3 п. 1 ст. 397 Налогового кодекса Российской Федерации, а также п. 9 ст. 5 Закона Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» (в ред. Федерального закона N 334-ФЗ) распространяются на правоотношения, возникшие после вступления в силу указанного Федерального закона, т.е. на те налоговые обязательства, которые возникнут у налогоплательщиков после 1 января 2015 г.

, положения абз. 3 п. 1 ст. 363, абз. 3 п. 1 ст. 397 Налогового кодекса Российской Федерации, а также п. 9 ст. 5 Закона Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» (в ред. Федерального закона N 334-ФЗ) распространяются на правоотношения, возникшие после вступления в силу указанного Федерального закона, т.е. на те налоговые обязательства, которые возникнут у налогоплательщиков после 1 января 2015 г.

У налогоплательщиков — физических лиц в 2015 г. возникнет обязанность по уплате транспортного налога, земельного налога и налога на имущество физических лиц за налоговый период 2014 г.

Таким образом, новый единый срок уплаты имущественных налогов, предусмотренный Федеральным законом N 334-ФЗ, применяется для физических лиц начиная с 2015 г., в том числе при уплате таких налогов за налоговый период 2014 г.

Важно!

Пункт 2 комментируемой статьи действует в редакции Федерального закона от 29.11.2014 N 379-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя».

В пункте 2 комментируемой статьи установлено, что в течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если нормативным правовым актом представительного органа муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) не предусмотрено иное. По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 5 статьи 396 НК РФ.

Пункт 3 комментируемой статьи действует в редакции Федерального закона от 04.11.2014 N 347-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

В пункте 3 статьи 397 НК РФ закреплено, что земельный налог и авансовые платежи по налогу уплачиваются налогоплательщиками-организациями в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 НК РФ.

Внимание!

Необходимо иметь в виду, что положения пункта 3 статьи 397 НК РФ в новой редакции применяются в отношении налоговых периодов начиная с 2015 года.

Официальная позиция.

В письме ФНС России от 04.06.2014 N БС-4-11/10563 рассмотрен вопрос об отражении организацией, отнесенной к крупнейшим налогоплательщикам, КПП в декларации по земельному налогу. По данному вопросу официальный орган дал нижеследующее разъяснение.

Приказом ФНС России от 28.10.2011 N ММВ-7-11/696@ «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронном виде и Порядка ее заполнения» утверждена форма налоговой декларации и Порядок ее заполнения.

В пункте 2.10 Порядка указано, что налогоплательщики, отнесенные к категории крупнейших, представляют декларацию в налоговый орган по месту учета в качестве крупнейших налогоплательщиков. В декларации указывается код налогового органа по месту нахождения земельного участка.

Согласно пункту 3.2 Порядка крупнейшими налогоплательщиками КПП указывается на основании уведомления о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика по форме N 9-КНУ.

Налогоплательщики, отнесенные к категории крупнейших, представляют в налоговый орган по месту учета в качестве крупнейших налогоплательщиков налоговые декларации по земельному налогу, заполняемые отдельно в установленном порядке по местонахождению земельного участка, указывая КПП, присвоенное налогоплательщику по месту учета организации в качестве крупнейшего налогоплательщика.

Важно!

Бесплатная юридическая консультация по телефонам:

Необходимо рассмотреть ситуацию, когда налогоплательщику — организации земельному налогу принадлежит несколько земельных участков, являющихся объектом налогообложения, но которые подведомственны разным налоговым органам. Встает вопрос: в какой именно налоговый орган необходимо подавать декларацию по земельному налогу — в тот, в котором поставлен на учет налогоплательщик-организация по всем земельным участкам, или же в соответствующие налоговые органы по месту нахождения каждого из земельных участков?

Из прямого толкования норм НК РФ следует, что в рассматриваемой ситуации необходимо подавать несколько налоговых деклараций по земельному налогу по каждому из земельных участков в соответствующие территориальный налоговые органы. Подать единую декларацию по месту своего учета налогоплательщик земельного налога — организация не может.

Подать единую декларацию по месту своего учета налогоплательщик земельного налога — организация не может.

Исключение составляют крупнейшие налогоплательщики. Они предоставляют налоговые декларации по земельному налогу по месту своего учета.

Пример.

ФАС Западно-Сибирского округа было рассмотрено дело по иску о признании недействительным решения налогового органа.

Налоговый орган взыскал штраф за непредставление налоговой декларации по земельному налогу, полагая, что налогоплательщик должен был представить не одну декларацию, а несколько, по всем районам, где расположены земельные участки, являющиеся объектом налогообложения земельным налогом.

ФАС Западно-Сибирского округа, рассмотрев данное дело, вынес Постановление от 15.05.2013 N А45-21306/2012, в котором указал, что налогоплательщики, отнесенные к категории крупнейших, представляют все налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Пункт 4 комментируемой статьи устанавливает порядок уплаты земельного налога налогоплательщиками — физическими лицами, не являющимися индивидуальными предпринимателями.

Важно!

Абзац 1 пункта 4 комментируемой статьи действует в редакции Федерального закона от 04.11.2014 N 347-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

В абзаце 1 пункта 4 установлено, что налогоплательщики — физические лица уплачивают налог на основании налогового уведомления, направленного налоговым органом.

Форма налогового уведомления утверждена Приказом ФНС России от 25.12.2014 N ММВ-7-11/673@ (зарегистрировано в Минюсте России 04.02.2015 N 35860).

Официальная позиция.

Приказом ФНС России от 25.12.2014 N ММВ-7-11/673@ «Об утверждении формы налогового уведомления» установлено, что к налоговому уведомлению, вручаемому налогоплательщику лично, нужно формировать отрывной корешок, содержащий информацию о подлежащих уплате суммах налогов, в котором налогоплательщик расписывается при получении налогового уведомления. Налоговое уведомление формируется в зависимости от наличия у физического лица объектов налогообложения по одному налогу или нескольким налогам, подлежащим уплате на основании налогового уведомления, в том числе за предыдущие налоговые периоды при перерасчете сумм налогов.

При отсутствии у физического лица объекта налогообложения по налогу, подлежащему уплате на основании налогового уведомления, раздел налогового уведомления по соответствующему налогу не формировать.

При перерасчете суммы налога, указанной в ранее направленном налогоплательщику налоговом уведомлении, формировать раздел «Перерасчет налога» по соответствующему налогу, по которому произошли изменения. При этом перерасчет налога осуществлять в отношении объекта (объектов) налогообложения в целом по каждому: муниципальному образованию — по земельному налогу, налогу на имущество физических лиц; субъекту Российской Федерации — по транспортному налогу.

Налоговые уведомления направлять налогоплательщикам не позднее срока, указанного в статье 52 Налогового кодекса Российской Федерации, одновременно с платежными документами на уплату физическими лицами налогов в бюджетную систему Российской Федерации.

Налоговое уведомление в электронном виде направляется налогоплательщику земельного налога — физическому лицу одновременно с платежными документами на уплату налогов, подлежащих уплате в соответствии с этим налоговым уведомлением.

Датой направления налогоплательщику налогового уведомления в электронном виде и соответствующих платежных документов считается дата размещения их в интернет-сервисе «Личный кабинет налогоплательщика».

Налоговое уведомление считается полученным налогоплательщиком в электронном виде, если налоговому органу поступило подтверждение о получении налогоплательщиком налогового уведомления с использованием интернет-сервиса «Личный кабинет налогоплательщика».

Датой получения налогоплательщиком налогового уведомления в электронном виде является дата, указанная в подтверждении о получении налогоплательщиком налогового уведомления с использованием интернет-сервиса «Личный кабинет налогоплательщика».

В случае если налоговому органу не поступило подтверждение о получении налогоплательщиком налогового уведомления с использованием интернет-сервиса «Личный кабинет налогоплательщика» до 1 сентября календарного года, в котором это налоговое уведомление в электронном виде было направлено налогоплательщику, налоговый орган направляет налогоплательщику налоговое уведомление и платежные документы на бумажном носителе не позднее 30 рабочих дней до наступления установленных сроков уплаты соответствующих налогов.

Важно!

Отправка налогового уведомления по земельному налогу налогоплательщику — физическому лицу, не являющемуся индивидуальным предпринимателем, возможно только через интернет-сервис. Данное соответствует позиции официальных органов.

Официальная позиция.

Так, в письме ФНС РФ от 14.02.2012 N БС-3-11/451@ подтверждено, что в соответствии с действующим законодательством Российской Федерации отправка налогового уведомления в электронном виде по телекоммуникационным каналам связи предусмотрена только через интернет-сервис.

В абзаце 2 пункта 4 статьи 397 НК РФ установлено, что направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Пример.

В КС РФ поступила жалоба гражданина на нарушение его конституционных прав пунктом 10 статьи 4 Федерального закона от 28.11.2009 N 283-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (далее — Закон N 283-ФЗ) и абзацем 2 пункта 4 статьи 397 НК РФ.

По мнению заявителя, оспариваемое законоположение позволяет налоговым органам начислять недоимку по земельному налогу за прошедшие налоговые периоды без учета уплаченных ранее по тем же налоговым периодам сумм налога, а потому не соответствует статье 57 Конституции Российской Федерации, а также пунктам 3 и 7 статьи 3, пункту 2 статьи 5 и пункту 7 статьи 6 НК РФ.

КС РФ, изучив представленные заявителем материалы, не нашел оснований для принятия его жалобы к рассмотрению исходя из нижеследующего.

КС РФ указал: как следует из статей 96 и 97 Федерального конституционного закона от 21.07.1994 N 1-ФКЗ «О Конституционном Суде Российской Федерации» (далее — Закон N 1-ФКЗ), гражданин вправе обратиться в Конституционный Суд Российской Федерации с жалобой на нарушение своих конституционных прав и свобод законом и такая жалоба признается допустимой, если оспариваемым законом, примененным в конкретном деле, рассмотрение которого завершено в суде, затрагиваются его конституционные права и свободы; применение оспариваемого закона в деле заявителя должно быть подтверждено копией официального документа.

Представленные в КС РФ материалы свидетельствуют о том, что в ВС РФ заявитель обжаловал нормы того же федерального закона, конституционность норм которого он оспаривает в КС РФ.

При таких обстоятельствах обращение заявителя в КС РФ означает, что, по сути, он просит проверить конституционность правовых норм вне связи с конкретным делом, в котором судом в установленной юрисдикционной процедуре разрешается затрагивающий права и свободы заявителя вопрос, устанавливаются и (или) исследуются фактические обстоятельства, т.е. в порядке абстрактного нормоконтроля. Однако такая проверка может быть осуществлена лишь по запросам перечисленных в статье 125 (часть 2) Конституции Российской Федерации и статье 84 Закона N 1-ФКЗ субъектов. К числу таких субъектов граждане не отнесены.

В абзаце 3 пункта 4 статьи 397 НК РФ уточнено, что налогоплательщики земельного налога — физические лица, не являющиеся индивидуальными предпринимателями, уплачивают данный налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором пункта 4 комментируемой статьи.

Официальная позиция.

В письме Минфина РФ от 04.10.2010 N 03-05-06-02/96 рассмотрена и проанализирована ситуация, когда органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, в результате технической ошибки или судебного решения проведена корректировка налоговой базы по земельному налогу в налоговом периоде, за который налогоплательщику уже было направлено налоговое уведомление. Рассмотрен вопрос, имеют ли право в данной ситуации налоговые органы пересчитать сумму земельного налога и направить налогоплательщику уточненное уведомление.

Минфин России пришел к следующему выводу.

Если органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, в результате технической ошибки или судебного решения проведена корректировка налоговой базы в налоговом периоде, за который налогоплательщику было направлено налоговое уведомление, то налоговые органы должны пересчитать сумму земельного налога и направить налогоплательщику уточненное уведомление, но не более чем за три налоговых периода, предшествующих календарному году направления уточненного уведомления.

При этом отмечаем, что в соответствии с подпунктом 1 пункта 1 статьи 28 Закона N 221-ФЗ технической ошибкой является описка, опечатка, грамматическая или арифметическая ошибка либо подобная ошибка, допущенная органом кадастрового учета при ведении государственного кадастра недвижимости и приведшая к несоответствию сведений, внесенных в государственный кадастр недвижимости, сведениям в документах, на основании которых вносились сведения в государственный кадастр недвижимости.

В абзаце 4 пункта 4 статьи 397 НК РФ установлено, что возврат (зачет) суммы излишне уплаченного (взысканного) земельного налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 НК РФ.

Официальная позиция.

В письме Минфина России от 18.04.2013 N 03-05-05-02/13352 рассмотрена ситуация возврата (зачета) излишне уплаченного (взысканного) земельного налога в случае, когда кадастровая стоимость земельного участка признается равной рыночной и устанавливается судебным актом.

В данном письме Минфин России указал, что если в результате судебного решения кадастровая стоимость земельного участка, утвержденная субъектом Российской Федерации и установленная на начало налогового периода, признается равной рыночной стоимости земельного участка, то данная кадастровая стоимость применяется с налогового периода, на начало которого она установлена судебным решением.

При этом отмечаем, что возврат (зачет) суммы излишне уплаченного (взысканного) земельного налога в связи с перерасчетом суммы земельного налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 НК РФ (пункт 4 статьи 397 НК РФ).

Аналогичная позиция выражена и в письме Минфина России от 10.04.2013 N 03-05-05-02/11854.

Порядок и сроки уплаты налога и авансовых платежей по транспортному налогу

Пунктом 1 статьи 363 НК РФ установлено, что уплата транспортного налога и авансовых платежей по налогу производится налогоплательщиками по месту нахождения транспортных средств.Уплата налога организациями

Пунктом 1 статьи 363 НК РФ установлено, что уплата транспортного налога и авансовых платежей по налогу производится налогоплательщиками по месту нахождения транспортных средств.

В разделе 2.6. книги мы рассмотрели вопрос о том, что признается местом нахождения имущества в целях статьи 83 НК РФ. Напомним, что местом нахождения имущества признается:

- для морских, речных и воздушных транспортных средств — место (порт) приписки или место государственной регистрации, а при отсутствии таковых — место нахождения (жительства) собственника имущества;

- для транспортных средств, не указанных в подпункте 1 настоящего пункта, — место государственной регистрации, а при отсутствии такового — место нахождения (жительства) собственника имущества;

- для иного недвижимого имущества — место фактического нахождения имущества.

В пункте 40 Методических рекомендаций №БГ-3-21/177 указано,

что в том случае, если транспортные средства, в отношении которых осуществлена

государственная регистрация и получен соответствующий документ, поставлены на

временный учет в других органах, осуществляющих государственную регистрацию

транспортных средств, уплата налога по месту их временного нахождения не производится.

Таким образом, организация не должна представлять налоговую декларацию и производить

уплату транспортного налога в налоговом органе по месту временной регистрации

транспортных средств.

Немало вопросов по поводу уплаты транспортного налога возникает и в том случае, когда автомобиль зарегистрирован по месту нахождения головной организации, но передается для использования в филиал компании, расположенный в другом городе того же субъекта Российской Федерации. Куда в этом случае следует производить уплату транспортного налога? По месту государственной регистрации автомобиля или по месту его фактического использования?

Прежде всего, напомним, что согласно статье 55 ГК РФ представительства и филиалы не являются юридическими лицами. Они наделяются имуществом, создавшим их юридическим лицом, и действуют на основании утвержденных им положений. Руководители представительств и филиалов назначаются юридическим лицом и действуют на основании его доверенности.

В Письме Минфина Российской Федерации от 12 октября 2006 года №03-06-04-04/43

отмечено, что пунктом 22 Правил №59 установлено, что регистрация транспортных

средств за юридическими лицами производится по месту нахождения юридических

лиц, определяемому местом их государственной регистрации. Таким образом, налог

следует уплачивать по месту государственной регистрации автомобиля, то есть,

в нашем случае, по месту нахождения головной организации.

Таким образом, налог

следует уплачивать по месту государственной регистрации автомобиля, то есть,

в нашем случае, по месту нахождения головной организации.

Тем не менее, согласно пункту 1 статьи 26 НК РФ налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах через законного или уполномоченного представителя, полномочия которого должны быть документально подтверждены.

Филиалы и иные обособленные подразделения российских организаций могут исполнять обязанность этих организаций по уплате налогов и сборов по месту нахождения филиалов и иных обособленных подразделений. Такая возможность установлена статьей 19 НК РФ.

В Письме Минфина Российской Федерации от 16 июля 2004 года № 03-05-11/103

говорится о том, что налогоплательщики – организации исчисляют сумму налога

самостоятельно и представляют в налоговый орган по месту нахождения транспортных

средств налоговую декларацию в установленный срок. Этот же налоговый орган осуществляет

контроль уплаты в бюджет транспортного налога и ведет карточку лицевого счета.

Этот же налоговый орган осуществляет

контроль уплаты в бюджет транспортного налога и ведет карточку лицевого счета.

Также пунктом 1 статьи 363 НК РФ установлено, что уплата налога и авансовых платежей по налогу производится в порядке и в сроки, установленные законами субъектов Российской Федерации.

Если законами субъектов Российской Федерации не установлены сроки уплаты авансовых платежей, то согласно Письму ФНС Российской Федерации от 18 июля 2006 года №21-5-05/61 «О транспортном налоге» налогоплательщики, являющиеся организациями, вправе не уплачивать авансовые платежи по транспортному налогу.

При установлении срока уплаты налога законодательные органы субъектов Российской

Федерации должны учитывать, что установленный ими срок уплаты налога для налогоплательщиков

– организаций не может быть установлен ранее срока, предусмотренного пунктом

3 статьи 363.1 НК РФ. То есть срок уплаты транспортного налога не может быть

установлен ранее 1 февраля года, следующего за истекшим налоговым периодом.

В отношении авансовых платежей, являющихся частью транспортного налога, срок уплаты также не может быть установлен раньше срока представления налоговых расчетов, установленного пунктом 3 статьи 363.1 НК РФ. Такое мнение высказано специалистами финансового ведомства в Письме Минфина Российской Федерации от 28 апреля 2006 года №03-06-04-02/12«Об исчислении и уплате транспортного налога организациями».

В Письме ФНС от 22 февраля 2006 года №ГВ-6-21/193@ «О транспортном налоге» указано, с 1 января 2006 года Федеральным законом от 20 октября 2005 года №131-ФЗ «О внесении изменений в главу 28 части второй Налогового кодекса Российской Федерации» для налогоплательщиков-организаций установлены отчетные периоды по транспортному налогу, порядок исчисления и сроки уплаты авансовых платежей, а также сроки представления расчетов по авансовым платежам. Таким образом, начиная с 2006 года, в случае нарушения установленных статьей 363 НК РФ сроков уплаты авансовых платежей по транспортному налогу, подлежат уплате пени за каждый день просрочки авансового платежа.

В книге мы неоднократно отмечали, что налоговым периодом по транспортному налогу признан календарный год. До 1 января 2006 года отчетные периоды по налогу предусмотрены не были, и на налогоплательщиков не возлагались обязанности по уплате авансовых платежей и представлению соответствующих расчетов. Также субъектам Российской Федерации не было предоставлено право определения отчетных периодов и сроков уплаты авансовых платежей по итогам отчетных периодов. Таким образом, до 1 января 2006 года правовые основания для начисления и взыскания пеней за просрочку уплаты авансовых платежей отсутствовали.

По поводу возврата начисленных и взысканных налоговыми органами сумм пени за просрочку уплаты авансовых платежей по транспортному налогу за период 2003-2005 годов Минфин Российской Федерации в Письме от 2 июня 2006 года № 03-06-02-02/73 сообщил следующее:

«В случае признания закона субъекта Российской Федерации о транспортном налоге противоречащим федеральному законодательству и, следовательно, недействующим налогоплательщики в силу статьи 21 Кодекса имеют право на своевременный возврат сумм излишне уплаченных или излишне взысканных налогов, пени, штрафов.Возврат излишне взысканных сумм пени осуществляется налоговыми органами по месту учета налогоплательщика в порядке, установленном статьей 79 Кодекса.

В соответствии с пунктом 2 указанной статьи Кодекса решение о возврате излишне взысканных сумм пени принимается налоговым органом на основании письменного заявления налогоплательщика, с которого взысканы суммы пени, а судом — в порядке искового судопроизводства.

Учитывая изложенное, полагаем, что возврат излишне взысканных сумм пени за просрочку уплаты авансовых платежей по транспортному налогу за период 2003 — 2005 годов необходимо производить налоговым органам на основании письменного заявления налогоплательщика в том случае, если закон субъекта Российской Федерации о транспортном налоге в части установления авансовых платежей по транспортному налогу признан судом недействующим.

В настоящее время Определениями Верховного Суда Российской Федерации от 1 февраля 2006 г. №59-Г05-26 и от 29 марта 2006 г. №33-Г06-4 признаны недействующими в части установления авансовых платежей по транспортному налогу соответственно положения Закона Амурской области от 18 ноября 2002 г. №142-ОЗ «О транспортном налоге на территории Амурской области» и Закона Ленинградской области от 22 ноября 2002 г. №51-ОЗ «О транспортном налоге».Уплата налога физическими лицами

Обратите внимание!Обязанность по уплате налога у физических лиц возникает только с момента вручения налогоплательщику налогового уведомления. Форма налогового уведомления на уплату транспортного налога физическими лицами утверждена Приказом ФНС Российской Федерации от 31 октября 2005 года №САЭ-3-21/551@ «Об утверждении форм налоговых уведомлений». Данным приказом установлено также, что налоговые органы одновременно с направлением налоговых уведомлений должны направлять налогоплательщикам платежные документы.Отчетные периоды по транспортному налогу установлены статьей 360 НК РФ только для налогоплательщиков, являющихся организациями. Для налогоплательщиков – физических лиц отчетные периоды не установлены, следовательно, на них не возложена обязанность по уплате авансовых платежей. В Письме ФНС Российской Федерации от 18 июля 2006 года №21-5-05/61@ «О транспортном налоге» отмечено, что налогоплательщики – физические лица должны уплачивать транспортный налог по истечении налогового периода в срок, установленный законом субъекта Российской Федерации. В то же время обращено внимание, что согласно пункту 1 статьи 45 НК РФ налогоплательщики вправе исполнить обязанность по уплате налога досрочно.

В налоговом уведомлении, вручаемом физическому лицу, должны быть указаны:По окончании налогового периода физическому лицу вручается новое налоговое уведомление, в котором указывается окончательная сумма налога, подлежащая уплате. Помимо этого указывается также сумма налога, уплаченная в течение налогового периода, сумма налога, подлежащая доплате, и срок уплаты налога.Если законом субъекта Российской Федерации предусмотрены авансовые платежи по транспортному налогу, то в налоговом уведомлении указываются:

- сумма налога, исчисленная исходя из данных о транспортных средствах, зарегистрированных по состоянию на 1 января текущего налогового периода;

- срок уплаты транспортного налога;

- дата направления налогового уведомления.

- суммы платежей по налогу;

- сроки уплаты платежей;

- дата направления налогового уведомления.

Налоговое уведомление на уплату налога передается физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату его получения. В случае, когда физическое лицо уклоняется от получения налогового уведомления, уведомление направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма.

Данный материал подготовлен группой консультантов-методологов ЗАО «BKR-Интерком-Аудит»

Установленные сроки уплаты транспортного налога 2018

Выплата гражданами транспортного налога является их прямой обязанностью, прописанной российским законодательством. Несмотря на то, что этот закон распространяется на всю РФ, правильность его соблюдения контролируется региональными властями. Они же уполномочены определять ставки, сроки выплаты и раздавать льготы.

За какие ТС нужно платить?

В 2018 году налогообложение касается:

- легковых и грузовых автомобилей;

- снегоходов;

- вертолетов;

- мотороллеров;

- моторных лодок и яхт;

- автобусов разных размеров;

- ТС с пневматическим и гусеничным ходом.

Правительство разработало разный порядок выплаты ТН обычным гражданам и предприятиям. Организации для выплаты налога используют авансовые платежи. Остаток годового налога выплачивается после обработки предыдущих выплат за прошедшие три квартала.

Подсчитывая размер налоговых исчислений для выплаты в бюджет, предприятиями, кроме федерального закона, должны еще учитываться нормы, принятые в соответствующем региональном субъекте.

Расчетом ТН для ООО занимаются их личные бухгалтера. При этом они должны строго соблюдать установленную законом периодичность подачи отчетности в соответствующие органы. Гражданин, являющийся владельцем транспортного средства, не принимает участия в расчетах. Он получает специальное уведомление от налогового органа.

Срок выплаты налога на транспорт юридическими лицами

Как показывает практика, большинства владельцев ТС не знают сроков, на протяжении которых в текущем году вносится ТН. Не лишним будет напомнить, что налоговый период приравнивается к одному году. Поводом для выплаты налога будетспециальная квитанция, которую резидент подучает от государственного органа. Этот документ отправляется за месяц до обязательной даты внесения ТН.

Для юр. лиц правительство установило специальный отчетный период, соответствующий одному кварталу, но налоговый период у них не изменился и по-прежнему равен одному кварталу. С этого выходит, что предприятия обязаны платить налог каждые три месяца, а не раз в 12 месяцев.

Дата внесения ТН юр. лицом в 2018 году за каждое зарегистрированное средство передвижения не должна устанавливаться позже даты сдачи общего годового отчета. Законодательство обязывает компании подавать декларации до первого февраля 2018 года. Если в 2018 году фирма перестала функционировать, она не избавляется от налогообложения. После официального закрытия ей полагается еще три месяца, чтобы внести оплату.

В случае, когда дата выплаты транспортного налога выпадает на календарный выходной день, она автоматически передвигается на рабочий день, идущий первым после выходного.

ТНотносится к региональным платежам, поэтому их сумма, процедура и время внесения регламентируется не только на государственном уровне, но и местными властями. Основываясь на федеральном законе, субъект РФ имеет право обозначать собственный крайний срок выплаты ТН для юридического лица, но это должно быть не раньше от подачи налоговой декларации.

Внимание! Юридические лица не получают налоговых уведомлений, поэтому им приходится самостоятельно подсчитывать размер ТН.

Касательно физических лиц правительство приняло решение о повышении срока уплаты ТН за 2018 год. В прошлых годах резидент обязывался внести требуемые платежи до первого октября года, следующего за отчетным. Теперь этот срок увеличен до первого декабря.

Российский гражданин должен на протяжении 2018 года, но строго до 1 декабря. Специалисты рекомендуют всем налогоплательщикам уточнять особенности выплаты ТН в соответствующей налоговой инспекции, поскольку каждая область имеет право вносить в этот процесс индивидуальные поправки.

У физических лиц отсутствуют промежуточные отчетные сроки. То есть, они должны отчитываться перед налоговым органом раз в год, но не позже официально установленного срока. Под налогообложение попадают все ТС, зарегистрированные в ГИБДД.

Внимание! Если ТС не используется по назначению или было угнано, его официальный владелец не освобождается от налога. Чтобы в таком случае не выплачивать ТН, резидент должен обратиться в компетентный орган для снятия ТС с учета.

Транспортный налог за год: срок уплаты

Определится с последним днем выплаты ТН не сложно: им будет последний день месяца, начинающегося после завершения очередного квартала. Это правило действует для первых трех кварталов. Рассчитав выплаты за 4 квартал, их нужно будет внести в правительственный бюджет до 15 апреля.

Не стоит забывать, что ограничение касается как последнего, так и первого дня возможной выплаты ТН. В законодательстве четко указано, что организация не имеет права подавать отчет за последний квартал до 1 февраля.

Если в региональном субъекте не предусмотрена выплата авансовым платежом, то организация может вносить годовой налог. В таком случае сроки регламентируются региональным законодательством, но оплата должна быть произведена не раньше первого февраля года, следующего за отчетным.

Физические лица выплачивают ТН только раз в год не позднее первого декабря следующего года. Например, при покупке ТС в 2017 году, выплатить на него налог нужно будет до 1.12.2018 года.

В юриспруденции существует понятие срока давности налогообложения. Этим термином называется временной промежуток, по окончанию которого государственный орган, обнаруживший нарушение законодательства, уже не может подать иск в суд, чтобы удовлетворить свои претензии. Срок давности фискального нарушения начинает считаться со дня возникновения нарушения и до даты оглашения судебного решения о привлечении налогоплательщика к наказанию.

На основе действующего законодательства (ст. 113 НК РФ), общим сроком давности по внесении ТН считается 3 года. Основываясь на пункте 3 статьи 363, фискальному органу разрешается требовать с налогоплательщика выплату ТН только исключительно за прошедшие три года. Это правило действует для физических и юридических лиц.

Статья 363 НК РФ. Порядок и сроки уплаты налога и авансовых платежей по налогу

Новая редакция Ст. 363 НК РФ

1. Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств.

Порядок и сроки уплаты налога и авансовых платежей по налогу для налогоплательщиков-организаций устанавливаются законами субъектов Российской Федерации. При этом срок уплаты налога не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 363.1 настоящего Кодекса.

Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

2. В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если законами субъектов Российской Федерации не предусмотрено иное. По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 2 статьи 362 настоящего Кодекса.

Абзац утратил силу с 1 января 2019 года. — Федеральный закон от 03.07.2016 N 249-ФЗ (ред. 30.09.2017).

3. Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 настоящего Кодекса.

Комментарий к Статье 363 НК РФ

Федеральный закон от 20 октября 2005 г. N 131-ФЗ внес в гл. 28 НК РФ такое понятие, как авансовые платежи. При этом при установлении транспортного налога субъекты РФ для отдельных категорий налогоплательщиков могут предусмотреть право не исчислять и не уплачивать авансовые платежи. Ранее напрямую возможность установления субъектами РФ авансовых платежей по транспортному налогу Налоговым кодексом РФ предусмотрена не была, однако такие платежи вводились — соответствующие разъяснения о правомерности этого были даны в Письме МНС России от 6 ноября 2002 г. N НА-6-21/1704. В нем указывалось, что гл. 28 НК РФ в части порядка уплаты транспортного налога определено только место его уплаты, а остальные элементы порядка уплаты транспортного налога должны быть определены законами субъектов РФ (в частности возможно было предусмотреть уплату авансовых (авансового) платежей в течение налогового периода с окончательным перерасчетом налога по окончании налогового периода).

В связи с внесенными изменениями Минфин России в своем Письме от 13 февраля 2006 г. N 03-06-04-02/02 разъяснил: начиная с 2006 г. при пропуске установленных ст. 363 НК РФ сроков уплаты авансовых платежей за каждый день просрочки подлежат уплате пени. До внесения в Налоговый кодекс РФ поправок, устанавливающих отчетные периоды по транспортному налогу и уплату авансовых платежей (то есть до 1 января 2006 г.), правовых оснований начислять и взыскивать с налогоплательщиков пени за просрочку уплаты авансовых платежей по транспортному налогу не было.

Изменениями предусмотрено, что налогоплательщики-организации должны представлять в налоговые органы налоговую декларацию (по итогам налогового периода, до 1 февраля следующего года), а также налоговый расчет по авансовым платежам (по итогам отчетного периода, не позднее последнего числа следующего месяца) (ст. 363.1 НК РФ).

Следует напомнить еще одно изменение, внесенное в данную статью с 1 января 2006 г. Так, Федеральным законом от 18 июня 2005 г. N 62-ФЗ уточнен срок направления налогового уведомления физическому лицу — плательщику транспортного налога. Согласно новой редакции п. 3 ст. 363 НК РФ налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. При этом снято имевшееся ранее ограничение по сроку вручения налогового уведомления (налоговые органы должны были вручить налогоплательщику налоговое уведомление до 1 июня года налогового периода), следовательно, налоговые органы будут направлять уведомления исходя из тех сроков, которые установлены для уплаты транспортного налога в субъекте РФ.

Форма налогового уведомления утверждена Приказом ФНС России от 31 октября 2005 г. N САЭ-3-21/551@ «Об утверждении форм налоговых уведомлений».

Другой комментарий к Ст. 363 Налогового кодекса Российской Федерации

Согласно пункту 4 статьи 57 НК если расчет базы налога производится инспекцией, то обязанность по уплате этого налога возникает не ранее даты получения соответствующего уведомления.

Налоговый орган может направить налогоплательщику уведомления об уплате транспортного налога только за три налоговых периода, предшествующих календарному году их направления.

При этом физические лица обязаны уплатить налог не более чем за три налоговых периода, предшествующих году направления уведомлений.

Приказом ФНС России от 31.10.2005 N САЭ-3-21/551@ утверждена форма налогового уведомления.

Срок уплаты транспортного налога юридическими лицами в 2020 году

Дорожный налог считается региональной пошлиной и введен в действия законами Субъектов РФ о налогах и является обязательным платежом на территории конкретного субъекта страны.

Региональная казна, что наполняется вследствие поступления денежных средств от юридических и физических лиц используется на улучшение качества дорого определенного региона.

Платить налог за машину обязаны все лица, на имя которых зарегистрировано транспортное средство (ст. 357 НК РФ). Собственником автотранспорта может выступать как физическое, так и юридическое лицо, способы оплаты и расчета пошлин которых сильно отличаются.

До какого числа необходимо уплатить

Если рассматривать способ начисления дорожного налога для физлица, то этим занимается налоговая инспекция. В случае с юридическим лицом не все так однозначно. Организациям необходимо самостоятельно рассчитывать свои суммы авансовых платежей.

Когда налогоплательщиком является учреждение, оно само рассчитывает размер авансовых взносов по налогам после истечения определенного периода отчетности в сумме одной четвертой произведения существующей налоговой базы и ставки (ст. 362. НК РФ).

Объекты, что попадают под налогообложения, и имеющиеся на счету юридических лиц отличаются от объектов, что владеют физические лица.

Транспортный налог для юридических лиц имеет свои особенности, а именно:

Отчетные периоды

Организации платят взносы поквартально. Весь годовой период разбит на кварталы только для удобности оплаты авансового платежа.

Невзирая на название «отчетный период» учреждение не перед кем не отчитывается и ничего не сдает.

В отдельных регионах России существуют законы, согласно которым нет никаких отчетных периодов, а соответственно и авансовых способов погашения пошлины.

Порядок исчисления

Все компании и организации считают задолженность перед региональной казной самостоятельно. Это касается и размеров авансовых платежей.

Порядок уплаты

Учреждениям предоставляются способы оплаты по следующему принципу:

- уплата осуществляется авансовыми платежами;

- пошлина погашается одноразовым внесением денежной суммы без аванса.

Отчетность

Помимо оплат транспортных пошлин учреждения обязаны предоставлять документальные подтверждение – отчетности.

За каждый минувший год до определенного числа отчетность предоставляется в виде декларации в налоговую инспекцию по месту регистрации компании.

Льготы для юрлиц

Юридические лица не могут в полной мере пользоваться льготами предоставляемые государством. К примеру, учреждение не может подать заявление на льготу, как пенсионер.

Поэтому компании пользуются теми привилегиями, что касаются объектов, которые облагаются налогами.

К примеру, учреждение может рассчитывать на льготы, если транспортное средство меньше 150 л.с. или имеет высокий экологический класс.

Москва

Что касается региональных сроков оплаты авансовых платежей и всей суммы пошлины, то в Москве авансовые платежи вносить не обязательно.

Размер налога записывается в декларации. Оплатить долг необходимо до 5 февраля последующего года.

Санкт-Петербург

Квартальные взносы за дорожную пошлину в северной столице никто не убирал. Авансовые платежи оплачиваются до 1 апреля, 1 июля и 1 октября. Оплата полной суммы транспортной пошлины – 10 февраля следующего года.

Дата погашения всей суммы дорожной пошлины в Севастополе – 10 февраля. Что касается квартальных взносов, то платить необходимо в следующем месяце, который идет за квартальным периодом. К примеру, квартальный месяц это май, уплатить аванс нужно до 31 мая.

Организации Омской области платят авансовые взносы в апреле, июле и октябре. Вся сумма погашается до 5 февраля.

Самара установила оплату авансовых платежей за период 1 месяца после квартально. Всю сумму необходимо заплатить до 1 марта.

Как говорилось, что транспортный налог является пошлиной региональной. Поэтому правила расчетов, минимальный базовые ставки за л.с, льготы, а в нашем случае сроки оплаты будут разные.

Ниже приведены сроки оплаты дорожной пошлины для юридических лиц в различных Регионах России:

| Регион Федерации | Квартальные взносы | Вся сумма пошлины |

| Москва | нет | До 5 февраля |

| Санкт-Петербург | 1 апреля, 1 июля, 1 октября | До 10 февраля |

| Омская область | 1 апреля, 1 июля, 1 октября | До 5 февраля |

| Самарская область | Платеж после закрытия квартала в пределах месяца | До 28 марта |

| Севастополь | Платеж в течение месяца после отчетного квартала | До 10 февраля |

Срок уплаты авансового платежа

Авансовый платеж – это квартальный взнос юридическим лицом в казну региона Федерации. Плата осуществляется в ИФНС там, где агрегат был зарегистрирован и поставлен на учет.

Период, с которым платится аванс, определяет количество кварталов, которых 4.

То есть взнос осуществляется 3 раза с авансовым платежом, а на четвертый раз выплачивается полная годовая сумма основного налога.

Следует отметить, что квартальные и ежегодные сроки оплаты устанавливаются региональными властями. Вследствие чего время погашения пошлины в различных областях будет не совпадать.

Но время оплаты пошлин в регионах не должно опережать срок предоставления деклараций по дорожному налогу раньше, чем указано в федеральном законодательстве, а именно 1 февраля.

Отдельные области Российской Федерации требуют оплачивать транспортный налог за прошедший год до начала марта, другие – до 1 апреля, а третьи вовсе постановили крайний срок взноса 1 февралем.

Авансовый взнос платится после истечения каждого квартала, а период внесения денежной суммы напрямую зависит от региона, где зарегистрирована компания и местных чиновников.

Новгородская область установила дату авансового платежа до конца мая, до конца августа и до 30 ноября. В Челябинске все платежи делаются месяцем ранее: до конца апреля, второй – до 30 июля, и третий – до 30 ноября.

У юридических лиц существует возможность избавить себя от квартальных платежей, получив возможность вносить плату за транспортный налог сразу за весь год.

Ответственность организаций за просрочку

В случае с физическими лицами, несвоевременная оплата дорожной пошлины либо игнорирование писем от налоговой инспекции приводит к тому, что на вас сначала подают в суд, а уже потом накладывают штрафные санкции. Вам приходится платить и за налог, за штраф, и за услуги судьи.

Если же просрочить или не заплатить транспортный налог учреждением, то следует ожидать следующих мер со стороны налоговой инспекции:

- Ваша организация обязательно будет проверена внеплановым посещением налоговой службы в любое время

- Компания будет облажена пенью в размере 1/300 ставки рефинансирования, что начисляется с каждым новым днем просрочки.

- На учреждение наложат штрафные санкции по факту не оплаты дорожной пошлины.

- На компанию подадут в суд за неуплату и возвращения задолженности.

- Возможное умышленное выбывание денег из доходов налогоплательщика в других сферах деятельности.

- Возможно, наложат обременение на имущество организации.

Если компания попытается обмануть налоговую службу, путем предоставления липовых отчетов и сведений в авансовых платежах или будет пытаться какими-то другими и всевозможными методами избежать уплаты транспортного налога, то уполномоченное лицо понесет уголовную, либо административную ответственность. Это касается либо директора, главного бухгалтера, голову организации.

Исковый срок давности по транспортному налогу для юридических лиц составил 3 года. Когда налоговая пытается возвратить задолженность более чем за 3 года все дела и разбирательства переносятся в зал суда

Организации в обязательном порядке должны погашать задолженности перед государством, так же само, как и физлица. Но у них имеется возможность платить пошлину частями (поквартально) или сразу за весь год.

Однако настоятельно рекомендуется придерживаться законодательства и совершать действия, что не противоречат положениям Налогового кодекса РФ.

Когда должна быть подана налоговая декларация

Юридические лица как знак отчетности подают налоговую декларацию. Но, ни смотря на квартальные оплаты документ, предоставляется только раз за год.

Период сдачи декларации для организаций и компаний определяется ст. 363 Налогового кодекса РФ и датируется 1 февралем последующего года после налогового периода.

Частные предприниматели и граждане Российской Федерации лишены права самостоятельного заполнения данного документа и не касаются в расчет суммы фискального сбора.

Нет надобности, отчитываться за свою деятельность перед налоговой инспекцией, а предпосылкой для оплаты пошлины они пользуются письменным извещением, пришедшим по месту регистрации лица. Плата вносится до 1 октября.

Применяется ли срок давности для юридических лиц

Срок давности для юридических лиц по оплате транспортного налога – 3 года.

Если организация не проплатила пошлину, то налоговая инспекция, что хочет вернуть деньги трехлетней задолженности должна уже обращаться в суд.

Главное отличие оплаты дорожной пошлины юридическим лицом от физического – это наличие квартальных взносов и самостоятельный подсчет задолженности перед государством.

Соблазн схитрить и подделать документы с целью экономией денег и неуплаты налогов чревато уголовной ответственностью для директора учреждения.

Поэтому настоятельно рекомендуется соблюдать закон и не пытаться обмануть налоговую инспекцию.

Видео: Об уплате транспортного налога по изъятым автомобилям

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Как определить, может ли компания продлить сроки уплаты налогов и сдачи отчетности из-за коронавируса

2. Компании, работающие в наиболее пострадавших отраслях

Правительство утвердило перечень секторов экономики, наиболее пострадавших от COVID-19 (Постановление № 434 от 03 апреля 2020 г.). Этот список будет корректироваться в зависимости от развития ситуации. Приведенный ниже список актуален по состоянию на 3 апреля 2020 г.

- Воздушный транспорт, деятельность в аэропорту, автоперевозки:

- Код ОКВЭД 2: 49.3 — Деятельность наземного пассажирского транспорта прочая;

- 49,4 — Грузовые автомобильные перевозки и транспортные услуги;

- 51.1 — Деятельность пассажирского воздушного транспорта;

- 51.21 — Деятельность грузового воздушного транспорта;

- 52.21.21 — Автовокзал и автовокзал;

- 52.23.1 — Вспомогательная деятельность, связанная с воздушным транспортом.

- Культура, досуг и развлечения:

- 90 — Художественные, художественные и развлекательные мероприятия.

- Фитнес и спорт:

- 93 — Спорт, отдых и развлечения;

- 96.04 — Занятия фитнесом;

- 86.90.4 — Деятельность санаториев.

- Туристические агентства и другие организации, оказывающие туристические услуги:

- 79 — Деятельность туристических агентств и других организаций, оказывающих туристические услуги.

- Гостиничный бизнес:

- 55 — Предоставление временного проживания.

- Кейтеринг:

- 56 — Предоставление продуктов питания и напитков.

- Дальнейшее или дополнительное образование, частное образование:

- 85,41 — Дополнительное образование детей и взрослых;

- 88.91 — Детские дневные учреждения.

- Организация конференций и выставок:

- 82.3 — Организация конференций и выставок.

- Оказание бытовых услуг (ремонт, стирка, химчистка, парикмахерские, салоны красоты):

- 95 — Ремонт компьютеров, предметов личного и бытового назначения;

- 96.01 — Стирка и химчистка текстильных и меховых изделий;

- 96.02 — Парикмахерские и салоны красоты.

Если компания занимается каким-либо видом деятельности, указанным в приведенном выше списке, необходимо будет определить, включена ли компания в реестр малых и средних предприятий.

Компании, не затронутые текущей ситуацией, т.е. участвующие в деятельности, не указанной выше, смогут подать заявку только на отсрочку, указанную в разделе 1 выше.

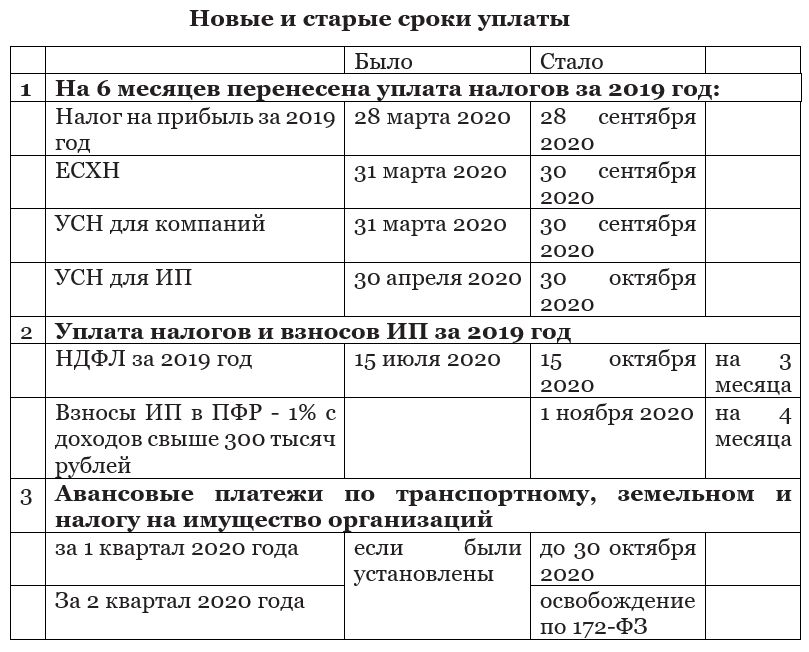

2.1. Компании в реестре малых и средних предприятий

Крайние сроки уплаты следующих налогов будут перенесены для компаний, работающих в наиболее пострадавших отраслях, при условии, что они будут включены в реестр малых и средних предприятий с 01 марта 2020 г .:

- Налог на прибыль, единый сельскохозяйственный налог и налог по упрощенной системе налогообложения на 2019 год — отсрочка на 6 месяцев

- Прочие налоги (кроме НДС и налогов, подлежащих уплате в качестве налогового агента) и авансовых налоговых платежей

- На март и первый квартал 2020 года — перенос на 6 месяцев

- На апрель-июнь — отсрочка на 4 месяца

- Если региональные и местные власти предусмотрели уплату авансовых платежей по транспортному налогу , налогу на имущество организаций и земельному налогу , то эти платежи могут быть отложены следующим образом:

- На 1 квартал 2020 года — не позднее 30 октября 2020 года;

- На 2 квартал 2020 года — не позднее 30 декабря 2020 года.

Для компаний, не являющихся МСП, особые отсрочки по уплате налогов не предусмотрены. Единственно возможные отсрочки — это те, которые указаны в разделе 1 выше.

2.2. Микропредприятия

Микропредприятия, отвечающие указанным требованиям, имеют право отложить крайний срок уплаты взносов социального страхования.

Компании признаются микропредприятиями, если они включены в реестр МСБ и их:

- Среднесписочная численность сотрудников в 2019 году не превышала 15 человек;

- Общая налогооблагаемая прибыль по всем видам деятельности и налоговым режимам в 2019 году составила менее 120 рублей.

Такие компании имеют право на продление срока уплаты взносов социального страхования:

- Из платежей физическим лицам за март-май 2020 года — отсрочка на 6 месяцев;

- На июнь-июль 2020 года — отсрочка до 4 месяцев.

Порядок и срок уплаты транспортного налога юридическими лицами — Налоги

Налог — это обязательный безвозмездный платеж, который в обязательном порядке взимается государственными органами различного уровня с предприятий и физических лиц для финансового обеспечения государственной деятельности.Его неуплата является преступлением, а это означает, что налогоплательщик, чтобы избежать юридической ответственности, должен знать все детали своих налоговых обязательств и строго их соблюдать.

Одной из государственных пошлин в Российской Федерации является транспортный налог, который служит основным источником государственных доходов, в частности, основой для финансирования ремонта и строительства дорог. А поскольку практически ни одна организация сегодня не может обойтись без использования автотранспорта, вопрос о том, каковы порядок и сроки уплаты транспортного налога юридическими лицами, становится весьма актуальным.

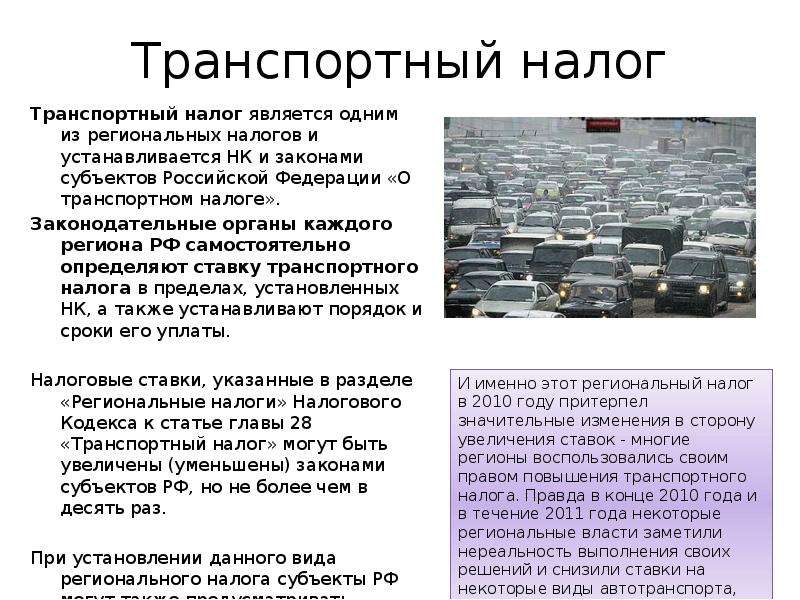

Понятие транспортного налога

В Российской Федерации физические и юридические лица облагаются различными видами налогов и государственных сборов, одним из которых является транспортный налог (ТН). Данный вид государственной пошлины установлен Налоговым кодексом Российской Федерации и постановлениями региональных органов власти Российской Федерации. TN — это региональный платеж, а значит, зачисляется в бюджет региона.

Каждый региональный субъект власти страны вправе устанавливать свою ставку для физических и юридических лиц, порядок и сроки уплаты транспортного налога юридическими лицами, но в пределах, допускаемых федеральным законом.Также регионы вправе предоставлять льготы по данному виду сбора.

Налогоплательщики TN

Плательщиками транспортного налога в соответствии со статьей 357 Налогового кодекса являются субъекты, на которые зарегистрировано транспортное средство, подлежащее налогообложению по данному виду государственной пошлины.

Не являются налогоплательщиками:

- организаторы XXII Олимпийских и Паралимпийских зимних игр в Сочи, маркетинговые партнеры Международного олимпийского комитета в отношении транспорта, который использовался только для организации этих спортивных мероприятий и развития города как горноклиматического курорта;

- ФИФА и ее дочерние общества, перечисленные в Федеральном законе «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA-2018, Кубка конфедераций FIFA-2017 и внесении изменений в отдельные законы Российской Федерации. Федерация »;

- Natio

Меры государственной поддержки для российского бизнеса

Ставка страховых взносов снижена с 30% до 15%

Все малые и средние предприятия (МСП) теперь будут платить сниженные ставки страховых взносов.С той части заработной платы, которая превышает минимальную заработную плату (12130 ₽ в 2020 году), нужно платить 15%. До размера минимальной заработной платы ставка остается прежней — 30%. При этом Президент сказал, что это не временная мера, а рассчитана на длительный срок.

Фиксированные взносы для индивидуальных предпринимателей остаются без изменений.

Проверить, относится ли ваша компания к МСБ, можно на сайте налоговой службы rmsp.nalog.ru. Критерии можно найти по адресу rmsp.nalog.ru/qa.html

Правительство составило список областей, которые больше всего пострадали от пандемии коронавируса

Большинство мер государственной поддержки, которые мы обсудим ниже, относятся к определенным секторам, которым больше всего не повезло. К ним относятся:

- авиаперевозки, деятельность аэропорта, грузоперевозки;

- культура, организация досуга и развлечений;

- занятия фитнесом и спортом;

- деятельность туристических агентств и иных организаций, оказывающих туристические услуги;

- гостиничный бизнес;

- общественное питание;

- деятельность организаций дополнительного образования, негосударственных образовательных учреждений;

- организация конференций и выставок;

- деятельность по оказанию бытовых услуг населению (ремонт, стирка, химчистка, парикмахерские, салоны красоты).

Проверить, принадлежит ли ваша компания к пострадавшей отрасли по коду ОКВЭД, можно на сайте налоговой службы nalog.ru/rn77/business-support-2020/9704514/

Гранты для малого и среднего бизнеса

Организации из пострадавших отраслей могут получить бесплатную финансовую субсидию от государства в мае и июне. Компания должна соответствовать следующим условиям:

- Задолженность организации перед налоговой службой не должна превышать 3 000 ₽.

- Количество сотрудников в апреле и мае должно быть не менее 90% по сравнению с мартом 2020 года.

На каждого сотрудника в организации будет выплачиваться 1 минимальная заработная плата (12 130 ₽) (используется количество сотрудников в марте для расчета). Деньги не поступят автоматически — необходимо подать заявку. Налоговая служба рекомендует отправлять заявку через личный кабинет налогоплательщика, так как это помогает быстрее получить грант.

Беспроцентные ссуды на выплату заработной платы

Банки будут выдавать ссуды МСП из списка затронутых отраслей для выплаты заработной платы под 0%.В первую очередь беспроцентные кредиты будут доступны в Сбербанке, ВТБ, МСП, Промсвязьбанке, Газпромбанке, Альфа-банке и Банке Открытие.

Сумма кредита рассчитывается по формуле = количество сотрудников * минимальная заработная плата в регионе * количество месяцев кредитования.

Ссуды будут выдаваться компаниям со сроком деятельности более одного года. Максимальный срок кредита — 1 год. В этом случае первые 6 месяцев ставка будет 0%, а затем увеличится до 4%.

Кредит может быть выдан только банком в зарплатном проекте.

Справочно:

На федеральном уровне минимальная заработная плата в России составляет 12 130 ₽. Субъекты Российской Федерации вправе устанавливать свой минимальный размер оплаты труда. Например:

- минимальная заработная плата в Москве — 20 195 ₽

- минимальная заработная плата в Московской области — 15 000 ₽

- минимальная заработная плата в Санкт-Петербурге — 19 000 ₽

- минимальная заработная плата в Ленинградской области — 12 800 ₽

Отсрочка арендная плата за недвижимость

Наиболее пострадавшие отрасли экономики смогут получить отсрочку.Согласно «антикризисному» закону, собственник помещения обязан заключить с арендатором дополнительное соглашение об отсрочке выплаты арендной платы в течение 30 дней после обращения арендатора. Главное условие использования этой меры поддержки: соглашение должно быть подписано до введения режима повышенной готовности или ЧП.

Также арендатор имеет право потребовать снижения арендной платы, если он не мог ею воспользоваться из-за государственных мер по борьбе с коронавирусом.

6 апреля Минэкономразвития внесло проект постановления, определяющий условия и сроки отсрочки.

Мера поддержки распространяется на любую недвижимость, кроме жилой.

По предложению Минэкономразвития, пока действуют режимы повышенной готовности / чрезвычайных ситуаций, арендаторы полностью освобождаются от уплаты арендной платы за недвижимость. После отмены специальных режимов арендаторы смогут вносить до 1 октября только 50% арендной платы. Арендаторы смогут погашать оставшуюся задолженность по арендной плате в период 2021-2023 годов на равной ежемесячной основе. Оплата коммунальных услуг арендатором остается без изменений.

Регионам рекомендовано обеспечить меры поддержки собственников нежилых помещений по налогу на имущество.

Мораторий на банкротство

С 4 апреля Правительство ввело мораторий на банкротство сроком на шесть месяцев: суды не принимают заявления о признании должника банкротом. Если заявление было подано до начала моратория, но еще не принято судом, то оно также будет возвращено кредитору.

Мораторий распространяется на наиболее пострадавшие отрасли, а также на стратегические и системообразующие организации.

На сайте Федеральной налоговой службы (service.nalog.ru/covid) вы можете проверить, распространяется ли мораторий конкретно на вашу компанию.

Все выездные налоговые проверки отменены

До 1 июня налоговая служба не будет проводить выездные проверки. Исключение составляют проверки, срок давности которых истекает до 1 июня.

Отсрочка уплаты налогов и взносов

Малые и средние предприятия (МСП) из списка наиболее пострадавших отраслей получат отсрочку по налогам.

Отсрочка на 6 месяцев распространяется на:

- Подоходный налог.

- Налог по упрощенной системе налогообложения.

- Единый сельскохозяйственный налог.

- Налоги и авансовые платежи за март и 1 квартал 2020 года. Исключение составляют НДС, НПД, НДФЛ, уплаченные через налогового агента.

Продлены на 4 месяца:

- Налоги и авансовые платежи за апрель-июнь полугодия (2 квартал) 2020 года.Исключение составляют НДС и НДФЛ, уплачиваемые через налогового агента.

- Налог на патентную систему налогообложения (2 квартал 2020 г.).

На 3 месяца:

- периодов уплаты НДФЛ на 2019 год для индивидуальных предпринимателей.

Продлены сроки авансовых платежей по транспортному налогу, налогу на имущество организаций и земельному налогу:

- на 1 квартал 2020 года — до 30 октября 2020 года;

- на второй квартал 2020 года — до 30 декабря 2020 года.

Для МСП сроки уплаты страховых взносов для сотрудников продлены на 4-6 месяцев.

При определенном уменьшении дохода или убытка можно получить отсрочку до 1 года или рассрочку до 5 лет.

Налоговый орган приостанавливает применение штрафных санкций

До 1 мая 2020 года налоговый орган не будет блокировать средства на банковском счете для списания долгов всем МСП и компаниям из наиболее пострадавших сфер.

Изменение сроков отчетности, подачи деклараций и уплаты налогов

Налоговые декларации и отчеты (кроме НДС и расчетов страховых взносов) переносятся на три месяца, даты на которые приходятся на март, апрель и май 2020 года.

Если с 1 марта по 1 июня 2020 года компания получит от налогового органа требование о предоставлении объяснения или каких-либо дополнительных документов, то на ответ будет отведено 20 дополнительных дней (10 дополнительных рабочих дней для требований по НДС).

Когда нужно платить налоги? Сроки подачи и продления до 2021 года

Сроки подачи документов могут подкрасться к вам, и нет ничего более разочаровывающего, чем необходимость уплаты штрафа, которого можно было избежать.

Уделите несколько минут, чтобы сохранить каждую соответствующую дату подачи в свой календарь, и опередите IRS.

Если вы отправляете свой возврат обычной почтой, IRS считает ваш возврат «вовремя», если он правильно адресован, имеет достаточное количество почтовых услуг и находится по почте до окончания рабочего дня в день крайнего срока подачи.

В противном случае вы можете подать налоговую декларацию до полуночи налогового дня.

А если вы предпочитаете, чтобы ваш бухгалтерский учет и подачу федерального подоходного налога вел кто-то другой, обратите внимание на Bench. Мы навсегда избавим вас от головной боли.

Когда «налоговый день»?

Большой «налоговый день» — 15 апреля 2021 года. Это когда вы должны подавать налоги, но не платить!

Какой крайний срок уплаты налогов?

Если вы работаете не по найму, ваша компания, вероятно, платит налоги в четырех суммах в течение года, а не в один день.Это так называемые расчетные налоговые платежи. Срок погашения этих платежей запланирован на 15 апреля, 15 июня, 15 сентября и 15 января (2022 г.).

Какой штраф за просрочку платежа? После истечения срока уплаты налогов вам придется платить дополнительно 0,5% неуплаченных налогов каждый месяц, пока вы не оплатите первоначальный налоговый счет (максимум 25% от общей суммы налогового счета).

Дополнительная литература: Как рассчитать налоговые обязательства

Когда нужно продлить налоги на 2021 год?

У вас есть право до налогового дня, чтобы подать заявление о продлении.Для физических лиц это означает, что вы все еще можете подать заявление о продлении налога 15 апреля. То же самое и с предприятиями: корпус S и партнерства могут получить продление 15 марта, а последний день, когда корпус C подает заявление о продлении, является 15 июля.

Прочтите подробный список всех крайних сроков налогообложения в 2021 году.

15 января 2021 г.

Расчетные квартальные выплаты

Попрощайтесь с 2020 годом. Четвертый (и последний) расчетный квартальный налоговый платеж за предыдущий налоговый год должен быть произведен сегодня.

Примечание: Физические лица, вам не нужно подавать этот платеж, подлежащий уплате 15 января 2021 года, если вы подали налоговую декларацию за 2020 год до 31 января 2021 года и оплатили оставшуюся задолженность вместе с вашей декларацией (см. Форму 1040- ES для подробностей).

Формы:

1 февраля 2021 г.

Срок подачи формы W-2

Если у вас есть сотрудники, вам нужно будет заполнить по две копии формы W-2 для каждой.

Один W-2 должен быть отправлен в IRS.Другой необходимо отправить сотруднику. Крайний срок для обоих — 1 февраля 2021 года.

Формы:

Форма 1099-NEC Копия Срок подачи

Если вы работаете с независимыми подрядчиками, новая форма 1099-NEC должна быть подана 1 февраля 2021 года.

Копия К этой дате необходимо подать в IRS. Копия B также должна быть предоставлена подрядчику в этот же день.

Формы:

1 марта 2021 г.

Срок подачи бумаги формы 1099-MISC

Для некоторых 1099 потребуется форма 1099-MISC.

Этот срок относится только к бумажной документации. Если вы подаете заявку в электронном виде или не успеваете до крайнего срока подачи документов, вы можете подать заявку 31 марта 2021 года.

Вы должны доставить копию A в IRS и копию B получателю.

Формы:

15 марта 2021 г.

S налоговые декларации корпораций и партнерств, подлежащие уплате

Сегодня крайний срок подачи налоговой декларации корпорации S (форма 1120-S) или декларации партнерства (форма 1065).

Обратите внимание, что S-корпорации и партнерства не платят налоги на свой доход. Этот налог уплачивается с индивидуальных доходов акционеров или партнеров соответственно.

15 марта также является крайним сроком для подачи заявления о продлении налоговых деклараций S corp и партнерств.

Формы:

31 марта 2021 г.

Форма 1099-MISC Копия A Срок подачи

Для некоторых 1099 потребуется форма 1099-MISC. Сюда входят выплаты физическому лицу или ООО в размере не менее 600 долларов в течение года в виде арендной платы, юридических расчетов или выигрышей призов или наград.

Этот срок будет только для электронной подачи.

Вы должны доставить копию A в IRS и копию B получателю.

Формы:

15 апреля 2021 г.

Расчетные квартальные выплаты

Итак, началось. Если ваша компания платит налоги ежеквартально, первая расчетная ежеквартальная налоговая выплата в 2021 году должна быть произведена сегодня.

Формы:

Индивидуальные налоговые декларации к уплате

Сегодня крайний срок подачи индивидуальных налоговых деклараций (формы 1040, 1040A или 1040EZ).Если ваш доход ниже 66 000 долларов за налоговый год, вы можете бесплатно подать электронное письмо с помощью IRS Free File. Если ваш доход был выше этого, вы можете использовать бесплатные заполняемые формы IRS.