Транспортный налог при лизинге автомобилей

Согласно действующему законодательству лица, на которых зарегистрированы транспортные средства, являются плательщиками транспортного налога (глава 28 Налогового кодекса РФ).

При лизинге автомобилей возможна регистрация приобретаемого транспорта как на лизингодателя, так и на лизинговую компанию.

При регистрации автомобилей на лизинговую компанию транспортный налог будет рассчитан по ставкам, действующим в регионе, в котором находится лизинговая компания. Если в вашем регионе высокие ставки транспортного налога, можно найти лизинговую компанию из региона с более низкими ставками и таким образом сэкономить на налоге.

В случае, если передаваемые в лизинг автомобили будут зарегистрированы на лизингодателя, транспортный налог будет включён в лизинговые платежи. При этом суммы возмещения транспортного налога в графике платежей будут увеличены на НДС в размере 20% от суммы транспортного налога.

При регистрации покупаемых в лизинг автомобилей в ГИБДД на лизингодателя необходимо, чтобы была оформлена доверенность на управление на сотрудника лизингополучателя. Следует своевременно контролировать продление доверенности на управление автомобилем, т.к. в ряде случаев доверенность выдаётся не на максимально возможный срок – 3 года, а на меньший срок, например, на 1 год, а иногда и на 1 месяц. Это делается как своеобразная страховка от неисполнения обязательств лизингополучателем по договору. Например, в случае просрочки платежей по лизингу новая доверенность не будет выдана до тех пор, пока лизингополучатель не погасит задолженность по лизинговым платежам.

При регистрации приобретаемых в лизинг автомобилей на лизингодателя возможна постановка транспорта на временный учёт на лизингополучателя. В этом случае транспортный налог уплачивается лизингодателем (пункт 40 Методических рекомендаций по применению главы 28 «Транспортный налог» Налогового кодекса РФ, утвержденных приказом МНС от 09.04.2003 г. № бг-3-21/177).

В этом случае транспортный налог уплачивается лизингодателем (пункт 40 Методических рекомендаций по применению главы 28 «Транспортный налог» Налогового кодекса РФ, утвержденных приказом МНС от 09.04.2003 г. № бг-3-21/177).

Выбор порядка регистрации приобретаемых в лизинг автомобилей в ГИБДД – один из многих вопросов, который необходимо проанализировать и согласовать с лизинговой компанией при заключении договора лизинга автомобилей.

Специалисты нашей компании готовы оказать вам бесплатную помощь в выборе наиболее выгодных условий лизинга исходя из ваших пожеланий.

На нашем сайте размещён лизинговый калькулятор . Укажите стоимость, первоначальный взнос, срок лизинга и узнайте ежемесячный платёж по лизингу.

- каждая заявка обрабатывается индивидуально, вы получаете комментарии по возможным условиям лизинга и рекомендации, повышающие вероятность получения финансирования;

- вы не будете тратить время на поиск лизинговых компаний, которые готовы рассмотреть вашу заявку, и переговоры с менеджерами;

- мы не занимаемся массовой рассылкой контактов клиентов в лизинговые компании.

Вашу заявку увидят только лизингодатели, способные предложить оптимальные условия финансирования с учётом ваших пожеланий.

Вашу заявку увидят только лизингодатели, способные предложить оптимальные условия финансирования с учётом ваших пожеланий.

Кто платит транспортный налог при лизинге

Обязательство выплачивать транспортный налог может лежать как на лизингодателе, так и на лизингополучателе. Кто платит транспортный налог, если машина находится в лизинге, зависит от типа регистрации автомобиля и от того, на кого он оформлен.

В этой статье мы подробно расскажем, кто выступает налогоплательщиком дорожного налога при покупке авто в лизинг. А те, кто хочет получить ответы уже сейчас, найдут их в таблице ниже:

| Тип регистрации | На кого регистрируется ТС? | Кто платит ТН? |

|---|---|---|

| Обычная | Лизингополучатель | Лизингополучатель |

| Лизингодатель | Лизингодатель | |

Временная | Лизингополучатель | Лизингодатель |

Налогоплательщики ТН при лизинге

Налогоплательщиком дорожного налога является лицо, на которое зарегистрирован автомобиль.

Налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей.

абз 1 ст. 357 НК РФ

Согласно правилам регистрации ТС зарегистрировать автомобиль по договору лизинга можно двумя способами:

1На общих основаниях — за лизингодателем или за лизингополучателем;

Транспортные средства, приобретенные в собственность физическим или юридическим лицом и переданные физическому или юридическому лицу на основании договора лизинга или договора сублизинга во временное владение и (или) пользование, регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях.

п. 48.1 Приказ МВД России от 24.11.2008 N 1001

2Временно — за лизингополучателем.

Транспортные средства, переданные лизингодателем лизингополучателю во временное владение и (или) пользование на основании договора лизинга или сублизинга, предусматривающего регистрацию транспортных средств за лизингополучателем, регистрируются за лизингополучателем на срок действия договора по адресу места нахождения лизингополучателя или его обособленного подразделения на основании договора лизинга или сублизинга и паспорта транспортного средства.

п. 48.2 Приказ МВД России от 24.11.2008 N 1001

Ниже рассмотрим, кто выплачивает ТН в зависимости от способа постановки авто на учет.

Кто платит ТН при обычной регистрации машины по договору лизинга

Стороны договора сами решают, на кого будет оформлен автомобиль после заключения сделки.

В случае если документ о лизинге предполагает, что автомобиль будет зарегистрирован в ГИБДД за арендодателем — дорожный налог будет платить арендодатель.

Кто платит дорожный налог при временной регистрации за арендатором

При временной регистрации машины за лизингополучателем обязанность уплаты ТН остается за лизингодателем. Согласно разъяснениям ФНС автоналог в этом случае уплачивается по месту регистрации автомобиля.

Если по договору лизинга транспортные средства, в отношении которых осуществлена государственная регистрация за лизингодателем, временно передаются по месту нахождения лизингополучателя и временно ставятся на учет в органах Госавтоинспекции МВД России по месту нахождения лизингополучателя, то плательщиком транспортного налога является лизингодатель по месту государственной регистрации транспортных средств.

Письмо ФНС России от 11.12.2013 N БС-4-11/22368

Таким образом, налогоплательщиком ТН может быть как арендодатель, так и арендатор. Все зависит от того, на кого будет регистрироваться автомобиль. Чтобы избавиться от необходимости ежегодно выплачивать ТН, договоритесь с партнером по сделке, что регистрация автомобиля останется за ним, и отразите это в лизинговом договоре.

Чтобы избавиться от необходимости ежегодно выплачивать ТН, договоритесь с партнером по сделке, что регистрация автомобиля останется за ним, и отразите это в лизинговом договоре.

Дата обновления:

Кто платит транспортный налог при лизинге

Лизинг — заманчивое предложение для автолюбителей, которые хотят получить транспортное средство немедленно, но не имеют возможности приобрести его сразу. Эта финансовая сделка позволит владеть имуществом до определённого срока, а в последующем предоставит возможность выкупить его. Несмотря на некоторые минусы в виде кредита и санкций лизингодателя, многие соглашаются на привлекательные условия. Но прежде чем заключить договор, потенциальные лизингополучатели интересуются налоговой стороной вопроса. Кто обязан оплачивать транспортные сборы при лизинге, и в каком порядке это происходит — рассмотрим далее в статье.

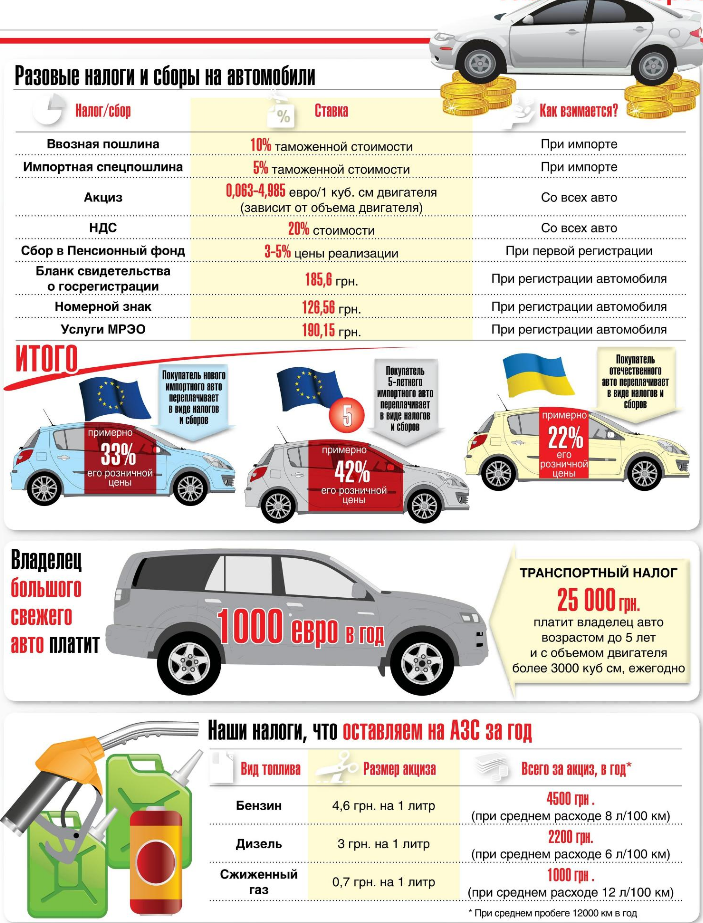

Транспортные налоги при лизинге

Транспортным налогом (ТН) считается обязательный государственный взнос за автомобиль. Он оплачивается согласно законодательству РФ лицом, которому принадлежит данное средство передвижения. Это может быть как лизингодатель, так и лизингополучатель.

Он оплачивается согласно законодательству РФ лицом, которому принадлежит данное средство передвижения. Это может быть как лизингодатель, так и лизингополучатель.

Важно! Декларации сдают до 1 февраля года, следующего за отчётным. В случае несвоевременного предоставления накладывается штраф.

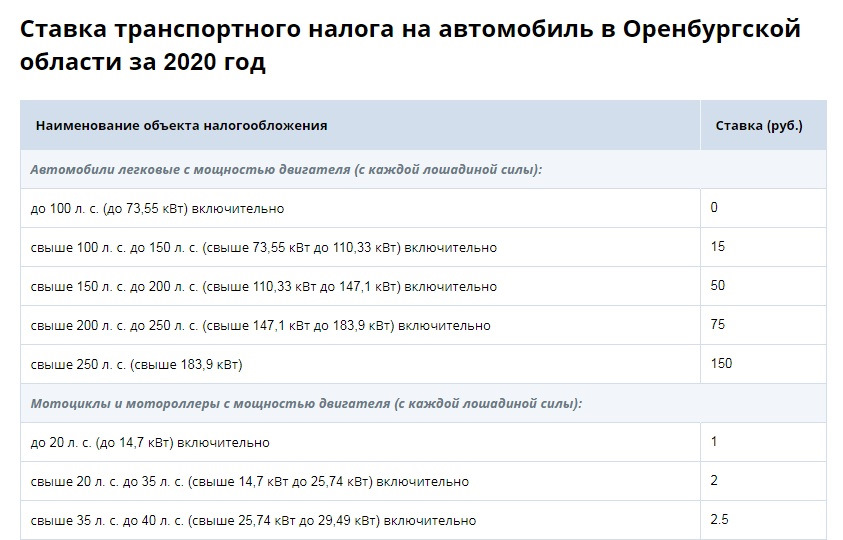

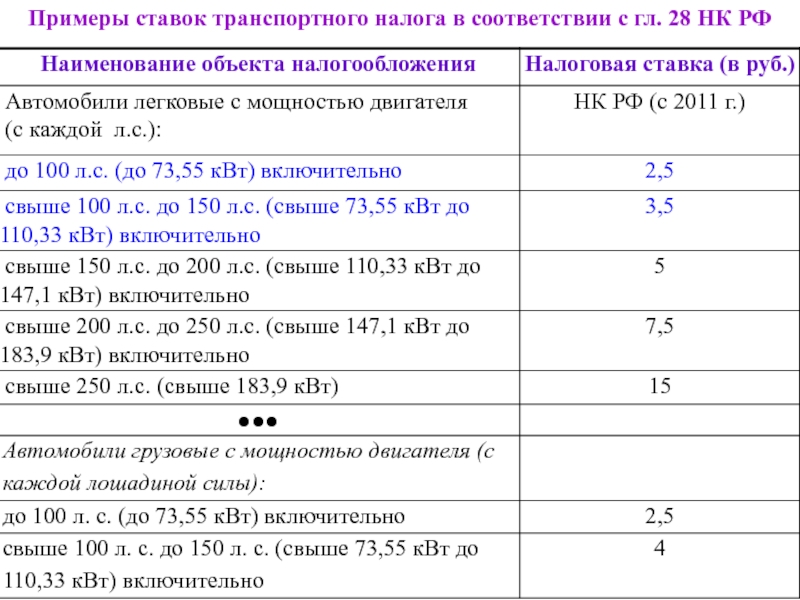

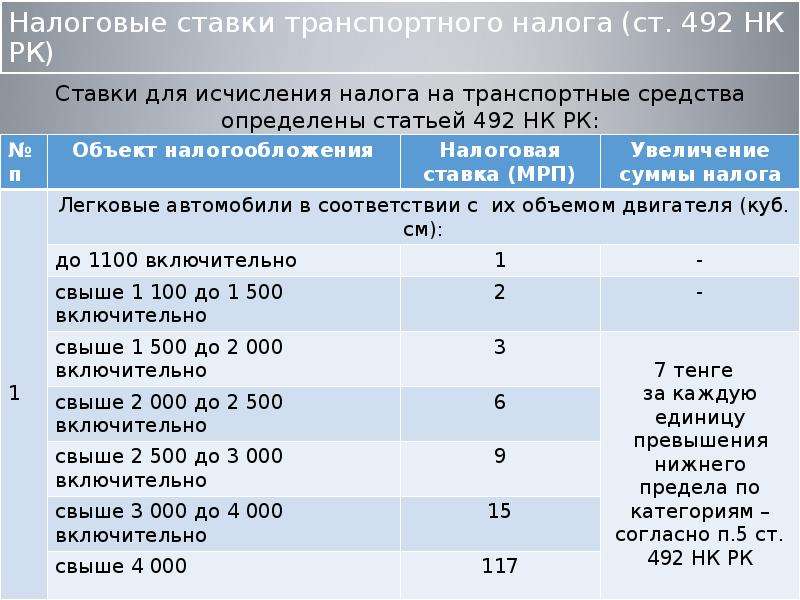

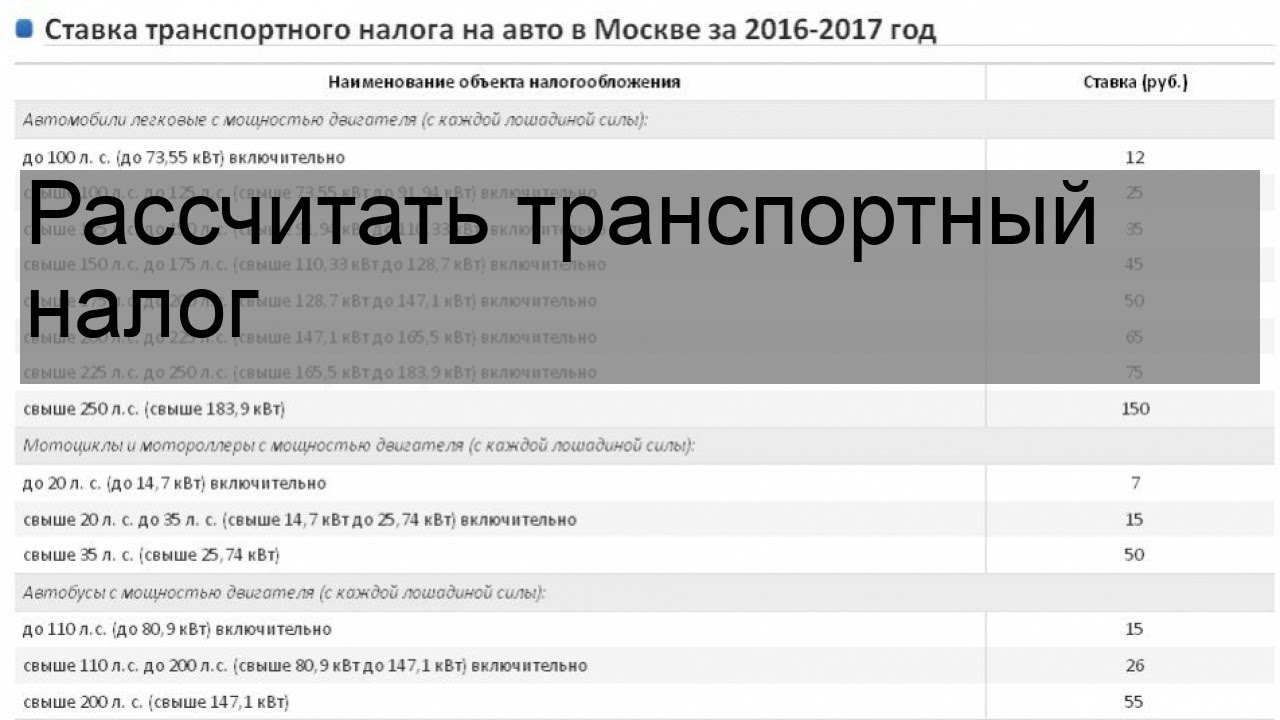

Сумма ТН определяется:

- Мощностью двигателя в лошадиных силах.

- Валовой вместимостью.

- Реактивной тягой.

Особенности расчёта обязательного сбора важны в случае, когда лизингодатель покрывает его и включает в платежи.

В каком порядке оплачивается налог при лизинге

Оплата транспортного налога напрямую зависит от того, на кого зарегистрирован автомобиль.

Закон допускает три ситуации:

- Когда средство оформляется на лизингодателя до момента передачи лизингополучателем.

- Когда имущество закрепляется в начале за лизингодателем, а после лизингополучатель оформляет на себя временную регистрацию.

- Когда транспорт изначально зарегистрирован на лизингополучателя на весь установленный период.

В первом случае расходы берёт на себя лизингодатель, в двух остальных — лизингополучатель. Право закрепления за собой транспортного средства и, соответственно, оплата налога оговариваются сторонами. В ГИБДД следует направить письмо, в котором указываются данные лица, на которое регистрируется имущество.

Важно! Договор может нарушаться, например, когда выплаты производятся несвоевременно. В этой ситуации лизингодатель может сохранить за собой имущество.

В последующем по месту регистрации автомобиля владельцу необходимо осуществить оплату налога. Договор по передаче движимого средства заключается или на временное пользование, или на постоянное с дальнейшим выкупом.

Постоянная регистрация

Такой вид оформления предусматривает, что в будущем арендатор может стать владельцем автомобиля. Это произойдет, если он выполнит требования, закреплённые в соглашении. Постоянная регистрация возлагает на лизингополучателя оплату аренды и ТН. Если автомобиль остаётся на счету лизинговой компании, то постоянная регистрация оформляется на неё. Соответственно, налог погашает тоже компания.

Это произойдет, если он выполнит требования, закреплённые в соглашении. Постоянная регистрация возлагает на лизингополучателя оплату аренды и ТН. Если автомобиль остаётся на счету лизинговой компании, то постоянная регистрация оформляется на неё. Соответственно, налог погашает тоже компания.

Временная регистрация

Временная регистрация уместна тогда, когда арендатор не желает в будущем выкупить транспортное средство. Следовательно, по документам владельцем автомобиля является лизингодатель. Согласно договору, лизингополучатель выплачивает аренду лизинговой фирме, а она, в свою очередь, — сбор государству.

Рекомендуем для прочтения:Особенности налогообложения при лизинге

Транспортный налог будет во многом зависеть от типа регистрации, поэтому, заключая договор с лизингодателем, выбирайте более выгодный вариант и обращайте внимание на следующие нюансы:

- Ставка по налогу определяется местной властью, поэтому в разных регионах она будет колебаться.

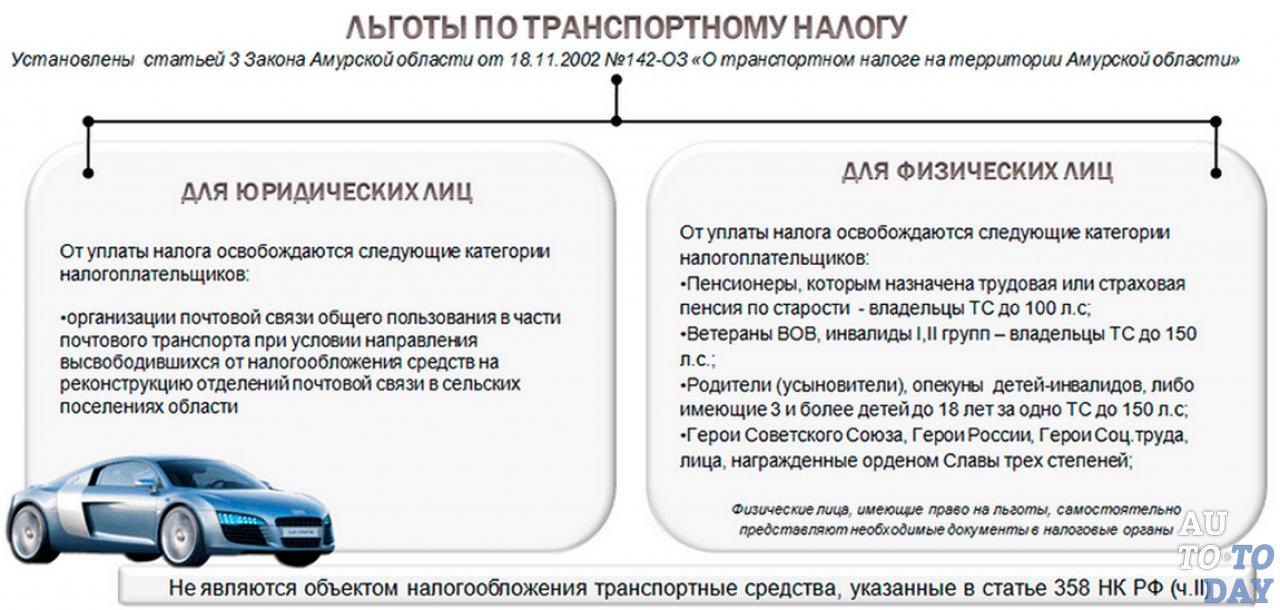

Допускается отклонение в 10 раз. Стоит закреплять машину за той стороной, в регионе которой меньшая ставка.

Допускается отклонение в 10 раз. Стоит закреплять машину за той стороной, в регионе которой меньшая ставка. - На некоторых территориях государством предусмотрены скидки. Следовательно, как и в первом случае, транспортное средство оформляется на лицо, регион которого обеспечивается льготами.

- Размер налога определяется техническими характеристиками автомобиля.

- Владелец машины обязан оплатить транспортный налог после получения уведомления с учётом правил определённого региона. Платёж может быть авансовым или единовременным.

Декларация по транспортному налогу

Отчитываться по транспортному сбору лизинговые компании должны ежегодно в налоговые органы по месту нахождения транспортных средств или по месту постановки на учёт налогоплательщика. Для этой цели они заполняют декларацию. Существует строгая форма документа, утверждённая приказом ФНС России.

Бланк декларации по транспортному налогу

Рассмотрев процедуру оплаты транспортного налога, можем подвести итоги. Прежде, чем заключать лизинговое соглашение, подумайте над более удобным типом регистрации. Если берёте автомобиль на короткий срок и через некоторый период планируете его сменить, то выбирайте временное оформление. В таком случае лизингодатель оплатит госпошлину сам, а вам удастся сэкономить средства.

Прежде, чем заключать лизинговое соглашение, подумайте над более удобным типом регистрации. Если берёте автомобиль на короткий срок и через некоторый период планируете его сменить, то выбирайте временное оформление. В таком случае лизингодатель оплатит госпошлину сам, а вам удастся сэкономить средства.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Должен ли ИП платить транспортный налог при лизинге транспортного средства?

ИП купил авто в лизинг (на балансе у лизингополучателя). Надо ли платить транспортный налог? Какую еще дополнительно отчетность необходимо сдавать?

Плательщиком транспортного налога будет или лизингодатель, или лизингополучатель, в зависимости от того, на чье имя зарегистрировано данное транспортное средство в ГИБДД (Письмо Минфина РФ от 17. 08.2015 N 03-05-06-04/47422).

08.2015 N 03-05-06-04/47422).

Если транспортное средство передано лизингодателем лизингополучателю во временное владение на основании договора лизинга, то оно регистрируется за лизингополучателем на срок действия договора по адресу места нахождения лизингополучателя (п. п. 48 и 48.2 Правил регистрации автомототранспортных средств в ГИБДД). ГИБДД, в свою очередь, передает сведения о владении транспортным средством в ИФНС по месту регистрации лизингополучателя (п. 4 ст. 85 НК РФ).

Налогоплательщики-физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом (п. 3 ст. 363 НК РФ).

Таким образом, ИП-лизингополучатель уплачивает транспортный налог за лизинговое имущество на основании уведомления, полученного из ИФНС по месту своей регистрации.

Если ИП не получил налоговое уведомление об уплате налога, то он обязан обратиться в ИФНС и подать сообщение о зарегистрированном на его имя транспортном средстве с приложением документа о его регистрации в ГИБДД до 31 декабря года, следующего за истекшим налоговым периодом (п.

2.1 ст. 23 НК РФ).

В случае непредставления или несвоевременного представления сведений предусмотрен штраф в размере 20% от неуплаченной суммы налога в отношении транспортного средства, по которому не представлено (несвоевременно представлено) сообщение (п. 3 ст. 129.1 НК РФ).

Никакой отчетности по транспортному налогу ИП сдавать не требуется.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

кто платит транспортный налог и когда

Многим российским компаниям-перевозчикам часто приходится решать задачу поиска и выгодного привлечения долгосрочных инвестиций для увеличения автопарка и закупки нового оборудования. Когда возможность получить кредиты по разным причинам ограничена, лизинг становится одним из наиболее привлекательных, благодаря его доступности и эффективности, способов финансирования потребностей бизнеса. Приобрести автомобиль в лизинг для его использования с целью получения дохода могут также и физические лица.

Приобрести автомобиль в лизинг для его использования с целью получения дохода могут также и физические лица.

Правовые и финансовые вопросы лизинга транспортных средств (ТС) регулируются Федеральным законом о финансовой аренде (лизинге). В законе прописаны допустимые варианты отношений между лизингодателем и лизингополучателем, которые стороны должны рассмотреть и согласовать до заключения договора. Прямого ответа, кто платит транспортный налог, если автомобиль в лизинге, в этом законе нет.

Вернуться к оглавлению

Кто должен платить транспортный налог

Должен ли платить транспортный налог лизингодатель, как собственник транспортного средства, или лизингополучатель, то есть компания-перевозчик, которая фактически получает доход от использования авто? За поиском ответа на наш вопрос логично обратиться к налоговому кодексу РФ. В статье 357 «Налогоплательщики» НК РФ обозначено, что налогоплательщиком признается то лицо, юридическое или физическое, на которое зарегистрировано транспортное средство, подлежащее налогообложению.

Ответ не до конца исчерпывающий. Законом предусмотрена возможность по согласованию сторон зарегистрировать машину как за лизингодателем, так и за лизингополучателем. К тому же закон допускает регистрацию за лизингодателем по его адресу и дополнительно временную, по адресу и на имя лизингополучателя.

Правила регистрации автомототранспортных средств, п. 48, предусматривают те же варианты регистрации автомобиля.

- ТС регистрируется только за лизингодателем.

- ТС регистрируется за лизингодателем, а в дополнение согласуется возможность временной регистрации за лизингополучателем на срок, ограниченный действием договора.

- ТС регистрируется только за лизингополучателем, т. е. за физическим лицом или компанией-перевозчиком.

Однозначный ответ, кто платит транспортный налог при лизинге автомобиля и в каких случаях, содержится в другом документе. Это Письмо Минфина России от 24.03.2009 N 03-05-05-04/01.

В лизинговом договоре пункт, на чье имя будет зарегистрировано авто, должен быть четко прописан.

Для вариантов 1 и 2 плательщиком будет компания-лизингодатель. Лизингополучатель обязан платить этот налог лишь в случае 3, когда машина регистрируется исключительно на его имя.

В случае когда лизинговый договор уже существует, но в нем нет четкого указания, на чье имя должен регистрироваться автомобиль, то есть кто является налогоплательщиком, необходимо составить Дополнительное соглашение к договору, где прописать недостающие формулировки. В практике не так уж редки случаи, когда несогласованный пункт лизингового договора о регистрации авто по незнанию законов и правил приводил к оплате налога каждой из сторон, то есть двойной оплате, либо к отсутствию уплаты.

Вернуться к оглавлению

На кого лучше зарегистрировать авто

Принимая решение, за кем лучше зарегистрировать ТС, следует руководствоваться не экономией от перекладывания транспортного налога на вторую сторону сделки, а тщательным расчетом других условий лизингового договора. В расчетах следует сравнить предполагаемые затраты на лизинг со стоимостью покупки машины за счет собственных средств.

Также нужно сопоставить возможные изменения финансовых показателей компании при выборе того или иного способа регистрации авто. Лизингополучатель в любом случае затратит средства на оплату налога на автотранспорт либо в виде прямых налогов, либо в составе лизинговых платежей лизингодателю в качестве компенсации расходов последнего.

К обсуждению лизингового договора имеет смысл подключить как юристов и специалистов по транспорту, так и бухгалтеров лизингодателя и лизингополучателя для определения оптимальных формулировок статей и изучения, как корректно делать проводки по сделке. В лизинговом договоре, помимо вопроса регистрации авто, а с ним и определения налогоплательщика, нужно указать балансодержателя ТС, отразить возможность перехода права собственности к лизингополучателю, другие необходимые пункты. Если документ составлен корректно и учитывает все особенности сделки, не возникнет проблем с ведением бухгалтерии и правильностью отчислений.

Транспортный налог на машину в лизинге. Кто платит

Содержание страницы

Лизинг сегодня – очень популярная форма предпринимательских взаимоотношений, поскольку позволяет получить необходимые основные средства быстро и с минимальными начальными вложениями. Автотранспорт довольно часто становится объектом лизинга. Если в сделке фигурирует транспорт, естественно, возникает вопрос об уплате транспортного сбора.

Какая сторона сделки по лизингу правомочна взять на себя обязательство по уплате транспортного налога (ТН), зависит от ряда обстоятельств, которые мы разберем в этой статье.

Стороны лизингового договора

Лизинг автотранспортного средства – это финансовая сделка, совершаемая насчет передачи в пользование определенного имущества, в нашем случае — транспортного средства, оформленная в виде договора. Как и в любом лизинговом договоре, в нем оговаривается срок, на который актив предоставляется в пользование, а по окончании этого срока транспортное средство может быть оставлено в собственность либо возвращено.

У договора лизинга всегда есть три стороны:

- лизингодатель – физическое лицо либо организация, которая покупает у собственника какое-либо имущество (в том числе и автотранспорт), но не для собственного пользования, а для передачи этого права;

- лизингополучатель – юридическое или частное лицо, которое получает указанное транспортное средство в платное пользование на оговоренный срок;

- поставщик (продавец) – первичный владелец предмета договора, у которого лизингодатель приобретает имущество для лизинга.

Какая из этих сторон обязана уплачивать транспортный налог? Это зависит от ряда параметров, которые будут рассмотрены ниже.

Осторожно с автолизингом

Главная привлекательная черта лизинговых договоров относительно транспортных средств – это возможность пользоваться средством, даже если нет финансовой возможности приобрести его немедленно, а также перспектива получить его в собственность.

Но есть и негативные черты такой сделки, которые следует принять во внимание и правильно оценить риски перед заключением договора:

- Кредит все-таки ниже. Проценты по лизинговому договору обычно больше банковских. Но у банков и условия значительно отличаются и не подлежат пересмотру и корректировке.

- «Диспансеризация» авто. До конца срока действия договора лизингодатель будет регулярно осматривать транспортное средство, пока еще юридически принадлежащее ему.

- Сначала придется спросить. Получатель автомобиля не сможет провести с ним никаких юридических действий без санкции лизингодателя.

- Помните, автомобиль еще не ваш. Если в процессе действия договора лизинга получателем будут нарушены какие-либо условия (не вовремя внесены платежи, не пройден обязательный техосмотр, не в срок проведена профилактика и т.п.), машина не перейдет в собственность получателя, он потеряет это право.

Законодательное регулирование транспортного налогообложения

Спорный вопрос об уплате транспортного налога при соответствующем лизинге рассматривается в ряде законодательных документов:

- Налоговый Кодекс РФ:

- ст.

357 – о том, кто является плательщиком налога: лицо, на которого оформлена регистрация транспортного средства;

357 – о том, кто является плательщиком налога: лицо, на которого оформлена регистрация транспортного средства; - ст. 358 – об объектах налогообложения;

- ст. 360 – об отчетных налоговых периодах;

- ст. 361 – о ставках и льготах;

- ст. 362 – о сроках уплаты ТН;

- ст. 363 – о порядке приема уплаты.

- ст.

- Федеральный закон № 164 «О финансовой аренде (лизинге)» от 11.09.1998 года регулирует отношения по договору лизинга. Ст. 20 говорит о том, что владельцем объекта лизинга может считаться любая сторона договора.

- Приказ Министерства внутренних дел РФ № 1001 регламентирует установление собственности на автомобиль заключением специального соглашения.

- Письмо Федеральной налоговой службы № БС-4-11/22368 вносит дополнительные разъяснения по поводу уплаты ТН в лизинге.

Основные постулаты ТН при лизинговой сделке

Итак, основные правоустанавливающие документы, касающиеся уплаты ТН при лизинге автотранспортных средств, утверждают следующее:

- обязанность уплаты ТН лежит на владельце транспортного средства;

- числиться владельцем может, в зависимости от обстоятельств, лизингополучатель или лизингодатель;

- лицо, на которое регистрируется авто, определяет соглашение, заключенное между сторонами лизинговой сделки;

- регистрация транспортного средства может оформляться на постоянный срок либо только на время действия лизингового договора;

- транспортный сбор платит владелец независимо от сроков регистрации.

Как определить владельца

В договоре прописываются нюансы перехода имущества в собственность по условиям лизинга. При заключении соответствующего соглашения оно может находиться в собственности:

- лизингодателя – до тех пор пока не истечет срок лизинга и не будут выполнены все его условия, особенно финансовые;

- лизингополучателя – на постоянной или временной основе (в зависимости от соглашения).

ОБРАТИТЕ ВНИМАНИЕ! Если регистрация собственности на авто будет временной, в органы контроля автомобилей (ГИБДД или др.) надо предоставить копию лизингового договора и соглашение о временности регистрации.

Стороны сами принимают решение, кто будет юридическим владельцем предмета лизинга, и оформляют его в договоре или лизинговом соглашении.

Что нужно принимать во внимание, выбирая тип права собственности

Перед заключением договора лизинга нужно хорошо взвесить все факторы, могущие повлиять на стоимость передаваемого имущества, и принять решение, какое соглашение о передаче авто в собственность следует заключить. Значение имеют такие моменты:

Значение имеют такие моменты:

- Разница в ставках по транспортному налогу по разным регионам Российской Федерации. НК РФ говорит о том, что региональные власти могут увеличивать или уменьшать ставки по ТН до десятикратного размера. Налог на авто, передаваемое в лизинг, будет исчисляться по региону собственника имущества, потому что он попадет в бюджет этого региона. При значительной разнице лучше предпочесть форму соглашения, по которой владельцем будет считаться лицо, зарегистрированное в регионе с более мягкой ставкой.

- Возможность применить льготу. Положение, аналогичное ситуации с налоговой ставкой – при прочих равных условиях следует предпочесть регион регистрации с налоговыми льготами.

- Экономическая целесообразность. Если заключить договор лизинга, не принимая во внимание всех ключевых факторов, это может существенно увеличить стоимость имущества, тогда как учет их принесет выгоду обеим сторонам сделки.

ВАЖНО! Исчисление и уплата ТН производится согласно региональным законам по месту регистрации автотранспортного средства.

Бухучет транспортного налога при лизинге авто

Если взятое в лизинг транспортное средство применяется для основного вида деятельности ИП или организации, то транспортный налог будет относиться к расходам по обычным видам деятельности (п. 5 ПБУ 10/99, утвержденного Приказом Минфина России от 06 мая 1999 года № 33н).

Его отражают по дебету счета 20 «Основное производство» и кредиту счета 68 «Расчеты по налогам и сборам».

Когда производится перечисление ТН, его оформляют по дебету счета 68, корреспондирующим счетом выступает 51 «Расчетные счета».

Налогообложение на прибыль организаций и лизинг автомобилей

Транспортный налог является признаваемым расходом организации. Его следует учитывать при расчете налога на прибыль, причем не только саму сумму налога, но и авансовый платеж по нему. Учет производится на дату начисления в составе «прочих расходов, связанных с производством и продажей».

ИТОГИ

- Стороны лизинговой сделки своей волей определяют, кто будет оформлен владельцем автотранспортного средства, в какой момент это право наступает и как долго действует.

- Транспортный налог уплачивает лизингодатель, если право собственности на авто перейдет к получателю только по выполнении всех условий договора лизинга.

- Транспортный налог платит лизингополучатель, если авто перерегистрируется в его регион на постоянной или временной основе.

- Порядок исчисления, сроки и отчетность по уплате ТН зависят от правил, принятых в регионе регистрации автотранспортного средства.

- На собственника лизингового имущества возлагается не только обязанность по уплате ТН, но и ответственность за просрочку платежей или отчетности, недоимку либо неуплату, а также за отсутствие регистрации авто, переданного по лизинговому договору.

Транспортный налог при лизинге: кто его платит

Лизинг – один из самых удобных способов приобрести машину во временное пользование. Этим термином обозначается долгосрочная аренда транспортного средства с правом его выкупа в будущем или без такового. Поскольку услуги компаний, предоставляющих в пользование автомобили, пользуются популярностью, стоит разобраться: кто платит транспортный налог, если авто в лизинге.

Этим термином обозначается долгосрочная аренда транспортного средства с правом его выкупа в будущем или без такового. Поскольку услуги компаний, предоставляющих в пользование автомобили, пользуются популярностью, стоит разобраться: кто платит транспортный налог, если авто в лизинге.

Особенности взимания транспортного налога при лизинге

Порядок оплаты таких бюджетных сборов регулирует статья 357 НК РФ. В соответствии с этим документом обязанность перечисления обязательного платежа возлагается на лицо, на которое зарегистрировано авто.

Здесь все зависит от договора, условиями которого могут быть предусмотрены следующие варианты:

- Транспортный налог за машину в лизинге платит лизингополучатель. Это самая распространенная ситуация, ведь у собственника нет желания нести дополнительные расходы. В таком случае тот, кто пользуется транспортом, обращается в ГИБДД и регистрирует на себя машину на срок действия соглашения. С момента госрегистрации возникают обязательства по уплате налога.

Такое правило применимо и к договорам сублизинга.

Такое правило применимо и к договорам сублизинга. - Транспортный налог по договору лизинга оплачивает лизингодатель. Если в тексте соглашения прописывается условие, что транспорт регистрируется на собственника – ему придется своевременно предоставлять декларацию и нести ответственность перед налоговыми органами.

Но в последнем случае обольщаться не стоит. Как правило, сумма налога включается в лизинговые платежи и предъявляется к оплате клиенту.

Как оплачивается транспортный налог за автомобиль в лизинге

В каждом российском регионе возможны два варианта перечисления налоговых платежей на транспорт:

- Раз в квартал, причем оплата должна быть произведена в начале каждого квартала.

- Ежегодными единовременными платежами.

Налогоплательщику предоставляется право самостоятельно выбрать удобный вариант. Чтобы налоговые инспекторы могли контролировать правильность и полноту перечисления средств, необходимо в конце каждого отчетного периода сдавать декларацию.

Можно ли сэкономить на уплате транспортного налога при лизинге

Ставка налога на транспорт является региональной. При расчете учитываются такие факторы, как категория транспортного средства, год его выпуска, мощность двигателя, период эксплуатации. Но затраты на транспортный налог за машину в лизинге в 2019 году оказались ощутимыми для плательщиков. В связи с этим возникает вопрос: можно ли сэкономить на этой статье расходов.

Российским законодательством установлен перечень средств транспорта, которые исключаются из налогооблагаемой базы. Согласно п.2 ст.358 НК РФ к ним относятся:

- Легковые авто, используемые для передвижения людей с ограниченными возможностями.

- Речные и морские суда промыслового назначения.

- Сельхозтехника.

- Транспорт, принадлежащий некоторым госорганам и органам исполнительной власти.

- Моторные и весельные лодки, мощность которых не превышает 5 лошадиных сил.

- Воздушные, морские и речные суда, используемые собственниками для грузовых и пассажирских перевозок.

Но есть условие: такие перевозки должны быть основным видом деятельности предпринимателей.

Но есть условие: такие перевозки должны быть основным видом деятельности предпринимателей.

Если оформленный в лизинг транспорт не относится ни к одной из категорий – стоит поинтересоваться наличием местных льгот. К примеру, в особых экономических зонах многим лизинговым компаниям дается скидка по транспортному налогу. Во многих областях привилегии получают и сельхозпредприятия.

Кроме того, при выборе лизингодателя желательно изучить налоговые тарифы в соседних регионах. Иногда они довольно сильно отличаются. Конечно, это сказывается и на стоимости услуг, предоставляющих авто в финансовую аренду.

Санкции за неуплату транспортного налога

Все автовладельцы обязаны информировать ФНС о каждой единице транспорта, поступающего в их распоряжение. Платить за автомобили, находящиеся в лизинге, тоже необходимо своевременно. Для юридических лиц крайний срок оплаты установлен 1 февраля, для физических лиц – 1 декабря. Эта обязанность не зависит от того, используется ли транспортное средство или просто стоит в гараже.

За уклонение от уплаты налогов предусмотрены штрафы: 20% при неумышленном нарушении и 40%, если налоговики были дезинформированы умышленно. Когда дело доходит до суда, к неплательщикам могут быть применены более суровые санкции: арест банковских счетов и другого имущества, запрет на выезд за границу и даже уголовная ответственность.

Вопрос, кто платит транспортный налог при лизинге, очень актуален для будущих автовладельцев. Как гласит закон, налоговую повинность несет участник сделки, на котором зарегистрирован автомобиль. Чтобы сэкономить, имеет смысл сравнить тарифы и условия нескольких компаний, а также изучить возможность получения льгот.

Транспортный налог при лизинге: кто его платит

2.5 (50%) 2 votesПолезные статьи

Платите ли вы налог с продаж при выкупе аренды?

В штатах, которые взимают налог с продаж с автомобилей, вам придется платить этот налог, если вы арендуете автомобиль. Когда вы арендуете автомобиль, правила о том, когда и сколько нужно платить налога с продаж, зависят от штата. Если вы купите арендованный автомобиль в конце срока аренды, вам может потребоваться уплатить налог с продаж как часть покупки.

Если вы купите арендованный автомобиль в конце срока аренды, вам может потребоваться уплатить налог с продаж как часть покупки.

Что такое выкуп при аренде?

Выкуп в лизинг, который обычно происходит в конце срока аренды, — это когда вы предпочитаете оставить арендованный автомобиль себе, а не возвращать его дилеру.

При выкупе аренды вы оплачиваете остаточную стоимость автомобиля (ее стоимость в конце срока аренды) плюс все применимые налоги и сборы. Не все договоры аренды допускают выкуп аренды, поэтому ознакомьтесь с условиями договора аренды.

Применяется ли налог с продаж к моему выкупу аренды?

Налог на аренду автомобиля варьируется от штата к штату, поэтому лучше всего ознакомиться с местным законодательством. В зависимости от вашего штата вы, возможно, уже заплатили весь требуемый налог с продаж. По крайней мере, вы, вероятно, уже заплатили хотя бы часть налога с продаж за автомобиль, поэтому маловероятно, что вам нужно будет платить налоги с полной первоначальной цены арендованного автомобиля.

В большинстве штатов налог с продаж включается в ежемесячный платеж по аренде автомобиля, хотя в некоторых штатах требуется, чтобы весь налог с продаж для всех ваших платежей по лизингу уплачивался авансом. В паре штатов, например в Техасе, арендаторы должны платить налог с продаж на полную стоимость арендованного автомобиля, а не только налог на платежи во время аренды.

Как мне рассчитать налог с продаж при выкупе арендного договора?

Прежде чем вы сможете рассчитать налог с продаж при выкупе лизинга, вам необходимо знать остаточную стоимость автомобиля.Ваши арендные платежи частично зависят от разницы между первоначальной стоимостью автомобиля и его остаточной стоимостью.

Лучший способ рассчитать сумму налога с продаж при выкупе аренды — это просмотреть исходные документы аренды, где вы можете найти разбивку налогов.

Затем обратитесь в Департамент транспортных средств вашего штата или посетите его веб-сайт, чтобы уточнить, как рассчитывается налог с продаж на арендованные автомобили в вашем штате. Это поможет вам узнать, чего ожидать от налога с продаж при выкупе аренды.

Это поможет вам узнать, чего ожидать от налога с продаж при выкупе аренды.

Когда следует рассматривать вопрос о выкупе аренды?

При определении целесообразности выкупа аренды необходимо учитывать несколько факторов. Во-первых, проверьте, стоит ли ваша машина не меньше суммы выплаты. В противном случае это, вероятно, хороший признак того, что выкуп аренды — не лучший вариант.

Еще один фактор, который следует учитывать, — это состояние автомобиля по окончании срока аренды. Если вы превысили допустимый пробег или ваш автомобиль чрезмерно изношен, с вас могут взиматься дополнительные сборы, если вы сдадите автомобиль.В зависимости от суммы, которую вы будете платить, может иметь смысл выкуп аренды.

Итоги

Принятие решения о покупке арендованного автомобиля зависит от нескольких факторов. Знание того, нужно ли вам платить налог с продаж (и сколько) при покупке арендованного автомобиля, может сыграть роль в принятии решения о том, имеет ли это смысл для вас. Законы различаются в зависимости от штата, поэтому проверьте свои документы об аренде и проверьте в Департаменте транспортных средств своего штата правила о налоге с продаж там, где вы живете.

Законы различаются в зависимости от штата, поэтому проверьте свои документы об аренде и проверьте в Департаменте транспортных средств своего штата правила о налоге с продаж там, где вы живете.

Помните также, что вы можете сдать арендованный автомобиль или выкупить арендованный автомобиль у любого франчайзингового дилера, продающего вашу марку.Если вам неудобно работать с дилером, через которого вы изначально арендовали автомобиль, просто перенесите свой бизнес в другое представительство.

Подробнее:

Пять мифов об аренде автомобиля

Лизингу часто дурно отзываются. И неудивительно: его запутанные термины звучат как корм для курса по крупным финансам, а дилеры, как известно, пренебрегают неудачными сделками от сбитых с толку покупателей автомобилей, которые просто хотят низких ежемесячных платежей.

Около 30% сделок с новыми автомобилями приходится на лизинг, но я убежден, что лизингом должно быть больше людей.Когда производители поняли, что предлагаемые ими скидки наличными снижают стоимость при перепродаже, и когда кредитный кран снова начал течь свободно, автопроизводители сместили стимулы со скидок на финансирование с низкими процентами и аренду. Если вы знаете, что ищете, и умно ведете переговоры, вы можете сэкономить на аренде и опровергнуть пять мифов, приведенных ниже.

Если вы знаете, что ищете, и умно ведете переговоры, вы можете сэкономить на аренде и опровергнуть пять мифов, приведенных ниже.

1. Лизинг — плохая сделка . В общем, если вы держите машину далеко за пределами дня выплаты ссуды (или если вы сначала платите наличными), вы сэкономите деньги, купив.Но если вы обменяете свой автомобиль до погашения ссуды, стоимость обмена вряд ли покроет остаток по кредиту. И если вы делаете покупки и ведете переговоры с арендой так же сложно, как с покупкой, вы можете выйти вперед, сделав лизинг.

Допустим, вы ведете переговоры о покупке Nissan Altima 2.5 S 2013 года (цена стикера: 23 365 долларов) по счету-фактуре — 21 403 доллара — со скидкой 10% и пятилетней ссудой под 2,9%. Но через три года вы решаете, что хотите новую машину. Если вы торгуете Altima, вы, скорее всего, получите около 46% от цены стикера, или 10 621 доллар (стоимость при перепродаже через три года, согласно Синей книге Келли).Тогда вам придется погасить ссуду. Вычислите, что ваши общие расходы из кармана составят 9 525 долларов.

Вычислите, что ваши общие расходы из кармана составят 9 525 долларов.

Но если вы сдадите эту новую Altima в аренду на три года, ваши ежемесячные платежи составят 179 долларов с авансовым платежом в 1820 долларов (Nissan предлагал субсидированную аренду Altima 2013 года). Когда вы сдадите машину в конце срока аренды, вы просто уйдете (если только вы не превысите выделенный пробег или не столкнетесь с необычным износом). Общая стоимость наличных средств: 8 264 доллара. В этом случае лизинг сделает вас богаче на 1261 доллар.

В большинстве штатов вы платите налоги только с фактических арендных платежей, поэтому лизинг может продвинуть вас еще дальше (см. Номер 3 ниже). Кроме того, вам обычно не нужно приносить наличные для сдачи в аренду.

2. Договориться о хорошей аренде практически невозможно. Практически каждый аспект аренды подлежит обсуждению. Но сначала вам нужно понять жаргон:

Капитальные затраты . В сфере лизинга это цена автомобиля. Вы должны торговаться по этой цифре так же сильно, как если бы вы торговались по цене, если бы вы покупали.

Вы должны торговаться по этой цифре так же сильно, как если бы вы торговались по цене, если бы вы покупали.

Денежный фактор. Чем меньше это число, тем лучше (вам нужно умножить его на 2400, чтобы получить оценку процентной ставки). Дилеры иногда не хотят раскрывать денежный фактор, поэтому будьте настойчивы.

Остаточная стоимость . Это стоимость автомобиля или грузовика по окончании аренды.

Завышенная остаточная стоимость снижает ваши ежемесячные платежи, но также может сковать вас наручниками. По словам президента LeaseCompare Тарри Шебеста, более реалистичная остаточная стоимость упростит продажу аренды, обмен вашего автомобиля в середине срока аренды или покупку автомобиля в конце срока аренды.com.

Покупайте для сдачи в аренду у дилеров, банков и кредитных союзов, уделяя особое внимание денежному фактору и остаточной стоимости. (Независимо от того, кто пишет ваш договор аренды, вам придется торговаться с дилером по поводу капитализированной стоимости. ) Вы также можете перейти на LeaseCompare.com, чтобы сравнить цены и подать заявку на аренду. Или посмотрите LeaseWise. За 350 долларов сервис купит по крайней мере пять дилеров в вашем районе.

) Вы также можете перейти на LeaseCompare.com, чтобы сравнить цены и подать заявку на аренду. Или посмотрите LeaseWise. За 350 долларов сервис купит по крайней мере пять дилеров в вашем районе.

3. Налоговые льготы предоставляются только предприятиям . Налоговое законодательство позволяет предприятиям вычитать ежемесячные лизинговые платежи как расходы.

Но и физическим лицам налоговые льготы предоставляются. В большинстве штатов вы платите налог с продаж только с ежемесячных платежей, а не с цены автомобиля. В приведенном выше примере Altima вы должны заплатить налоги примерно на 8 264 доллара США, а не на 21 403 доллара за автомобиль. (Арканзас, Иллинойс, Мэриленд, Оклахома, Техас и Вирджиния взимают налог с продаж со всей цены.)

4. Вам придется заплатить огромные сборы, когда вы сдадите машину . Типичное ежегодное выделение от 10 000 до 15 000 миль — это скупо, а штраф от 20 до 25 центов за милю за превышение лимита кажется устрашающим. Но если вы покупаете автомобиль, вы также штрафуетесь за пробег, превышающий средний, при обмене на него.

Но если вы покупаете автомобиль, вы также штрафуетесь за пробег, превышающий средний, при обмене на него.

Вы можете договориться о более высоком лимите пробега в обмен на более высокий ежемесячный платеж и при этом сэкономить деньги.

5. Если вы хотите уйти раньше, вы застряли. . Несколько платных веб-сайтов, включая LeaseTrader.com и Swapalease, подбирают людей, которые хотят досрочно расторгнуть договор аренды, с теми, кто хочет взять на себя краткосрочную аренду. На LeaseTrader.com вы платите 90 долларов за размещение вашего автомобиля и 250 долларов за завершение передачи аренды.

Сборы за лизинг автомобилей Разъясненные сборы и налоги

Узнайте, как работают сборы, сборы и налоги при лизинге автомобилей

В автолизинге, как и при покупке, могут быть сборы, сборы, издержки и налоги, которые часто удивляют новичков. Сборы могут отличаться в зависимости от дилера, лизинговой компании и штата / округа / города, в котором вы проживаете. Один и тот же сбор или сбор может иногда иметь разные названия в зависимости от автомобильной компании.

Один и тот же сбор или сбор может иногда иметь разные названия в зависимости от автомобильной компании.

Большинство комиссий, взимаемых при лизинге, такие же, как и при покупке, некоторые из них являются уникальными для лизинга.

Давайте рассмотрим наиболее распространенные виды сборов, сборов и налогов при аренде автомобилей:

Первый платеж

Аренда отличается от ссуды тем, что платежи производятся в начале месяца, в котором они подлежат оплате, а платежи по ссуде выплачиваются в конце месяца. Это означает, что вы вносите свой первый платеж за аренду автомобиля своему дилеру при подписании договора аренды . Первый платеж НЕ считается первоначальным взносом или гарантийным депозитом — это просто первый ежемесячный платеж по вашей аренде.Второй платеж должен быть произведен через месяц. Последний платеж должен быть произведен за месяц до окончания срока аренды.

Авансовый платеж (уменьшение капитальных затрат)

Первоначальный взнос не является комиссией, но является частью денежных средств, уплачиваемых при подписании договора аренды. Большинство договоров аренды допускают возможность внесения первоначального взноса — или нет. Первоначальный взнос — это не залог, а просто способ предоплаты части лизинга для уменьшения суммы ежемесячного платежа. Не путайте первоначальный взнос с общей суммой денежных средств, подлежащих уплате при подписании договора аренды , которая может включать некоторые другие сборы, обсуждаемые ниже.

Большинство договоров аренды допускают возможность внесения первоначального взноса — или нет. Первоначальный взнос — это не залог, а просто способ предоплаты части лизинга для уменьшения суммы ежемесячного платежа. Не путайте первоначальный взнос с общей суммой денежных средств, подлежащих уплате при подписании договора аренды , которая может включать некоторые другие сборы, обсуждаемые ниже.

Залог

Некоторые, но не все, автомобили в лизинг требуют внесения авансового залога наличными. Это комиссия, которая обычно примерно равна сумме ежемесячного платежа или немного превышает ее. Плата будет возвращена вам в конце срока аренды за вычетом затрат на утилизацию, пробег или повреждение.

Если у вас хороший кредитный рейтинг или вы раньше брали аренду в одной и той же финансовой компании, вам не нужно будет вносить залог. Вы должны знать, где вы стоите, чтобы не преподнести сюрпризов при посещении дилера.

Получите сканирование Dark Web и кредитный отчет Experian БЕСПЛАТНО!

Некоторые лизинговые компании позволяют внести гарантийный депозит как способ снижения ставки финансирования (денежный фактор). Чем больше депозит, тем ниже ставка. Это хорошая сделка, если у вас плохая кредитная история и есть лишние деньги. Деньги возвращаются вам по окончании аренды.

Чем больше депозит, тем ниже ставка. Это хорошая сделка, если у вас плохая кредитная история и есть лишние деньги. Деньги возвращаются вам по окончании аренды.

Комиссия за приобретение (комиссия банка)

Сбор за приобретение, иногда называемый «банковским сбором», представляет собой административный сбор, взимаемый компанией по лизингу автомобилей, во многом похожий на «баллы» или «сбор за выдачу кредита» по ипотеке.Часто это явно не указывается в вашем контракте, но включается в ваши капитализированные затраты. Вам следует спросить об этом, если вы не видите его упоминания. Однако все чаще плата за приобретение указывается и взимается как часть авансовых денежных средств, «подлежащих оплате при подписании договора аренды», хотя при желании у вас может быть возможность вернуть ее в договор аренды.

Этот сбор обычно составляет от 495 до 995 долларов, а в среднем — от 595 до 795 долларов в зависимости от автомобильной компании. Плата за приобретение элитных автомобилей класса люкс выше, чем у дешевых автомобилей. Хотя эта плата устанавливается финансовой компанией по лизингу, дилеры иногда «повышают» плату, чтобы получить небольшую дополнительную прибыль. Если вы чувствуете, что эта плата была «увеличена» дилером, вы можете попытаться ее снизить. В противном случае плата за приобретение не подлежит обсуждению.

Хотя эта плата устанавливается финансовой компанией по лизингу, дилеры иногда «повышают» плату, чтобы получить небольшую дополнительную прибыль. Если вы чувствуете, что эта плата была «увеличена» дилером, вы можете попытаться ее снизить. В противном случае плата за приобретение не подлежит обсуждению.

Комиссия за ликвидацию

Это типичный лизинговый сбор, устанавливаемый финансовой компанией по аренде автомобилей и подлежащий уплате в конце срока лизинга для компенсации лизинговой компании расходов на продажу или иное отчуждение возвращенного арендованного автомобиля.Обычно плата не требуется, если вы решите приобрести автомобиль в конце срока лизинга, хотя некоторые лизинговые компании также требуют ее даже в этом случае. В этом случае попробуйте вывести его из сделки. Для этой платы типично 350 долларов. Некоторые лизинговые компании, такие как Honda, не взимают плату за утилизацию (на момент написания этой статьи). Если вы внесли залог в начале аренды, он может быть использован в конце срока аренды для оплаты комиссии за распоряжение.

Налог с продаж

Если вы вносите авансовый платеж (уменьшение капитализированных затрат) по аренде автомобиля, с вас будет взиматься государственный и местный налог с продаж на сумму первоначального взноса в большинстве штатов и в Канаде.Он подлежит оплате во время подписания договора аренды как часть суммы, подлежащей оплате при подписании договора аренды.

Хотя в большинстве штатов налог с продаж взимается только с отдельных ежемесячных платежей (и авансового платежа, если таковой имеется), в некоторых штатах, таких как Техас, Нью-Йорк, Миннесота, Огайо, Джорджия и Иллинойс , требуется уплата всего налога с продаж. авансом, исходя из суммы всех лизинговых платежей или полной продажной цены автомобиля, в зависимости от штата. Грузия теперь имеет единовременный адвалорный налог на титул (TAVT) и больше не взимает ежегодный адвалорный налог.

Клиенты часто предпочитают возвращать авансовые налоги в капитализированную стоимость и финансировать ее за счет аренды. Подробности смотрите ниже.

Подробности смотрите ниже.

Если вы торгуете транспортным средством во время аренды или покупки нового автомобиля, во многих штатах вам предоставляется налоговая скидка на сумму выкупа.

Сборы за регистрацию, лицензию, теги и титулы

Это обязательные официальные сборы и такие же сборы, которые вы платите в своем штате независимо от того, арендуете ли вы новый автомобиль или покупаете его. При аренде нет отдельной или специальной платы.

Бирка, титул и регистрационные сборы являются официальными сборами, взимаемыми правительствами штата и местными властями. Дилеры просто взимают комиссию без наценки и передают ее соответствующим государственным органам. Эти сборы не подлежат обсуждению.

Некоторые сборы, взимаемые дилерами, не являются официальными сборами (см. «Сборы за документацию» ниже), но часто называются официально звучащими именами и фактически являются дополнительной прибылью дилера. Часто бывает сложно определить, какие сборы являются официальными, а какие нет. Комиссия за «дополнительную прибыль» часто может быть предметом переговоров.Официальные сборы не могут.

Комиссия за «дополнительную прибыль» часто может быть предметом переговоров.Официальные сборы не могут.

Налог на недвижимость

В некоторых штатах есть ежегодные налоги на недвижимость (часто называемые «адвалорным» налогом), которые применяются к автомобилям, купленным и арендованным. Технически за такие налоги несут ответственность владельцы арендованных транспортных средств, которые являются финансовыми лизинговыми компаниями (арендодателями), но общепринятая практика такова, что налоги уплачиваются арендаторами, как и все другие официальные сборы и сборы.

В большинстве штатов, взимающих налог на имущество с арендованных транспортных средств, арендатору выставляется счет напрямую, как если бы он владел автомобилем.В других штатах арендодателю (компании, финансирующей аренду) выставляется счет и он производит оплату, но, в свою очередь, выставляет счет арендатору на возмещение.

Стоимость документов

Плата за документацию («doc») обычно взимается дилерами — как своего рода административный сбор — как за купленные, так и за арендованные автомобили. Размер комиссии колеблется от 250 до 800 долларов, большая часть которых просто добавляется к прибыли для дилера. Многие дилеры заранее напечатали размер комиссии в бланке продажи, чтобы он выглядел официально. Некоторые дилеры готовы снизить плату за документацию или отказаться от нее, а другие просто отказываются вести переговоры в соответствии с политикой компании.

Размер комиссии колеблется от 250 до 800 долларов, большая часть которых просто добавляется к прибыли для дилера. Многие дилеры заранее напечатали размер комиссии в бланке продажи, чтобы он выглядел официально. Некоторые дилеры готовы снизить плату за документацию или отказаться от нее, а другие просто отказываются вести переговоры в соответствии с политикой компании.

Дилеры часто взимают такие сборы, как «банковские сборы», «сборы за подготовку» или «сборы за доставку», которые являются полностью фиктивными и должны оговариваться при любых сделках по покупке или аренде автомобиля.

Дополнительные продукты и затраты дилера

Как только вы думаете, что договорились о наилучшей сделке по новому автомобилю, вас проводят в офис финансового менеджера и подвергают серии жестких продаж дорогостоящих и высокодоходных дополнительных продуктов и услуг. Это может быстро увеличить ваши расходы, если вы согласитесь с ними.Примерами являются различные «защитные» планы или продукты, такие как травление оконного VIN, лакокрасочное покрытие, расширенные гарантии, защитное средство для ткани, защита от ржавчины, кредитное страхование или страхование от износа при аренде. Вообще говоря, эти продукты имеют завышенную цену и не стоят своих затрат, а в некоторых случаях абсолютно бесполезны. Мы советуем потребителям автомобилей не покупать эти продукты. . Во многих случаях продукты можно купить в другом месте по гораздо меньшей цене.

Вообще говоря, эти продукты имеют завышенную цену и не стоят своих затрат, а в некоторых случаях абсолютно бесполезны. Мы советуем потребителям автомобилей не покупать эти продукты. . Во многих случаях продукты можно купить в другом месте по гораздо меньшей цене.

Когда уплачиваются сборы и налоги?

При подписании договора аренды существуют определенные сборы, налоги и сборы, подлежащие уплате в качестве предоплаты.К ним относятся платеж за первый месяц, любой авансовый платеж, налог с продаж на первый взнос, любой гарантийный депозит и официальные сборы за лицензию / бирку / регистрацию штата / округа. Иногда также включается плата за приобретение аренды.

Общая сумма всех этих сборов обычно называется «комиссиями за начало аренды», «денежными средствами, причитающимися при подписании договора аренды» или «затратами на устранение».

Обратите внимание, что первоначальный взнос является только частью общей суммы денежных средств, «причитающихся при подписании» . Скажем иначе, чтобы было понятно: первоначальный взнос и наличные при подписании договора аренды — НЕ одно и то же.Первоначальный взнос — это только часть причитающейся наличности Это иногда сбивает с толку потребителей автолизинга.

Скажем иначе, чтобы было понятно: первоначальный взнос и наличные при подписании договора аренды — НЕ одно и то же.Первоначальный взнос — это только часть причитающейся наличности Это иногда сбивает с толку потребителей автолизинга.

Официальная бирка и регистрационные сборы обычно взимаются в качестве предоплаты. Эти сборы не включены в арендные платежи, которые вы можете увидеть в телевизионной рекламе, на веб-сайте автомобильной компании или в газетной рекламе. Даже если вы видите договор об аренде с нулевой скидкой, вы все равно должны оплатить официальные сборы во время подписания.

Плата за распоряжение взимается в конце срока аренды, когда транспортное средство возвращается лизинговой компании и, в некоторых случаях, когда транспортное средство приобретается.В некоторых штатах взимается налог с продаж при уплате сбора за утилизацию. Любые сборы за превышение миль или износ также могут облагаться налогом в зависимости от штата / округа.

Залог взимается в начале аренды, но возвращается лизинговой компанией в конце срока аренды, за исключением случаев чрезмерного износа или превышения пробега; в этом случае залог используется для оплаты этих штрафов. Залог не облагается налогом.

Залог не облагается налогом.

Налоги с продаж и лизинг

Все U.Южные штаты (кроме Нью-Гэмпшир, Аляска и Орегон) и Канада взимают налог с продаж (часто называемый «налогом на использование») на покупку автомобилей потребителями. В случае лизинга компания, финансирующая лизинг, передает налог с продаж вам, лизингополучателю, даже если лизинговая компания является фактическим владельцем транспортного средства. Однако способы, которыми это делается, могут сильно отличаться от штата к штату, даже от региона к региону.

Самый распространенный метод — облагать ежемесячные арендные платежи налогом по местной ставке налога с продаж.Это означает, что вы платите налог только за часть арендованного автомобиля, а не за всю его стоимость. Например, если ваша местная ставка налога с продаж составляет 5%, просто умножьте ежемесячный арендный платеж на 5% и прибавьте его к сумме платежа, чтобы получить общую сумму платежа. Некоторые государства делают это по-другому (см. Ниже).

Ниже).

В качестве примечания: с помощью этого метода вы платите налог с продаж не только на сумму амортизации вашего платежа, что справедливо, но вы также платите налог на финансовые расходы, что не так справедливо.Это область, которая требует изменений в налоговом законодательстве штата.

Канадцы платят налог с продаж (PST + GST) только с ежемесячных платежей, как и в большинстве стран

США.Это зависит от того, где вы живете

В некоторых штатах, таких как Джорджия , вы платите адвалорный налог на титул авансом на капитализированную стоимость аренды или арендную цену (последние изменения см. В Georgia Car Lease ). В других штатах, таких как Illinois и Texas (см. Texas Auto Leasing ), вы фактически платите налог с продаж на полную стоимость арендованного автомобиля, а не только на арендную стоимость, как если бы вы его покупали.В номере Illinois вы будете платить ежемесячные налоги с 1 января 2015 года (см. Illinois Car Lease Tax ).

Illinois Car Lease Tax ).

В New Jersey вы можете выбрать уплату авансовых налогов либо на полную покупную цену, либо на общую сумму арендных платежей. В Нью-Йорк, Миннесота и Огайо вы платите налог авансом на сумму арендных платежей (подробнее см. New York Car Leasing и Ohio Car Leasing ).

В Вирджиния вы платите полную сумму налога с продаж сразу и не получаете налоговую скидку на приобретенный вами автомобиль.В зависимости от округа, в котором вы проживаете, вы также можете платить налог на личную собственность, который, как ни странно, выставляется вам два раза в год через вашу финансовую лизинговую компанию.

Некоторые штаты, например Огайо , облагают налогом все неофициальные сборы; другие, такие как Minnesota , этого не делают. Большинство штатов облагают налогом плату за приобретение аренды; некоторые нет. В некоторых штатах есть ограничение на общую сумму уплачиваемых налогов.

В некоторых штатах есть ограничение на общую сумму уплачиваемых налогов.

Если вы торгуете автомобилем, в некоторых штатах разрешается вычет налога с продаж при лизинге, хотя способ его расчета может быть разным.

Как правило, вы платите налог с продаж по месту вашего проживания и «гаража» автомобиля, а не по месту, где находится автосалон или где вы арендуете автомобиль. Вы не можете избежать налога с продаж, сдавая в лизинг в одном штате и оставляя автомобиль в гараже в другом.

В некоторых штатах в дополнение к налогу с продаж также взимаются ежегодные налогов на недвижимость (часто называемые адвалорным налогом ).

Если вы переезжаете в новый штат или округ в любое время в течение срока аренды, ваши налоги и ежемесячный платеж могут измениться — в большую или меньшую сторону — и, в некоторых случаях, потребовать оплаты наличными при регистрации автомобиля в DMV штата.Если вы планируете переехать в ближайшее время, обратитесь в налоговое агентство штата, в который вы переезжаете, и выясните, как это повлияет на вас и ваш договор аренды.

Лучшие предложения по аренде новых автомобилей

Нажмите здесь

Наконец, не забудьте о страховании

Хотя автострахование не входит в число сборов, взимаемых автомобильным дилером, вы не сможете выехать на своем автомобиле со стоянки дилера, если у вас нет доказательств того, что вы приобрели страховку, покрывающую ваш новый автомобиль — будь то вы сдаете в аренду или покупаете.Так что в этом смысле это один из начальных сборов.

Поскольку для лизинга (или покупки в кредит) требуется, чтобы у вас было полное покрытие, страхование и тарифы на такое покрытие сильно различаются между страховыми компаниями, получение бесплатных предложений от разных компаний является платным.

Сводка

Сборы за аренду автомобиля и налоги могут варьироваться в зависимости от автосалона, автомобильной компании и местности, в которой вы живете. Некоторые из них являются уникальными для лизинга, а большинство — нет. Некоторые из них являются официальными сборами, многие — нет. Некоторые сборы договорные, некоторые — нет.Некоторые могут быть сданы в аренду, некоторые — нет.

Некоторые сборы договорные, некоторые — нет.Некоторые могут быть сданы в аренду, некоторые — нет.

Чтобы найти актуальную информацию об официальных сборах и налогах с продаж при аренде автомобиля в вашем штате, выполните поиск в Интернете на веб-сайтах Департамента транспортных средств вашего штата и Департамента доходов.

Прочтите следующий раздел, Договоры аренды .

Включают ли платежи по аренде авто налог с продаж? | Малый бизнес

Автор: Chron Contributor Обновлено 20 октября 2020 г.

Аренда автомобиля через вашу компанию часто позволяет использовать арендные платежи в качестве вычета коммерческих расходов.Лизинг структурирован иначе, чем покупка, и вы фактически платите за использование автомобиля, а не за автомобиль. В результате в большинстве штатов с каждого арендного платежа взимается налог с продаж.

Как работает налог на арендованный автомобиль

Когда вы арендуете автомобиль, в большинстве штатов вы не платите налог с продаж на цену или стоимость автомобиля. Вместо этого к каждому ежемесячному арендному платежу будет добавлен налог с продаж. Например, если срок аренды составляет 400 долларов в месяц, а налог с продаж на арендованный автомобиль в вашем районе составляет 7 процентов, ваш фактический арендный платеж будет составлять 400 долларов плюс 28 долларов налога, или 428 долларов в месяц.Арендный платеж и сумма налога с продаж будут указаны в листе аренды автомобиля. Калькулятор аренды автомобиля может дать вам представление о том, чего ожидать.

Вместо этого к каждому ежемесячному арендному платежу будет добавлен налог с продаж. Например, если срок аренды составляет 400 долларов в месяц, а налог с продаж на арендованный автомобиль в вашем районе составляет 7 процентов, ваш фактический арендный платеж будет составлять 400 долларов плюс 28 долларов налога, или 428 долларов в месяц.Арендный платеж и сумма налога с продаж будут указаны в листе аренды автомобиля. Калькулятор аренды автомобиля может дать вам представление о том, чего ожидать.

Проверьте свой штат

В некоторых штатах не взимается налог на аренду с использованием метода налога на платежи. В Огайо вы платите налог с продаж авансом на капитализированную стоимость аренды. В некоторых штатах, в том числе в Техасе и Иллинойсе, взимается налог с продаж с покупной цены автомобиля, даже если он сдан в аренду. Этот налог должен быть оплачен заранее. В Нью-Джерси вы можете выбрать, платить ли авансовый налог с продаж либо на покупную цену, либо на общую сумму арендных платежей. Законы штата о налоге с продаж могут измениться, поэтому дилер, у которого вы арендуете автомобиль, объяснит, как и когда вы платите налог с продаж.

Законы штата о налоге с продаж могут измениться, поэтому дилер, у которого вы арендуете автомобиль, объяснит, как и когда вы платите налог с продаж.

Решение о сокращении капитальных затрат

Сокращение капитальных затрат — это срок аренды авансового платежа. Это происходит, если вы вкладываете денежные средства или торговый капитал, чтобы снизить капитализированную стоимость арендованного автомобиля. Снижение капитальных затрат снижает арендную плату, поэтому сумма налога с продаж также будет уменьшена, если налог взимается ежемесячно. С точки зрения владельца бизнеса, учитывая тот факт, что арендные платежи могут вычитаться из налогооблагаемой базы, более низкие арендные платежи могут не принести особой выгоды, поэтому решение о сокращении капитализированных затрат следует рассматривать с учетом других налоговых последствий.

Учитывайте налоговые последствия

При сравнении покупки с арендой, обложение налогом арендной платы за автомобиль снизит первоначальные затраты на посадку в транспортное средство. С налогами, включенными в платеж, вы не платите налог на полную стоимость автомобиля, но вы платите налог с продаж на финансовые расходы. Деньги подоходного налога, которые ваш бизнес может сэкономить за счет вычета арендных платежей, вероятно, перекрывает любые различия в налоге с продаж, уплаченных между покупкой и лизингом.

С налогами, включенными в платеж, вы не платите налог на полную стоимость автомобиля, но вы платите налог с продаж на финансовые расходы. Деньги подоходного налога, которые ваш бизнес может сэкономить за счет вычета арендных платежей, вероятно, перекрывает любые различия в налоге с продаж, уплаченных между покупкой и лизингом.

Комиссии при аренде автомобиля

Аренда автомобиля предполагает определенные сборы, которые вам обычно не нужно платить, если вы покупаете автомобиль.Многие люди сбиты с толку, когда слышат «без денег» по аренде, думая, что это буквально означает, что вы уезжаете с нулевым первоначальным взносом — это не обязательно так.

Первоначальный взнос по договору аренды составляет только одну часть денежных средств, подлежащих уплате при подписании договора аренды.

Вот где большинство людей сбиты с толку. (Примечание: некоторые договоры аренды позволяют включать все сборы в ежемесячный арендный платеж, но это не норма)

Давайте посмотрим на все сборы и налоги, с которыми вы, вероятно, столкнетесь при аренде:

Комиссия за приобретение:

- Иногда называется банковской комиссией — это сумма, взимаемая лизинговой компанией за оформление договора аренды.

По сути, для них это еще один источник прибыли в дополнение к расходам на финансирование.

По сути, для них это еще один источник прибыли в дополнение к расходам на финансирование.Комиссия за приобретение обычно колеблется от 250 до 1000 долларов (автомобили повышенной комфортности стоят дороже).

Плата за приобретение иногда может быть предметом переговоров, но это случается редко. Часто плата добавляется к капитализированной стоимости (цене транспортного средства), чтобы она включалась в ежемесячный арендный платеж. В противном случае он будет оплачен авансом как часть наличных при подписании.

Залог:

- Не все договоры аренды требуют внесения залога, а с теми, которые требуют, иногда можно договориться.Гарантийный депозит обычно равен или немного превышает ваш ежемесячный арендный платеж и подлежит оплате при подписании.

Залог будет возвращен вам в конце срока аренды, если у вас не будет чрезмерного износа или превышения лимита пробега, и в этом случае соответствующая сумма будет снята до вашего возмещения (если у вас есть остаток).

Мы советуем вам попытаться договориться об отмене этой платы, если это возможно, особенно если у вас есть хороший кредит или если вы арендовали жилье у той же компании в прошлом.

Комиссия за ликвидацию

- Если вам повезет, с вас не будут взимать эту плату, но в большинстве договоров аренды взимается плата за распоряжение в размере от 200 до 450 долларов. Этот сбор компенсирует лизинговой компании расходы на утилизацию транспортного средства после его возврата. (В основном уборка и продажа автомобиля — обычно на аукционе).

Если вы приобретаете автомобиль в конце лизинга, с вас обычно не взимается плата.

Первоначальный взнос

- Первоначальный взнос является необязательным во многих договорах аренды, и мы обычно советуем вам не вносить авансовый платеж из-за риска потери, если ваш автомобиль будет подсчитан или украден в течение срока аренды.Некоторые договоры аренды требуют первоначального взноса — обычно от 1500 до 5000 долларов.

Любой авансовый платеж, который вы предоставите, снизит ваш ежемесячный арендный платеж.

Любой авансовый платеж, который вы предоставите, снизит ваш ежемесячный арендный платеж.В большинстве штатов с любого авансового платежа взимается налог с продаж.

Плата за документацию, тег, название, регистрацию и лицензионные сборы

- Как и при обычной покупке автомобиля, вам придется заплатить дилерский и государственный лицензионные сборы. Плата за документацию дилера может составлять от 50 до 695 долларов. Остальные сборы являются официальными государственными и местными сборами, которые дилер собирает и направляет в соответствующие государственные органы от вашего имени.Эти сборы не подлежат обсуждению, однако сборы за документацию варьируются от дилера к дилеру, и в некоторых штатах ограничивается сумма, которую дилеры могут взимать.

Выплата за первый месяц

- Автолизинг похож на аренду дома — платежи нужно вносить в начале каждого месяца. С автокредитом вы платите в конце каждого месяца.

Из-за этого арендная плата за первый месяц обычно уплачивается при подписании договора аренды. Технически это не дополнительная плата, но это то, что застает людей врасплох.Иногда случаются сделки по аренде, при которых не взимается плата за первый месяц. Это означает, что вы получаете скидку на один месяц, а не на то, что платеж будет переведен в платежи за будущий месяц.

Технически это не дополнительная плата, но это то, что застает людей врасплох.Иногда случаются сделки по аренде, при которых не взимается плата за первый месяц. Это означает, что вы получаете скидку на один месяц, а не на то, что платеж будет переведен в платежи за будущий месяц.

Налог с продаж

- В большинстве штатов вам нужно заплатить налоги только за часть транспортного средства (амортизированную часть, которую вы израсходуете во время аренды). Налоги включены в ваш ежемесячный арендный платеж, поэтому вам не нужно беспокоиться об уплате авансом.

Однако правила различаются от штата к штату.В Иллинойсе и Техасе вы должны платить налог с продаж на полную стоимость транспортного средства, а в некоторых штатах налог взимается авансом. Эти законы постоянно меняются, поэтому проконсультируйтесь с вашим местным DMV, чтобы узнать конкретную ситуацию в вашем штате.

Об авторе

Грегг Фидан — основатель RealCarTips. После того, как его ограбили при первой покупке автомобиля, он посвятил несколько лет поиску лучших способов избежать мошенничества и вести переговоры. лучшие автомобильные предложения.Он написал сотни статей на тему покупки автомобилей и научил тысячи покупателей автомобилей, как получать самые выгодные предложения.

лучшие автомобильные предложения.Он написал сотни статей на тему покупки автомобилей и научил тысячи покупателей автомобилей, как получать самые выгодные предложения.Что нужно знать об аренде автомобиля в CT

Как работает лизинг в Коннектикуте? Аренда нового автомобиля в Нью-Хейвене или Уоллингфорде — отличный вариант, если вы хотите перейти на новую модель по истечении 36 месяцев или если вы проезжаете 10 000 миль в год или меньше. Узнайте больше о налогах и сборах, связанных с лизингом CT на Jaguar North Haven, и свяжитесь с нами, если у вас возникнут какие-либо вопросы!

CT Налог с продаж автомобилей, сданных в аренду

Кто несет ответственность за уплату налога с продаж Коннектикута на автомобили, когда вы арендуете?

Лицо, арендующее автомобиль (арендатор), несет ответственность за уплату налога с продаж.Если вы сравниваете финансы с лизингом, то налог с продаж для арендованного автомобиля будет ниже, чем налог с продаж для нового автомобиля. Это почему?

- Если вы покупаете транспортное средство вместо того, чтобы брать его в аренду, вы платите налог с продаж от всей стоимости транспортного средства — налог с продаж в Коннектикуте составляет 6,35% или 7,75% для транспортных средств стоимостью более 50 000 долларов США, и он основан на покупной цене.

- Если вы арендуете автомобиль в Коннектикуте, вы не платите налог с продаж со стоимости всего автомобиля.Вы платите налог с продаж только с ежемесячных платежей и первоначального взноса, который составляет лишь часть полной стоимости автомобиля.

CT Налог на имущество арендованных автомобилей

Кто несет ответственность за уплату налога на имущество CT на автомобили при лизинге?

Поскольку лизинговая компания владеет автомобилем, который вы арендуете, они несут ответственность за эти налоги, однако их стоимость обычно перекладывается на арендатора. Вот как это работает:

- Порядок налогообложения автотранспортных средств такой же, как и для другого налогооблагаемого имущества в Коннектикуте — ставка налога на имущество оценивается в размере 70% от справедливой рыночной стоимости, которая определяется местным оценщиком.

- Однако они могут заключить договор аренды, в котором говорится, что арендатор несет полную ответственность. Обязательно внимательно ознакомьтесь с условиями аренды.

Лицензионные, регистрационные сборы и сборы за право собственности на автомобили, сданные в аренду

Кто несет ответственность за уплату лицензионных, регистрационных и титульных сборов на автомобили при лизинге?

Как и в случае с налогами на недвижимость, поскольку местный дилер или лизинговая компания владеет автомобилем, который вы арендуете, они несут фискальную ответственность за эти сборы.

- Одна из замечательных особенностей лизинга заключается в том, что потребителю обычно не приходится иметь дело с документами и сроками регистрации, титулов и сборов.

- Однако эти расходы тем или иным образом перекладываются на арендатора. Они будут либо включены в ежемесячный арендный платеж, либо, возможно, появятся как отдельная плата в договоре аренды.

Положитесь на Jaguar North Haven при следующей аренде

Если вы решили, что аренда в Брэнфорде или Норт-Хейвене — правильный выбор, приезжайте в Jaguar North Haven.Мы предлагаем различные специальные предложения по ротации аренды, чтобы вы могли получить выгодную сделку на свой следующий роскошный автомобиль. Взгляните на наш обширный перечень моделей Jaguar и поближе познакомьтесь с интерьером Jaguar F-PACE, прежде чем отправиться на тест-драйв!

Как рассчитывается налог с продаж при аренде автомобиля

Можно ли вычесть налог с продаж арендованного автомобиля?

Если вы платите налог с продаж по аренде автомобиля, вы можете вычесть его из федерального подоходного налога. … Вы должны выбрать для вычета налог с продаж или налог на прибыль.И вы должны перечислить все, чтобы сделать вычет.

Должен ли я платить налоги за арендованный автомобиль?

Когда вы арендуете автомобиль, в большинстве штатов вы не платите налог с продаж на цену или стоимость автомобиля. Вместо этого к каждому ежемесячному арендному платежу будет добавлен налог с продаж. … Арендная плата и сумма налога с продаж будут указаны в листе аренды автомобиля.

Как рассчитывается налог с продаж при аренде автомобиля в Нью-Йорке?

Рассчитать налоги на аренду очень просто.Как и в случае с любым другим налогом с продаж, вы просто умножаете ставку государственного налога на сумму ваших ежемесячных платежей. … Итак, в Нью-Йорке, где налог с продаж составляет 4%, вы будете платить налоги в размере 1200 долларов США. В противном случае вы платите налоги только с 10 000 долларов США.

Как налоговый титул и лицензия работают при аренде?

Некоторые договоры аренды действительно требуют первоначального взноса — обычно от 1500 до 5000 долларов. … В большинстве штатов с любого авансового платежа взимается налог с продаж. Плата за документацию, тег, название, регистрацию и лицензионные сборы.Как и при обычной покупке автомобиля, вам придется заплатить дилерский и государственный лицензионные сборы.

Сколько можно списать при аренде авто?

Вы можете вычесть бизнес-процент из ваших арендных платежей. Для арендованных автомобилей предел ежемесячного арендного платежа, который вы можете вычесть, составляет 800 долларов США в месяц плюс HST, что составляет максимум 9600 долларов США в виде расходов, ежегодно не облагаемых налогом.

Что лучше для бизнеса: покупка или аренда транспортного средства?

Покупка предпочтительнее лизинга, если: Вы много ездите по бизнесу.… Владение автомобилем также дает вам право на вычет из амортизации, на которую не распространяется лизинг. У вас хороший кредит, и вы можете получить ссуду на покупку автомобиля с низким уровнем риска.

Какие капитализируются налоги при аренде автомобиля?

Если вы вносите авансовый платеж (уменьшение капитализированных затрат) по аренде автомобиля, с вас будет взиматься государственный и местный налог с продаж на сумму первоначального взноса в большинстве штатов и в Канаде. Он подлежит оплате во время подписания договора аренды как часть суммы, подлежащей оплате при подписании договора аренды.

Как рассчитываются арендные платежи?

Как рассчитывается арендная плата?

- Начните с рекомендованной цены (MSRP) автомобиля.

- Возьмите MSRP и умножьте его на остаточный процент.

- Это равняется остаточной стоимости.

- Тогда возьмите договорную продажную цену автомобиля.

- Добавьте комиссии, чтобы получить валовую капитализированную стоимость.

- Вычтите ваш первоначальный взнос и скидки.

Арендовать машину — это когда-нибудь хорошая идея?

Когда лучше сдавать в аренду, чем покупать