Льготы по транспортному налогу ветеранам боевых действий московская область

]]>Подборка наиболее важных документов по запросу Льготы по транспортному налогу ветеранам боевых действий московская область (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

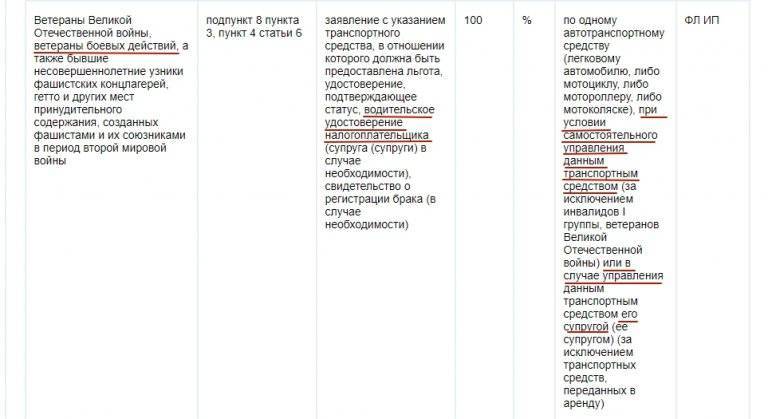

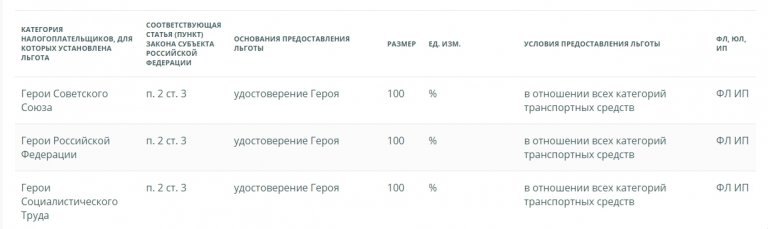

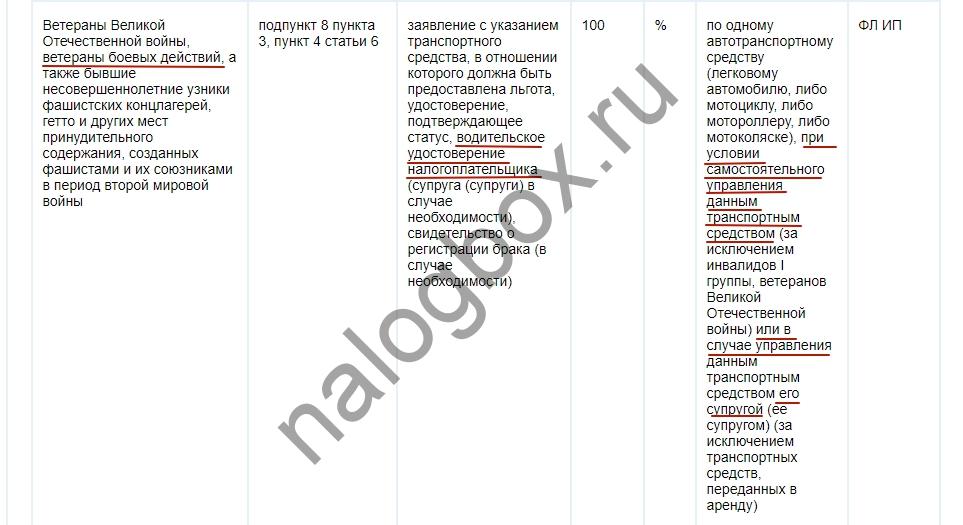

Статьи, комментарии, ответы на вопросы: Льготы по транспортному налогу ветеранам боевых действий московская областьНормативные акты: Льготы по транспортному налогу ветеранам боевых действий московская область Открыть документ в вашей системе КонсультантПлюс:«Обзор практики рассмотрения судами Московской области споров, возникающих при применении законодательства о налогах и сборах» от 07.04.2006В соответствии со статьей 3 Закона Московской области от 16.11.2002 N 129/2002-ОЗ «О транспортном налоге в Московской области» налоговые льготы по транспортному налогу предоставляются категориям плательщиков в соответствии с Законом области от 28.

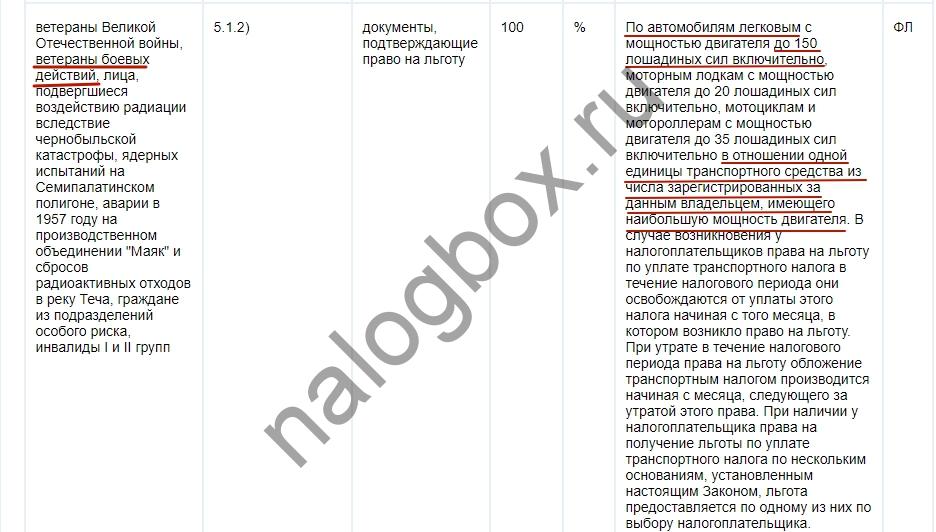

07.1997 N 39/97-ОЗ «О льготном налогообложении в Московской области» (в редакции от 31.12.2002). Статьей 39 Закона «О льготном налогообложении в Московской области» установлено, что физическим лицам, на которых распространяется действие Федерального закона от 12.01.1995 N 5-ФЗ «О ветеранах», ставки транспортного налога уменьшаются на 50% при условии оформления указанной льготы не более чем по одному транспортному средству за налоговый период. В соответствии со ст. 1 Закона «О ветеранах» к категории ветеранов относятся: ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР и территориях других государств, ветераны военной службы, государственной службы, ветераны труда. Перечисленные категории ветеранов имеют право на льготное налогообложение по транспортному налогу. Ветераны подразделений особого риска в данном перечне отсутствуют. Однако М. как ветерану военной службы на 50% уменьшили размер подлежащего уплате транспортного налога.

07.1997 N 39/97-ОЗ «О льготном налогообложении в Московской области» (в редакции от 31.12.2002). Статьей 39 Закона «О льготном налогообложении в Московской области» установлено, что физическим лицам, на которых распространяется действие Федерального закона от 12.01.1995 N 5-ФЗ «О ветеранах», ставки транспортного налога уменьшаются на 50% при условии оформления указанной льготы не более чем по одному транспортному средству за налоговый период. В соответствии со ст. 1 Закона «О ветеранах» к категории ветеранов относятся: ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР и территориях других государств, ветераны военной службы, государственной службы, ветераны труда. Перечисленные категории ветеранов имеют право на льготное налогообложение по транспортному налогу. Ветераны подразделений особого риска в данном перечне отсутствуют. Однако М. как ветерану военной службы на 50% уменьшили размер подлежащего уплате транспортного налога.Как предоставляется льгота на транспортный налог для ветеранов боевых действий в Псковской области

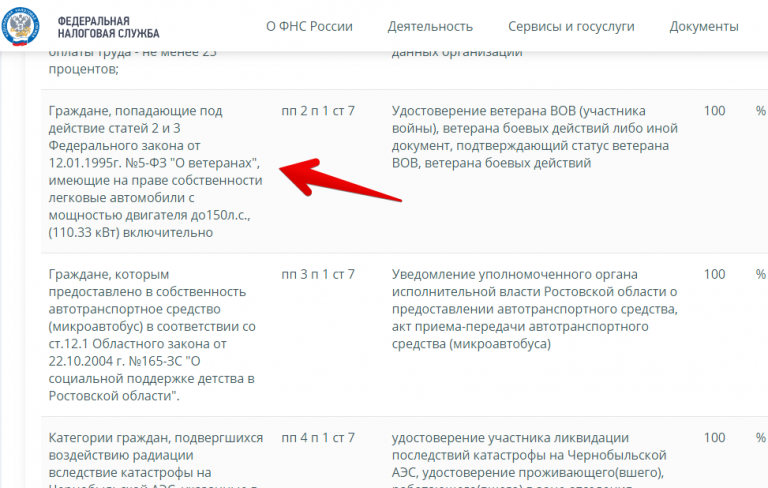

Правила предоставления льготы на транспортный налог для ветеранов боевых действий разъяснили Псковскому агентству информации в пресс-службе УФНС России по Псковской области.

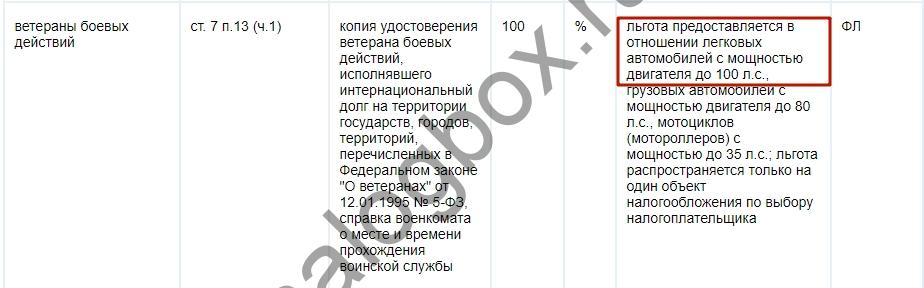

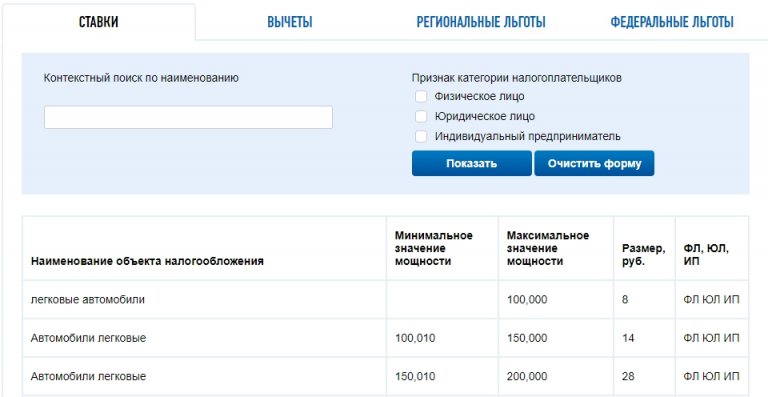

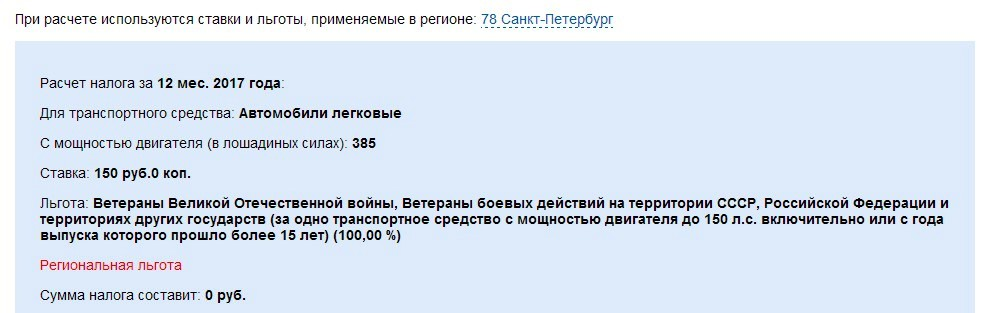

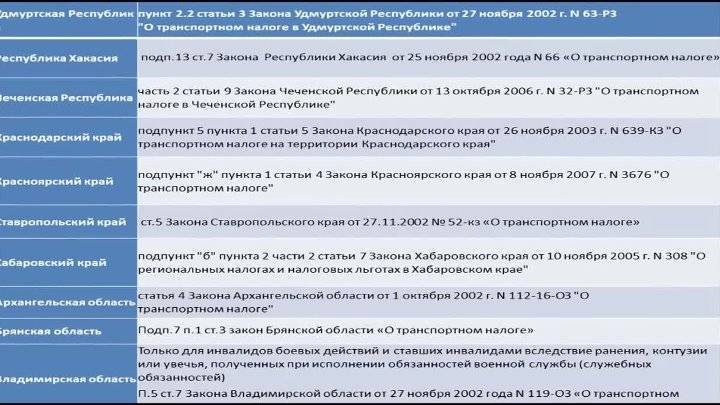

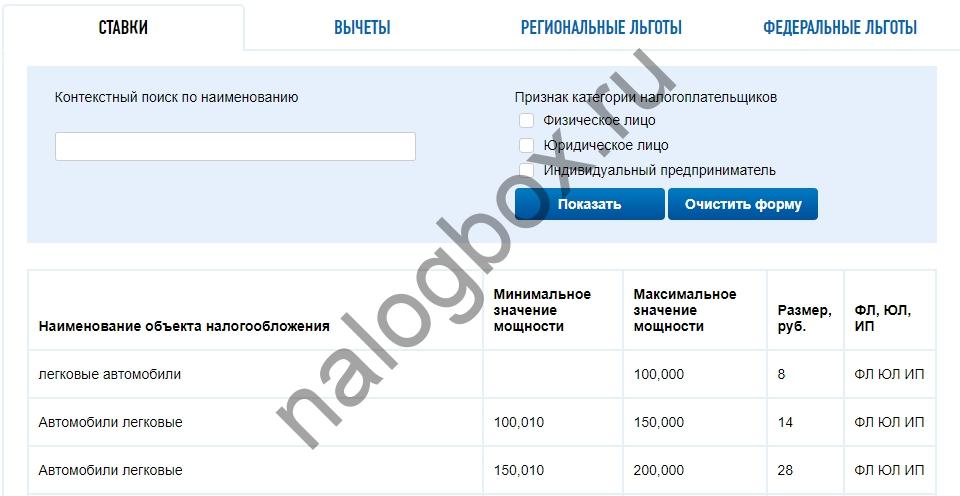

В ведомстве рассказали, что льготы по транспортному налогу устанавливаются региональным законом, который принимается законодательным органом конкретного субъекта. 24 декабря 2020 года Псковское областное Собрание приняло закон, согласно которому, начиная с исчисления налога за 2020 год, ветеранам боевых действий впервые установлена налоговая льгота за одно транспортное средство с мощностью двигателя до ста лошадиных сил включительно. Льгота в виде пониженной ставки налога применяется в отношении ТС, которые подлежат налогообложению. Перечень транспортных средств и льготные ставки налога на 2020–2021 годы установлены законами Псковской области № 2007-ОЗ и 2123-ОЗ соответственно.

|

№ п/п |

Наименование объекта налогообложения |

Налоговая ставка (в рублях) |

|

1 |

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): |

|

|

1. |

до 75 л. с. (до 55,16 кВт) включительно |

1,6 |

|

1.2. |

свыше 75 л. с. до 100 л. с. (свыше 55,16 кВт до 73,55 кВт) включительно |

1,9 |

|

1.3. |

свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно |

2,8 |

|

2 |

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): |

|

|

2.1. |

до 20 л. с. (до 14,7 кВт) включительно |

0,8 |

|

2. |

свыше 20 л. с. до 35 л. с. (свыше 14,7 до 25,74 кВт) включительно |

1,5 |

|

2.3. |

свыше 35 л. с. до 50 л. с. (свыше 25,74 кВт до 36,77 кВт) включительно |

3,9 |

|

3 |

Автобусы с мощностью двигателя (с каждой лошадиной силы): |

|

|

3.1. |

до 200 л. с. (до 147,1 кВт) включительно |

3,9 |

|

3.2. |

свыше 200 л. с. (свыше 147,1 кВт) |

7,7 |

|

4 |

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): |

|

|

4. |

до 100 л. с. (до 73,55 кВт) включительно |

1,9 |

|

4.2. |

свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно |

3,0 |

|

4.3. |

свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно |

3,9 |

|

4.4. |

свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно |

5,0 |

|

4.5. |

свыше 250 л. с. (свыше 183,9 кВт) |

6,6 |

|

5 |

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) |

1,9 |

|

6 |

Моторные лодки с мощностью двигателя (с каждой лошадиной силы) до 35 л. |

2,5 |

В УФНС отметили, что транспортный налог исчисляется по месту регистрации налогоплательщика. Изменение адреса регистрации плательщика внутри субъекта не влияет на размер ставки налога и применяемые льготы, а при переезде в другой регион льготы и налоговые ставки определяются с учетом законов каждого субъекта Российской Федерации, на территории которого был зарегистрирован гражданин в течение года.

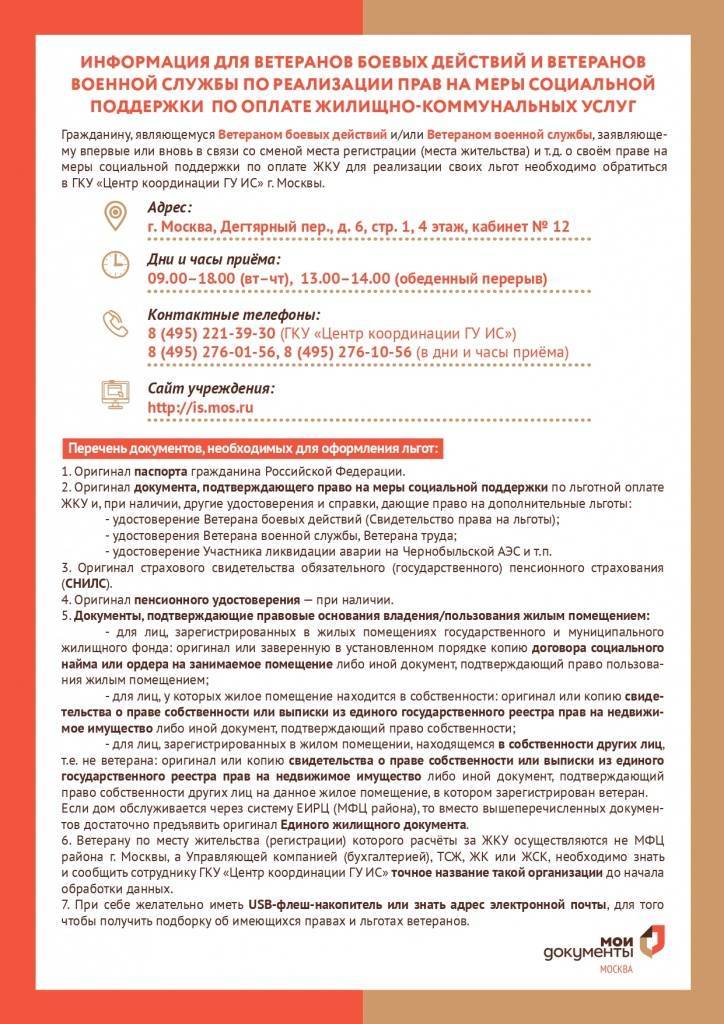

С 2021 года действует беззаявительный порядок предоставления налоговых льгот и для ветеранов боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения. Сведения поступят в налоговые органы в централизованном порядке и будут автоматически учтены для предоставления всех налоговых льгот при налогообложении имущества.

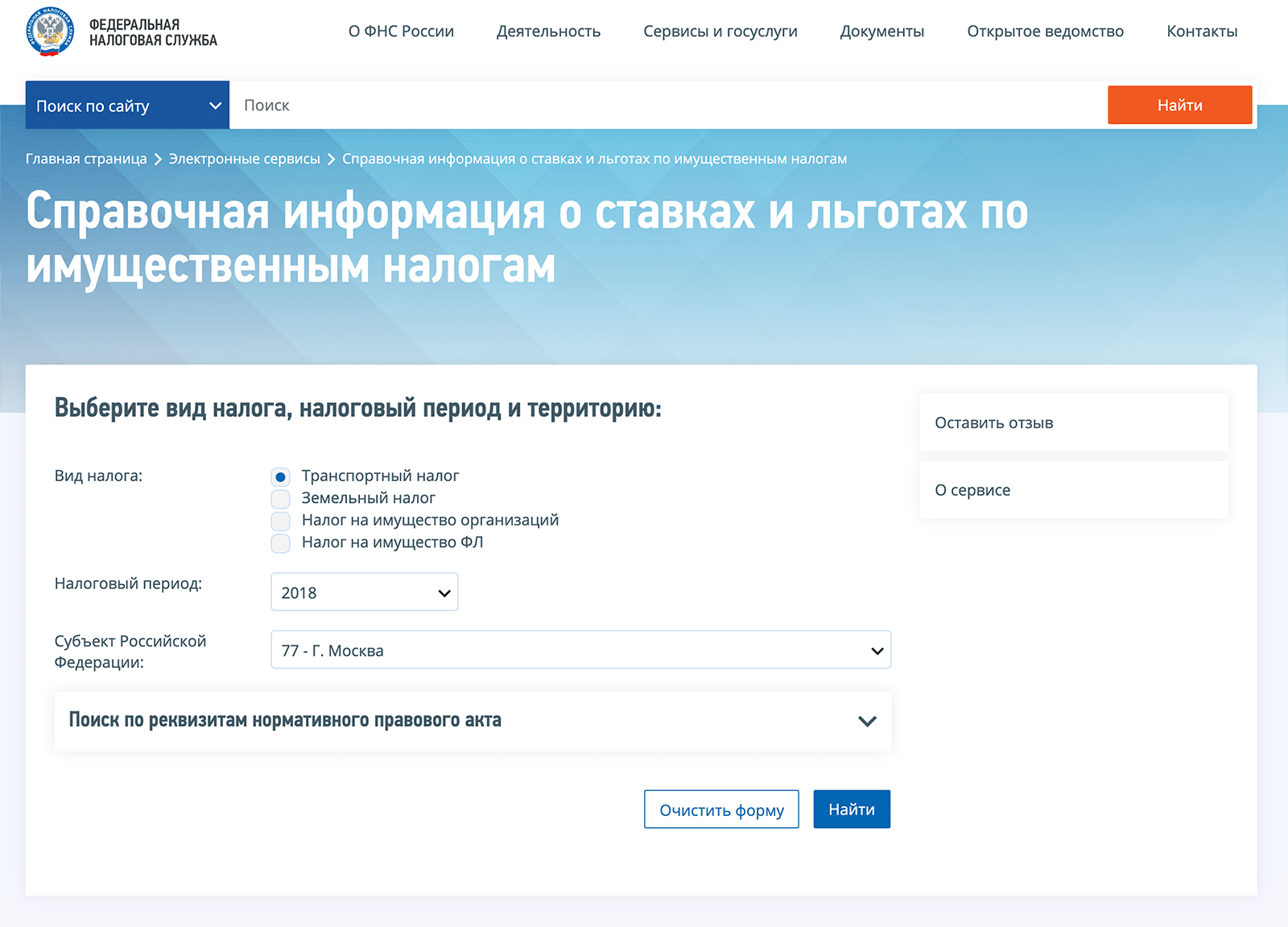

О наличии в налоговых органах информации о льготе можно узнать в разделе «Профиль» интернет-сервиса «Личный кабинет физических лиц», который размещен на сайте ФНС России.

В случае если по каким-либо причинам информация в налоговые органы не поступит, налогоплательщик может самостоятельно заявить о своем праве на льготу. Заявление о предоставлении льготы можно подать лично в любую налоговую инспекцию, через отделения МФЦ, по почте, а также через сервис «Личный кабинет налогоплательщика для физических лиц».

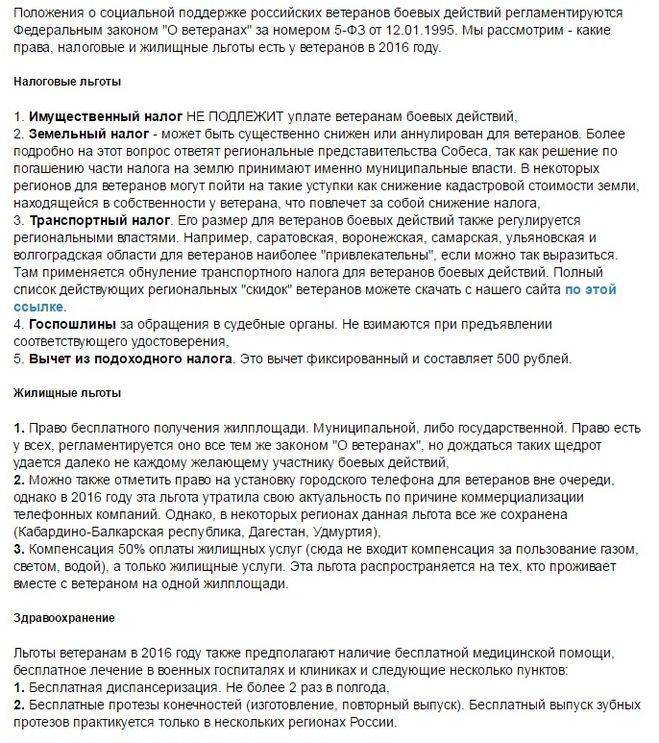

Льготы ветеранам боевых действий в 2021 году — Рамблер/финансы

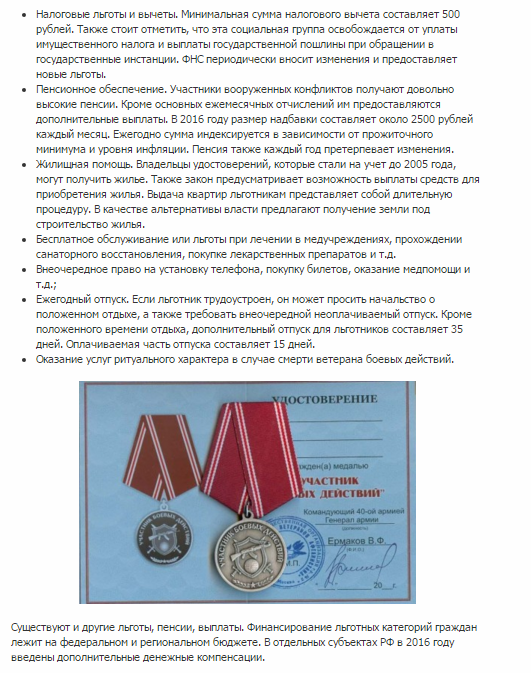

Согласно последним новостям в 2021 году ветераны боевых действий России смогут рассчитывать на дополнительные льготы. Точнее в Думе рассматривается ряд вопросов, касающихся повышения ежемесячных денежных выплат и возобновления 50% скидки на коммунальные услуги. Но, в то же время, весной было принято решение отказать в повышении пенсий ветеранам.Увеличение выплат ветеранам

Размер ежемесячных денежных выплат ветеранам индексируется ежегодно 1 февраля с учетом уровня инфляции. В 2020 году этот показатель составил 3,8%.

В 2020 году этот показатель составил 3,8%.

Соответственно, в зависимости от статуса ветерана до очередной индексации февраля 2021 года начисляется:

5562,32 р. для военнослужащих, ставших инвалидами в результате боевых действий и начальствующего состава.

4173, 97 р. для ветеранов ВОВ, их семей, детей-узников концлагерей.

3062,00 р. для жителей блокадного Ленинграда и ветеранов боевых действий.

1670,66 р. для граждан РФ, служивших не менее полугода, но так и не попавших на поле боя, а также работников промышленной сферы. Семьи погибших на войне также получают ЕДВ в данном размере.

Следует учитывать, что в данную сумму включены различные социальные льготы ветеранам боевых действий России. Согласно последним новостям на 2020 и начало 2021 года их сумма составляет 1055,06 р.

бесплатный проезд на ж/д транспорте;

обеспечение лекарственными препаратами;

право на санаторно-курортное лечение без оплаты путевки.

Соответственно, если бывший военнослужащий пользуется социальными льготами, то ЕДВ соответственно уменьшается.

С 2019 года депутатом Александром Шериным готовилась инициатива поднять размер выплат до 50% прожиточного минимума. Аналогичный проект, который пытались продвинуть в 2018 году был отклонен из-за бюрократических ошибок автора. Но в этот раз депутат добился заключения министров и рассмотрение Госдумой было назначено на ноябрь 2019 года. Однако его перенесли на 4 апреля 2020 года.

Члены Комитета по труду, социальной политике и делам ветеранов одобрили законопроект, и он должен был быть рассмотрен в июне 2020 года. Впоследствии дата рассмотрения была перенесена на ноябрь 2020 года. Других новостей по данному вопросу пока нет.

Отказ в повышении пенсий

Анонсированное парламентариями “Справедливой России” увеличение размера пенсионного пособия до полной суммы денежного довольствия военнослужащих (примерно на 25%) не прошло первое чтение и было отклонено Минюстом и Минфином.Как было объявлено, причинами стали:

Предложение увеличения пенсий только отдельным категориям ветеранов боевых действий. Парламентарии посчитали, что делать их привилегированными неправильно.

Парламентарии посчитали, что делать их привилегированными неправильно.

В инициативе не были указаны источники и способы финансирования проекта. Это нарушение Бюджетного кодекса.

Министры посчитали, что увеличение расходов федерального бюджета окажется слишком велико.

Законопроект был одобрен МВД и ФСБ. Но прежде чем он вновь будет рассматриваться, инициаторам придется переработать основные положения.Другие законопроекты

На данный момент в Госдуме продолжают рассматриваться и прорабатываться ряд новых льгот для ветеранов:

Ранний выход на пенсию. Законопроект предусматривает вернуть пенсионный возраст для бывших военнослужащих до значений 2018 года: 55 лет для женщин и 60 для мужчин.

Восстановление льготы на оплату ЖКХ. Из-за технических изменений ветеранам на данный момент недоступна помощь в 50% оплаты ряда услуг ЖКХ, например, вывоза твердых бытовых отходов. Законопроект призван уточнить, на какие услуги будет распространяться льгота, чтобы избежать двойного толкования и возможности отказа ветеранам в праве на предоставление помощи.

Государственное обеспечение памятниками. На данный момент всем ветеранам, погибшим после 12 июня 1990 года надгробия устанавливаются за средства из федерального бюджета. Инициатива направлена на то, чтобы расширить этот список и учитывать в нем всех ветеранов, погибших после 9 мая 1945 года.

Однако последние новости на 2021 год об этих льготах пока неутешительные. Ветеранам боевых действий России придется вновь ждать, ведь даты рассмотрения постоянно переносятся. Поэтому неизвестно, будут они реализованы или нет.

Список льгот на 2021 год

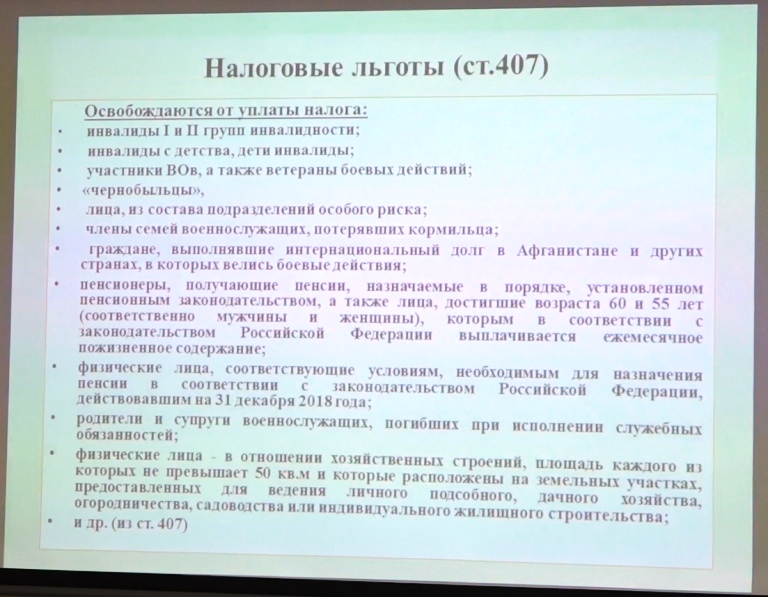

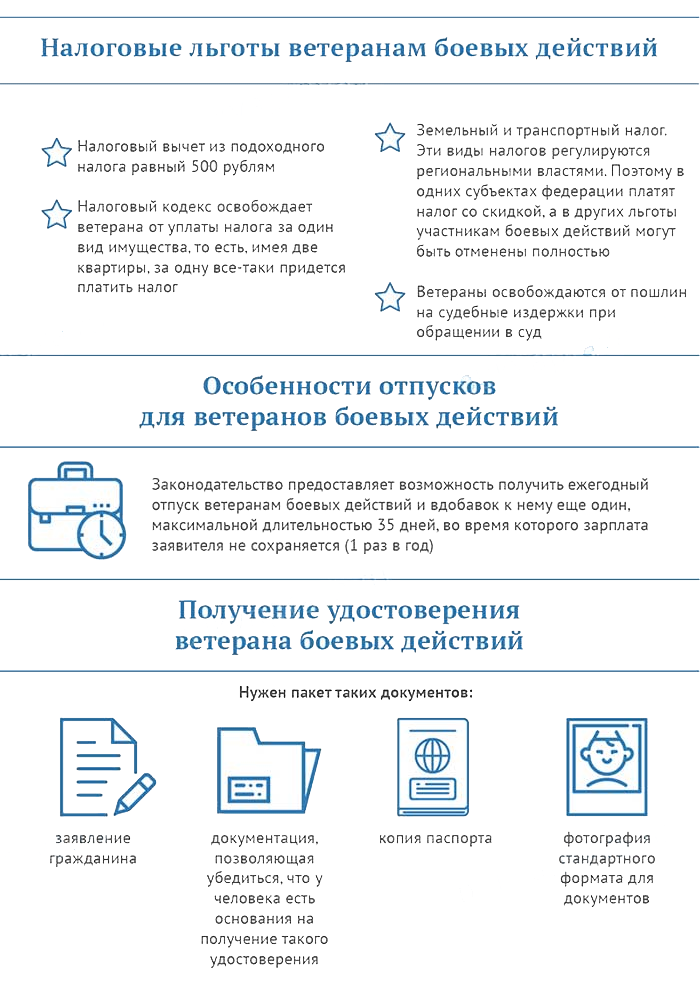

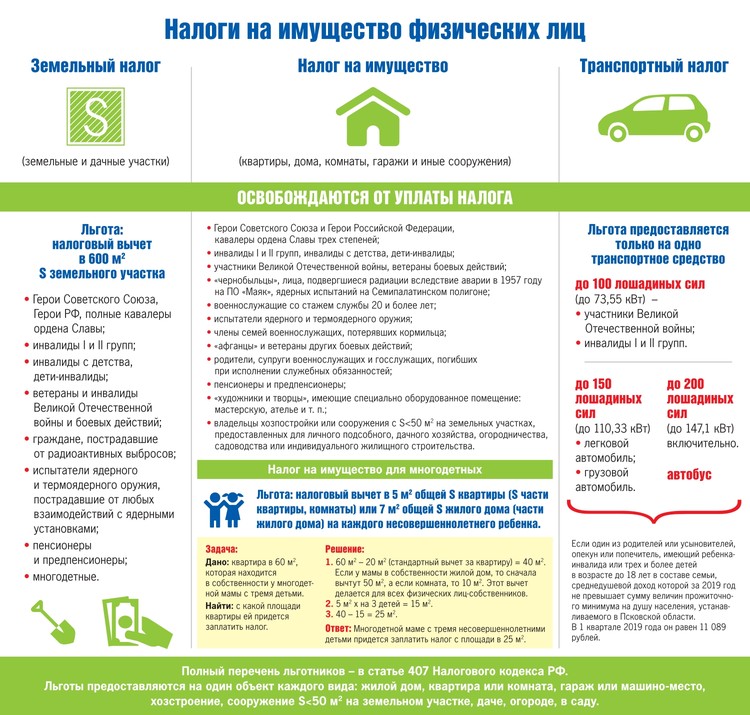

Государство выделяет ветеранам не только денежную помощь, но и старается облегчить жизнь иными способами. В частности бывшим военнослужащим обеспечивается ряд налоговых льгот:

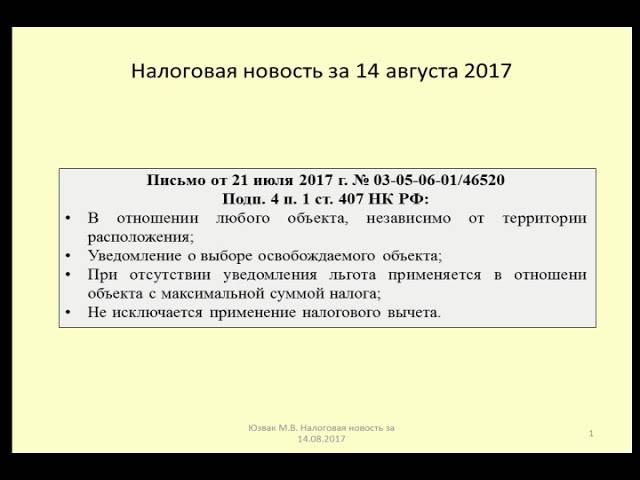

Возможность не платить налог с одного любого объекта недвижимости каждого вида, которое находится в полном владении. Под это правило попадают квартиры, дома, гаражи и прочие помещения. Исключение – коммерческая недвижимость.

При оплате земельного налога база уменьшается на 6 соток. Также у ветеранов есть право на покупку земельных и садовых участков вне очереди.

Также у ветеранов есть право на покупку земельных и садовых участков вне очереди.

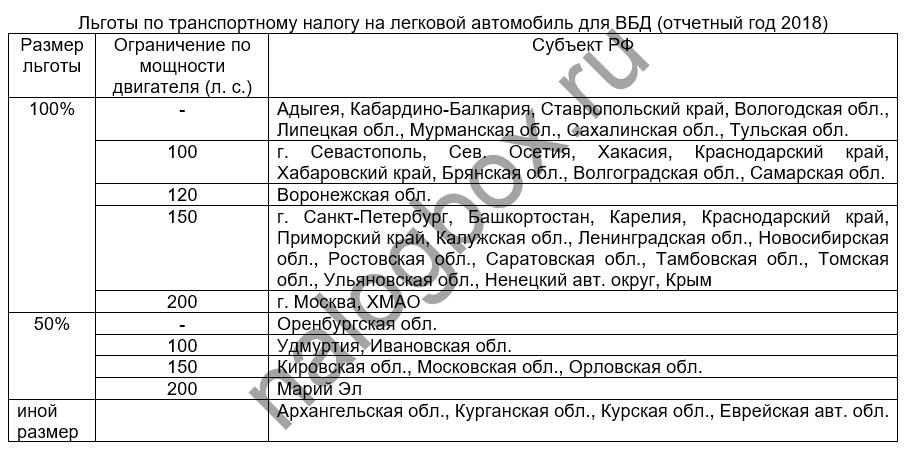

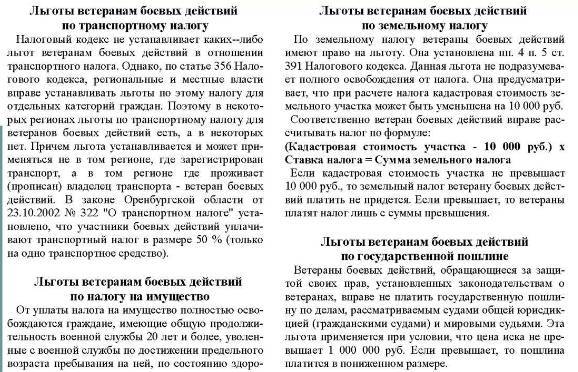

На федеральном уровне льготы для транспортного налога не предусмотрены. Но они реализованы в большинстве субъектов РФ, как региональная помощь.

При начислении НДФЛ ветеран может использовать вычет в размере 500 р., если подаст соответствующее заявление в ФНС. Для инвалидов эта сумма увеличена до 3000 р.Согласно Федеральному закону от 12 января 1995 г. N 5-ФЗ «О ветеранах» Каждый участник боевых действий имеет право на единовременную помощь в покупке жилья. Ее размер вычисляется в зависимости от статуса обратившегося и среднерыночной стоимости 1 квадратного метра недвижимости по региону. Также ветеранам предоставляется возможность воспользоваться договором социального найма со скидкой в 50%, если у них нет собственного жилья.

Все лица, непосредственно принимавшие участия в боевых действиях пожизненно имеют право лечиться в военных госпиталях и получать внеочередную медицинскую помощь. Все протезы, за исключением зубных, им предоставляются бесплатно. Либо компенсируется 100% потраченной на их покупку суммы.

Либо компенсируется 100% потраченной на их покупку суммы.

Для обеспечения достойного уровня жизни государство предлагает ветеранам бесплатное профильное обучение для получения новой профессии после окончания военной службы. Его оплачивает работодатель. Также за бывшими военнослужащими закрепляется право на ежегодный оплачиваемый отпуск в любое удобное время. Его можно продлевать до 35 дней, но уже без сохранения заработной платы.

Льготы семьям ветеранов в 2021 году

Часть льгот доступны также семьям погибших ветеранов: иждивенцам, находившимся у них на попечении, супругам, родителям. Это касается прав на:

компенсацию стоимости похорон и возведения памятника;

выплату ежемесячного пособия;

бесплатное обеспечение жильем;

внеочередное получение земельных участков;

лечение в военных госпиталях;

получение путевок в санатории и медицинской помощи вне очереди;

льготное пенсионное обеспечение и надбавки к размеру выплат от ПФР.Согласно последним новостям других льгот для ветеранов боевых действий и их семей в 2021 году в России не предусмотрено. Но в будущем возможно часть законопроектов будет принято и систему обеспечения помощи бывшим военнослужащим все-таки отрегулируют на должном уровне.

Но в будущем возможно часть законопроектов будет принято и систему обеспечения помощи бывшим военнослужащим все-таки отрегулируют на должном уровне.

Свердловской области предложили бесплатно отдавать землю ветеранам Сирии и Афганистана

https://www.znak.com/2019-09-27/sverdlovskoy_oblasti_predlozhili_besplatno_otdavat_zemlyu_veteranam_sirii_i_afganistana2019.09.27

В Заксобрание Свердловской области внесен законопроект, который может дать ветеранам боевых действий на территории СССР, РФ и других государств право на первоочередное получение бесплатной земли от городов и региона. Инициативу предложил депутат Евгений Зяблицев.

Никита ТелиженкоКак объяснил народный избранник, раньше ветераны имели такое право. Однако в августе 2018 года ветеранов убрали из общей очереди, и первоочередное право на получение земли сохранили только нуждающиеся в жилых помещениях — например, семьи инвалидов и кадровых военных, прослуживших больше 10 лет и уволенных по состоянию здоровья или в связи с достижением пенсионного возраста.

Депутат предлагает включить в льготный список и ветеранов, состоящих на учете в качестве нуждающихся в жилых помещениях. «Предлагаемое изменение окажет дополнительную социальную поддержу ветеранам боевых действий, которые заслужили своими фронтовыми и трудовыми подвигами поддержку государства. Они отдали свой интернациональный долг в Афганистане, Вьетнаме, Корее и других странах, воевали за целостность России», — считает депутат.

В Заксобрании предложили отменить транспортный налог для ветеранов Афгана и Вьетнама

Согласно федеральному закону, сейчас статус ветерана боевых действий распространяется не только на солдат Великой Отечественной войны, воинов-афганцев и участников советских войн с 1945 по 1951 годы, но и на участников сирийской операции, направленных в Сирию с 30 сентября 2015 года. Ветеранами признают воевавших в Венгрии в 1956 году, в Анголе с 1975 по 1992 годы, в Чечне в 1994–1996 годах, и в Южной Осетии в августе 2008 года. С начала следующего года статус ветеранов получат и участники отрядов самообороны Дагестана, принимавшие участие в боевых действиях с августа по сентябрь 1999 года.

Дата рассмотрения законопроекта пока не назначена. Ранее Евгений Зяблицев пытался выбить для ветеранов дополнительные льготы по транспортному налогу, но инициатива не получила поддержки в Заксобрании.

Хочешь, чтобы в стране были независимые СМИ? Поддержи Znak.com

Освобождение от налогов для военнослужащих и законных супругов

(Освобождение распространяется только на налог на личную собственность)

Закон о гражданской помощи военнослужащих освобождает военнослужащих на действительной военной службе от налога на личную собственность в любом штате, кроме их юридического государства проживания. Таким образом, транспортные средства, указанные на имя (а) военнослужащего-нерезидента, находящегося на действительной военной службе, будут освобождены от налога, пока военный член действующей службы находится в Вирджинии в соответствии с военными приказами и предоставляет справку об отпуске и доходах (LES) на период пребывания (физическое присутствие в данном населенном пункте / государстве).

Чтобы подать заявку на освобождение от налогов, активных членов просят предоставить:

- Заполненная заявка

- Копия военного билета действующего военнослужащего

- Копия LES военнослужащего, которая соответствует (в течение трех месяцев) месяцу и году, когда транспортное средство было либо перевезено в округ Арлингтон, либо приобретено.

- При подаче заявления на налоговые льготы для арендованного транспортного средства также требуется копия договора аренды

- Копия приказа действующего военнослужащего

Супруги военнослужащих могут иметь право на освобождение от налогов на личное имущество, зарегистрированное на их имя или принадлежащее их супругу-военнослужащему, на основании определенных квалификационных условий, предусмотренных в федеральном «Законе о предоставлении права на проживание супругам военнослужащих».Для подачи заявления на освобождение от налога требуется следующая документация:

- Копия LES для действующей супруги, как указано выше

- Копия военного билета супруга / супруги (передняя и задняя)

- Заявление под присягой от супруга, не являющегося военным, подтверждающее, что он или она находится ТОЛЬКО в Вирджинии в соответствии с приказами супруга-военнослужащего.

- Подтверждение юридического статуса проживания или места жительства супруга (допустимая документация включает копию регистрационной карты избирателя, водительских прав [лицевых и оборотных] или счета по налогу на имущество физических лиц)

После утверждения налоговый инспектор будет ежегодно рассылать по почте уведомление о налоге на личную собственность транспортных средств, в котором указывается, что было предоставлено освобождение.О любых изменениях, которые могут повлиять на статус освобожденного действующего военнослужащего, необходимо сообщить в это время, отправив форму или связавшись с нашим офисом по телефону 703-228-3135. Кроме того, активного члена и / или квалифицированного супруга могут попросить ежегодно предоставлять определенную документацию в качестве постоянного доказательства освобождения.

Примечание: при любых обстоятельствах, если ваш автомобиль арендуется, вы не имеете права на освобождение от налога на имущество физических лиц. Однако, начиная с 2016 налогового года, каждое транспортное средство, арендованное военнослужащим, находящимся на действительной военной службе, его или ее супругой или обоими, может иметь право на получение 100-процентной налоговой скидки на первые 20 000 долларов от оценочной стоимости транспортного средства.Чтобы арендованный автомобиль имел право на освобождение от уплаты налога на имущество физических лиц (PPTRA):

Однако, начиная с 2016 налогового года, каждое транспортное средство, арендованное военнослужащим, находящимся на действительной военной службе, его или ее супругой или обоими, может иметь право на получение 100-процентной налоговой скидки на первые 20 000 долларов от оценочной стоимости транспортного средства.Чтобы арендованный автомобиль имел право на освобождение от уплаты налога на имущество физических лиц (PPTRA):

- Договор аренды должен быть заключен на имя действующего военнослужащего и / или его или ее супруги.

- Ни одна из сторон, претендующих на налоговые льготы, не может быть резидентом Вирджинии и должна находиться в Вирджинии в связи с военным приказом.

- Документ об аренде должен требовать, чтобы арендатор уплатил лизинговой компании все налоги, начисленные в отношении транспортного средства.

Справочник по налогам на автотранспортные средства

Военнослужащие

Автомобили, приобретенные У. S. военнослужащие и большинство иностранных военнослужащих облагаются налогом на продажу и использование автотранспортных средств. Закон о гражданской помощи военнослужащим (ранее известный как Закон о помощи солдатам и морякам), который освобождает военных США от некоторых государственных и местных налогов на имущество и подоходный налог, не распространяется на налоги на автотранспортные средства. Не существует освобождения от налога на автотранспортные средства, даже если автотранспортное средство приобретено в другом штате, за границей или посредством базовой замены.

S. военнослужащие и большинство иностранных военнослужащих облагаются налогом на продажу и использование автотранспортных средств. Закон о гражданской помощи военнослужащим (ранее известный как Закон о помощи солдатам и морякам), который освобождает военных США от некоторых государственных и местных налогов на имущество и подоходный налог, не распространяется на налоги на автотранспортные средства. Не существует освобождения от налога на автотранспортные средства, даже если автотранспортное средство приобретено в другом штате, за границей или посредством базовой замены.

Предполагается, что местом жительства военнослужащих является их местожительство (также называемое местожительством), указанное в военном досье; таким образом, для целей налогообложения продаж и использования автотранспортных средств военнослужащие, которые в своих военных записях указывают Техас в качестве своего штата, считаются резидентами Техаса и не имеют права на уплату налога на нового резидента в размере 90 долларов. Военнослужащие, переведенные в Техас и зарегистрированные в военных документах которых проживают в другом штате, а не в Техасе, квалифицируются как новые жители Техаса. Новый налог на резидентов применяется, когда транспортное средство было ранее зарегистрировано на имя нового резидента в другом государстве или иностранном государстве.

Военнослужащие, переведенные в Техас и зарегистрированные в военных документах которых проживают в другом штате, а не в Техасе, квалифицируются как новые жители Техаса. Новый налог на резидентов применяется, когда транспортное средство было ранее зарегистрировано на имя нового резидента в другом государстве или иностранном государстве.

Иностранные военнослужащие, их иждивенцы и гражданские лица, работающие в вооруженных силах, прикрепленные к силам Организации Североатлантического договора (НАТО), освобождены от налога на продажу и использование автотранспортных средств.

Техасский военный персонал

Когда военнослужащий, зарегистрированный в штате Техас, покупает автомобиль в Техасе, взимается налог с продаж автомобилей в размере 6,25%. При продаже у дилера в Техасе налог с продаж автотранспортных средств рассчитывается на основе розничной продажной цены за вычетом скидки на замену. В случае продажи кем-либо, кроме дилера (то есть частной стороной), могут применяться стандартные процедуры предполагаемой стоимости (SPV).

Когда автомобиль приобретается за пределами Техаса и ввозится в Техас для использования военнослужащим, зарегистрированным домом для которого является Техас, номер 6.25-процентный техасский налог на использование транспортных средств подлежит оплате; Процедуры SPV могут применяться, если автомобиль был приобретен частным лицом.

Техасский военнослужащий, дислоцированный за пределами Техаса, но решивший зарегистрировать автомобиль в Техасе, также облагается налогом на автотранспортные средства, поскольку предполагается, что автомобиль предназначен для использования в Техасе.

В другом штате может потребоваться государственная регистрация автотранспортного средства Техаса, принадлежащего жителю Техаса, который находится в этом штате временно по военному приказу, даже если резидент Техаса ранее зарегистрировался и уплатил налог на автотранспортное средство в Техасе.В этом случае нет ответственности за какие-либо дополнительные налоги на автотранспортные средства, когда резидент повторно въезжает в Техас на том же автомобиле. Подтверждение налога на автотранспортные средства, уплаченного в Техас, или предыдущего оформления права собственности в Техасе, требуется, когда автомобиль возвращается в Техас.

Подтверждение налога на автотранспортные средства, уплаченного в Техас, или предыдущего оформления права собственности в Техасе, требуется, когда автомобиль возвращается в Техас.

Военнослужащие из других стран

Военный персонал из других штатов США и иностранный военный персонал (за исключением иностранного персонала НАТО), который въезжает в Техас, может иметь право на новый налог на резидентов на автотранспортные средства, приобретенные за пределами Техаса и ввезенные в Техас для использования.Военнослужащий должен предварительно зарегистрировать автомобиль на свое имя в другом государстве или иностранном государстве. Военная регистрация в США квалифицируется как регистрация. Если требование регистрации не выполнено, взимается налог на использование автотранспортных средств в размере 6,25% и могут применяться процедуры SPV.

Кредит

Зачисление налога на использование автотранспортных средств в Техасе разрешено для законных налогов с продаж или использования, уплаченных другому штату, Пуэрто-Рико и любому владению или территории США. Кредит не разрешен для налога, уплаченного в зарубежную страну, или для нового налога резидента, уплаченного в Техасе.

Кредит не разрешен для налога, уплаченного в зарубежную страну, или для нового налога резидента, уплаченного в Техасе.

Срок оформления титула, регистрации и уплаты налогов

Военнослужащие, находящиеся на действительной военной службе, включая Национальную гвардию и резервные подразделения, имеют 60 календарных дней с даты покупки в Техасе или первого использования в Техасе для передачи правового титула и оплаты регистрационных сборов при покупке подержанного автомобиля, как предусмотрено в Правило 3.68 налога с продаж автотранспортных средств, США и иностранный военный персонал, дислоцированный в Техасе , и раздел 501 Транспортного кодекса.145, Подача заявки покупателем; Заявление о передаче права собственности .

Управление финансового контролера, по правилу, установило крайний срок уплаты налогов на тот же период в 60 календарных дней для военнослужащих, находящихся на действительной службе, включая Национальную гвардию и резервные подразделения, а не в пределах 30 календарных дней, необходимых для покупки или первое использование в Техасе невоенным персоналом. Когда процедуры SPV применяются к покупке подержанного автомобиля частным лицом военнослужащими, находящимися на действительной военной службе, будет допустима сертифицированная оценка, полученная в течение того же периода времени в 60 календарных дней.

Когда процедуры SPV применяются к покупке подержанного автомобиля частным лицом военнослужащими, находящимися на действительной военной службе, будет допустима сертифицированная оценка, полученная в течение того же периода времени в 60 календарных дней.

96-254

(12/2020)

Военная служба на действительной военной службе | Налоговая администрация

Налог на личную собственность транспортных средств

Любой автомобиль, который обычно находится в гараже, хранится или припаркован в округе или на военной базе США в пределах географических границ округа, включая Форт Белвуар, и зарегистрированный в этом штате или любой другой юрисдикции, должен быть зарегистрирован в округе Фэйрфакс.

Транспортные средства, принадлежащие постоянно действующим военнослужащим, которые имеют штат проживания или место жительства за пределами Вирджинии, могут быть освобождены от местного налогообложения после подачи заявления в Департамент налоговой администрации. Подходящий супруг, имеющий право путешествовать с освобожденным военнослужащим, который также имеет место жительства за пределами Вирджинии и который проживает в округе Фэйрфакс, чтобы жить с военнослужащим, также может иметь право на освобождение в соответствии с Законом о предоставлении права на проживание военнослужащим супругов (MSRRA, Публичный закон № 111-97), независимо от того, находится ли автомобиль в совместной собственности с военнослужащим или в индивидуальной собственности супруга. Требуется подтверждение местожительства.

Подходящий супруг, имеющий право путешествовать с освобожденным военнослужащим, который также имеет место жительства за пределами Вирджинии и который проживает в округе Фэйрфакс, чтобы жить с военнослужащим, также может иметь право на освобождение в соответствии с Законом о предоставлении права на проживание военнослужащим супругов (MSRRA, Публичный закон № 111-97), независимо от того, находится ли автомобиль в совместной собственности с военнослужащим или в индивидуальной собственности супруга. Требуется подтверждение местожительства.

Требуется документация

- Если автомобиль (а) принадлежит исключительно обслуживающему персоналу:

- Отчет о текущих отпусках и доходах военнослужащих (LES)

- Если транспортное средство (а) принадлежит или находится в совместной собственности супруга:

- Текущий LES участника службы

- Военный билет иждивенца

- Военные приказы в поддержку авторизации скрывающихся иждивенцев

- Доказательство того, что законный домициль супруга находится за пределами Вирджинии, которое может быть одним из следующих: регистрация избирателя, водительские права, налоговая декларация штата или свидетельство / свидетельство о браке.

Все военнослужащие и члены их семей, проживающие в округе Фэйрфакс, включая форт Белвуар, должны зарегистрировать свои автомобили в течение 60 дней с момента покупки или доставки автомобиля в округ Фэйрфакс.

Автомобили в лизинг

Транспортные средства, арендованные квалифицированным военнослужащим и / или супругом, получат 100% государственную налоговую субсидию на транспортные средства (PPTRA) в качестве налогового кредита на первые 20 000 долларов оценочной стоимости. Кредит будет отражен в счете, но арендованный автомобиль остается полностью облагаемым налогом на любую оставшуюся оценочную стоимость, превышающую 20 000 долларов.Свяжитесь с DTA, чтобы подать заявление и документально подтвердить право на участие в военной службе.

Форт Белвуар — Налогообложение военной службы Фэрфакса / Ситус

Округ Фэйрфакс имеет общие налоговые полномочия в отношении собственности, не принадлежащей Соединенным Штатам, но расположенной в форте Бельвуар. Округ Фэйрфакс может облагать налогом личную собственность военнослужащих, проживающих в Вирджинии и проживающих на военной базе Форт-Белвуар, в соответствии с положениями Кодекса штата Вирджиния (Кодекс Вирджинии, раздел 58.1-3511).

Округ Фэйрфакс может облагать налогом личную собственность военнослужащих, проживающих в Вирджинии и проживающих на военной базе Форт-Белвуар, в соответствии с положениями Кодекса штата Вирджиния (Кодекс Вирджинии, раздел 58.1-3511).

Налогообложение военнослужащих регулируется Законом о гражданской помощи военнослужащих (SCRA), который гласит:

- Действительный военнослужащий здесь по военному приказу, проживающий за пределами Вирджинии, освобожден от налога на личную собственность округа Фэйрфакс, независимо от того, уплачивается ли аналогичный налог в пределах штата проживания.

- Военнослужащие, заявляющие, что штат Вирджиния является их постоянным местом жительства, подлежат обложению налогом на личную собственность округа Фэрфакс в соответствии с обычными местными правилами. Транспортное средство облагается налогом, если:

- это обычно гараж, стыковка или стоянка в округе, или

- это гараж в другом штате, но имеет регистрацию округа Фэрфакс в Вирджинии DMV (Кодекс штата Вирджиния, раздел 58.

1-3511)

1-3511)

Военная супруга

Для супругов-военнослужащих — Закон об освобождении от проживания супругов-военнослужащих (Публичный закон No.111-97) дает облегчение при определенных обстоятельствах.

PL 111-97 говорит, что супруги квалифицированного военнослужащего также могут воспользоваться освобождением от местного налога, если соблюдены три требования. Супруга действующего военнослужащего, проживающего в другом штате и находящегося здесь по военному приказу, может быть освобождена от налогообложения личного имущества, если супруг:

- В настоящее время проживает в Вирджинии, но имеет юридическое место жительства за пределами Вирджинии

- Проживает в округе Фэйрфакс исключительно для того, чтобы жить с квалифицированным военнослужащим

- Действующий военнослужащий находится здесь по военному приказу

Место жительства супруга

И квалифицированный военнослужащий, и его супруга должны иметь постоянное место жительства за пределами Вирджинии и предоставить доказательства. Доказательство местожительства включает такие документы, как право собственности, регистрацию избирателей, водительские права и налоговую декларацию. В LES военнослужащего указывается его местожительство. Супругам-военнослужащим также выдается военный билет, который идентифицирует владельца карты как супруга, но не указывает место жительства супруга; таким образом, супругам-военнослужащим потребуется отдельное свидетельство места жительства, прежде чем будет предоставлено освобождение.

Доказательство местожительства включает такие документы, как право собственности, регистрацию избирателей, водительские права и налоговую декларацию. В LES военнослужащего указывается его местожительство. Супругам-военнослужащим также выдается военный билет, который идентифицирует владельца карты как супруга, но не указывает место жительства супруга; таким образом, супругам-военнослужащим потребуется отдельное свидетельство места жительства, прежде чем будет предоставлено освобождение.

- По закону Вирджинии бремя доказывания лежит на том, кто претендует на освобождение от уплаты налогов.Как отметила Федерация налоговых администраторов:

- Супруг не наследует место жительства военнослужащего после вступления в брак.

- Супруг не может просто выбрать место жительства по своему выбору.

- Супруг должен иметь возможность документально подтвердить, когда и как они установили домициль.

- Как минимум, супруг должен проживать в штате, прежде чем претендовать на его постоянное место жительства.

Супруг, который никогда не проживал в Государстве X, не может просто заявить, что это место их жительства для целей освобождения от налогов.

Супруг, который никогда не проживал в Государстве X, не может просто заявить, что это место их жительства для целей освобождения от налогов.

Утрата освобождения от уплаты налогов

- Повседневные сценарии могут привести к тому, что супруг потеряет свое налоговое освобождение в соответствии с PL 111-97. Эти сценарии включают:

- Сотрудник службы покидает службу

- Развод

- Добровольное физическое увольнение из-за изменения обязанностей — то есть приказы переместить военнослужащего в место за пределами штата, где супруг (а) имеет право присоединиться к военнослужащему, но предпочитает этого не делать. (Это НЕ включает отправку военнослужащего в зону боевых действий или другое место, куда супругу не разрешено следовать.Военные рассматривают это как ситуацию «путешествия» или «TDY»; приказы обслуживающего персонала не меняются).

- Супруг совершает действие, которое четко определяет государство проживания как государство постоянного проживания.

Такие действия будут включать подачу иска в местный суд, например иск о разводе, согласие на обучение в штате, голосование на местном уровне и, возможно, подачу подоходного налога в Вирджинии.

Такие действия будут включать подачу иска в местный суд, например иск о разводе, согласие на обучение в штате, голосование на местном уровне и, возможно, подачу подоходного налога в Вирджинии.

Часто задаваемые вопросы

исключений для резидентов | ADOT

Если вы подаете заявку на освобождение или продлеваете его, продление регистрации должно быть произведено по почте или лично в офисе МВД или уполномоченной третьей стороны.

Особое военное исключение

Специальное военное освобождение — это годовое освобождение от уплаты налога на лицензию на автотранспортные средства и регистрационных сборов. Он доступен один раз для каждого развертывания и может применяться в течение периода времени между датой развертывания и до одного года после окончания развертывания или освобождения участника от службы. Это освобождение распространяется не более чем на два автомобиля, и для каждого автомобиля требуется отдельная форма специального военного исключения. Сотрудник службы должен соответствовать всем нижеприведенным требованиям:

Сотрудник службы должен соответствовать всем нижеприведенным требованиям:

- Житель Аризоны

- Член U.S. Регулярный компонент ВС, резервный компонент или Национальная гвардия.

- Развернуты для поддержки всемирной операции вооруженных сил США в чрезвычайных ситуациях.

- Собственник / арендатор ТС

Супруг (а), оставшийся в живых супруг (а) или законно назначенный представитель может запросить освобождение от налога от имени отвечающего требованиям владельца / арендатора, который находится на действительной службе, числится пропавшим без вести или умер во время действительной службы. Дата смерти должна быть в текущем или предыдущем году регистрации.

Заявитель должен обеспечить выполнение всех других требований к регистрации и предоставить заполненную форму специального военного исключения и военные приказы во время регистрации.

Примечание. Квалифицированные лица, которые уже заплатили налог на лицензию на транспортное средство и регистрационный сбор, при этом имея право на освобождение, не имеют права на возмещение, но могут подать заявление на освобождение при следующем продлении регистрации.

Ветеран с инвалидностью 100%

Ветеран, владеющий транспортным средством или совместно владеющий транспортным средством, освобождается от уплаты налога на лицензию на использование транспортного средства или регистрационного сбора, если ветеран сертифицирован Департаментом по делам ветеранов как полностью инвалид и получает компенсацию на этом основании.Исключение также распространяется на оставшегося в живых супруга до повторного брака и только на одно транспортное средство или любую замену транспортного средства, принадлежащего ветерану или оставшемуся в живых супругу.

VA Финансовая помощь

Ветеран, проживающий в Аризоне, освобожден от уплаты налога на лицензию на транспортное средство или регистрационного сбора за транспортное средство или заменяющее транспортное средство, приобретенное при финансовой помощи Департамента по делам ветеранов. Освобождение распространяется только на одно транспортное средство или любую замену транспортного средства, принадлежащего ветерану.

Информацию о других налоговых льготах см. На нашей странице «Освобождение от уплаты налогов при регистрации транспортных средств».

| Государственный | Минимум Требование инвалидности |

| Алабама | Ветеран-инвалид в Алабаме может получить полное освобождение от уплаты налога на имущество в отношении своего основного места жительства, если ветеран на 100% стал инвалидом в результате службы.Льготы различаются в зависимости от штата и округа, щелкните здесь, чтобы получить подробную информацию. |

| Аляска | Ветеран-инвалид на Аляске может получить освобождение от налога на имущество в размере до первых 150 000 долларов оценочной стоимости его / ее основного места жительства, если ветеран стал инвалидом на 50 или более процентов в результате службы. Освобождение от налогов передается пережившему супругу, если ветеран умер по причине, связанной с предоставлением услуг. Освобождение от налогов передается пережившему супругу, если ветеран умер по причине, связанной с предоставлением услуг. |

| Аризона | Ветеран-инвалид в Аризоне может получить освобождение от уплаты налога на имущество в размере 3000 долларов на свое основное место жительства, если общая оценочная стоимость не превышает 10 000 долларов. |

| Арканзас | Ветеран-инвалид в Арканзасе может получить полное освобождение от налога на имущество в своем основном месте жительства, если ветеран ослеп на один или оба глаза, потерял способность использовать одну или несколько конечностей или стал на 100 процентов навсегда и полностью инвалидом в результате услуга. |

| Калифорния | В Калифорнии есть две категории полного освобождения от налога на имущество. Правомочные ветераны или их оставшиеся в живых супруги могут получить базовое освобождение, если оценочная стоимость не превышает 100 000 долларов.Это число ежегодно корректируется с учетом инфляции и в настоящее время составляет 143 273 доллара на 2020 год. Вторая категория — это освобождение от налога на низкий доход, оценочная стоимость не превышает 150 000 долларов, когда доход домохозяйства не превышает скорректированный предел в 64 337 долларов в 2020 году. Обе категории предназначены для полных освобождение от налога на имущество. Щелкните здесь, чтобы ознакомиться со спецификациями категорий инвалидности, которые могут претендовать на освобождение от налога на имущество в Калифорнии. Вторая категория — это освобождение от налога на низкий доход, оценочная стоимость не превышает 150 000 долларов, когда доход домохозяйства не превышает скорректированный предел в 64 337 долларов в 2020 году. Обе категории предназначены для полных освобождение от налога на имущество. Щелкните здесь, чтобы ознакомиться со спецификациями категорий инвалидности, которые могут претендовать на освобождение от налога на имущество в Калифорнии. |

| Колорадо | Ветеран со 100-процентной инвалидностью в Колорадо может получить освобождение от налога на имущество в размере 50 процентов от первых 200 000 долларов от фактической стоимости его / ее основного места жительства.Отсрочка налога на имущество существует для имеющих на это право ветеранов старше 65 лет и для действующего военнослужащего. |

| Коннектикут | Все ветераны с рейтингом инвалидности 75 или более процентов в Коннектикуте могут получить освобождение от налога на имущество в размере 3000 долларов от общей оценочной стоимости его / ее собственности, если ветеран отработал не менее 90 дней действительной военной службы в военное время и был уволен с честью. Ветераны с рейтингом от 10 до 75 процентов имеют право на вычет стоимости в размере 1500 долларов.Для более серьезных ветеранов-инвалидов могут быть дополнительные 10 000 долларов. Ветераны с доходом ниже определенного и / или инвалиды имеют право на дополнительные льготы. Для получения более подробной информации свяжитесь с налоговым инспектором вашего муниципалитета. Ветераны с рейтингом от 10 до 75 процентов имеют право на вычет стоимости в размере 1500 долларов.Для более серьезных ветеранов-инвалидов могут быть дополнительные 10 000 долларов. Ветераны с доходом ниже определенного и / или инвалиды имеют право на дополнительные льготы. Для получения более подробной информации свяжитесь с налоговым инспектором вашего муниципалитета. |

| Делавэр | В настоящее время в Делавэре нет установленных государством льгот по налогу на имущество для ветеранов-инвалидов. |

| Флорида | Ветеран-инвалид во Флориде может получить освобождение от налога на имущество в размере 5000 долларов на любую собственность, которой он владеет, если он стал инвалидом на 10 или более процентов в результате службы.Если ветеран стал инвалидом на 100 процентов в результате службы, он может получить полное освобождение от налога на имущество. Существуют и другие льготы для ветеранов старше 65 лет и оставшихся в живых супругов, подробнее здесь. |

| Грузия | Ветеран-инвалид в Грузии может получить освобождение от налога на имущество в размере 60 000 долларов США или более на свое основное место жительства, если ветеран является инвалидом на 100 процентов, в зависимости от колеблющейся ставки индекса, установленной U.С. Секретарь по делам ветеранов. Текущая сумма составляет 85 645 долларов США; имущество сверх этого освобождения остается налогооблагаемым. |

| Гавайи | Ветеран-инвалид на Гавайях может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате прохождения службы. Исключения могут варьироваться в зависимости от округа, в котором проживает ветеран. Щелкните ссылки, чтобы просмотреть налоговые льготы для округа Гавайи, округа Гонолулу и округа Кауаи. |

| Айдахо | Ветеран-инвалид в Айдахо может получить освобождение от уплаты налога на имущество в размере до 1320 долларов на свое основное место жительства, если ветеран стал инвалидом на 100 процентов или более в результате службы. |

| Иллинойс | Квалифицированный ветеран-инвалид из Иллинойса с инвалидностью не менее 30-50 процентов получит сокращение EAV на 2500 долларов; те, у кого есть 50-70 процентов, могут получить освобождение в размере 5000 долларов; а те, у кого 70 процентов и более, не платят налога на имущество.Вернувшиеся ветераны, отвечающие требованиям, также могут получить скидку в размере 5000 долларов США к эквивалентной оценочной стоимости своего дома. Свяжитесь с офисом асессора местного округа для получения подробной информации. |

| Индиана | Ветеран-инвалид в Индиане может получить освобождение от налога на имущество в размере до 24 960 долларов, если ветеран с честью отслужил в течение любого периода военного времени и стал инвалидом на 100 процентов в результате службы или ему не менее 62 лет, и он имеет не менее 10 баллов. процент инвалидности, связанной с обслуживанием. |

| Айова | Ветеран в Айове может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран служил на действительной службе в период войны или в течение как минимум 18 месяцев в мирное время. |

| Канзас | Ветеран-инвалид или соответствующий член семьи в Канзасе может получить возмещение налога на имущество по месту его / ее основного места жительства, если ветеран стал инвалидом на 50 или более процентов в результате службы. |

| Кентукки | Домовладельцы 65 лет и старше или полностью инвалиды, определенные государственным учреждением штата Кентукки, могут получить освобождение от налога на недвижимость в размере до 39 399 долларов США на свое основное место жительства. |

| Луизиана | Ветеран-инвалид в Луизиане может получить освобождение от налога на имущество в размере до первых 15 000 долларов от оценочной стоимости его / ее основного места жительства, если ветеран стал инвалидом на 100 процентов в результате службы. |

| Мэн | Ветераны с нашими ограниченными возможностями без возможности подключения к услугам и их пережившие супруги в штате Мэн могут получить освобождение от налога на имущество в размере до 6000 долларов США по месту их основного проживания, если ветерану 62 года и старше или он на 100% инвалид. Существуют дополнительные исключения для ветеранов, страдающих параличом нижних конечностей, и для супругов с определенными обстоятельствами. Читать далее. Существуют дополнительные исключения для ветеранов, страдающих параличом нижних конечностей, и для супругов с определенными обстоятельствами. Читать далее. |

| Мэриленд | Ветеран-инвалид в Мэриленде может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате прохождения службы. |

| Массачусетс | Ветеран-инвалид в Массачусетсе может получить освобождение от уплаты налога на недвижимость в своем основном месте жительства, если соблюдены все требования. Чтобы соответствовать требованиям, человек должен быть не менее 10% инвалидом, должен прожить в Массачусетсе шесть месяцев до зачисления и прожить в штате пять лет подряд. Освобождение в размере 400 долларов США может быть получено, если ветеран является инвалидом на 10 процентов или более, имеет статус Получателя Пурпурного Сердца или Родителя со статусом Gold Star.Освобождение от налогов в размере 750 долларов может быть получено, если ветеран потерял возможность пользоваться одной рукой, одной ногой или одним глазом; 1250 долларов США, если ветеран потерял возможность пользоваться обеими руками, обеими ногами или их комбинацией, или если ветеран ослеп на оба глаза в результате службы. Ветеран может получить освобождение от уплаты налогов в размере 1500 долларов, если он на 100% станет инвалидом в результате прохождения службы. Департамент доходов штата Массачусетс подготовил полный обзор местных льгот. Ветеран может получить освобождение от уплаты налогов в размере 1500 долларов, если он на 100% станет инвалидом в результате прохождения службы. Департамент доходов штата Массачусетс подготовил полный обзор местных льгот. |

| Мичиган | Ветеран-инвалид в Мичигане может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате прохождения службы.Штат также предлагает льготный налоговый кредит и льготу по налогу на имущество для действующих военнослужащих. |

| Миннесота | Ветеран-инвалид в Миннесоте может получить освобождение от уплаты налога на имущество в размере до 300 000 долларов по своему основному месту жительства, если ветеран на 100% стал инвалидом в результате прохождения службы. Ветераны с рейтингом инвалидности 70 процентов и более могут получить освобождение в размере до 150 000 долларов. Выжившие супруги военнослужащих имеют право на исключение в размере 300 000 долларов США. |

| Миссисипи | Ветеран-инвалид в штате Миссисипи может получить полное освобождение от уплаты налога на имущество для своего основного места жительства, если оценочная стоимость составляет 7500 долларов или меньше, а ветеран на 100% стал инвалидом в результате прохождения службы. |

| Миссури | Ветеран-инвалид в штате Миссури может получить освобождение от налогов в размере до 1100 долларов на свое основное место жительства, если ветеран является бывшим военнопленным и стал инвалидом на 100% в результате службы.Здесь ветераны могут проверить свое право на участие. |

| Монтана | Ветеран-инвалид и некоторые его супруги в Монтане могут получить освобождение от уплаты налога на имущество для своего основного места жительства, если ветеран на 100% стал инвалидом в результате службы. Сумма освобождения варьируется в зависимости от дохода и семейного положения, как это определено налоговым департаментом штата Монтана. |

| Небраска | Ветеран-инвалид в Небраске может получить освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате службы в военное время.Сумма освобождения зависит от общего дохода семьи. |

| Невада | Ветеран-инвалид в Неваде может получить освобождение от налога на имущество в размере до 20 000 долларов от оценочной стоимости его / ее основного места жительства, если ветеран стал инвалидом на 100 процентов или более в результате службы. Ветераны с рейтингом инвалидности от 60 до 79 процентов имеют право на вычет в размере 10 000 долларов, а ветераны с рейтингом инвалидности от 80 до 90 процентов имеют право на скидку в размере 15 000 долларов. |

| Нью-Гэмпшир | Ветеран-инвалид в Нью-Гэмпшире может получить полное освобождение от налога на имущество в своем основном месте жительства, если ветеран является инвалидом на 100%, слеп, страдает параличом нижних конечностей или имеет двойную ампутацию в результате службы и владеет специально адаптированным домом, приобретенным с помощью В. А. Ветеран-инвалид, имеющий 100% инвалидность, может получить налоговый кредит в размере 701 доллара, но налоговые органы могут увеличить его до 4000 долларов. А. Ветеран-инвалид, имеющий 100% инвалидность, может получить налоговый кредит в размере 701 доллара, но налоговые органы могут увеличить его до 4000 долларов. |

| Нью-Джерси | Ветеран-инвалид в Нью-Джерси может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате службы в военное время. |

| Нью-Мексико | Ветеран со 100-процентной инвалидностью получит полное освобождение от налога на имущество. |

| Нью-Йорк | Ветеран-инвалид, проживающий в Нью-Йорке, может получить одно из трех различных освобождений от уплаты налога на имущество для своего основного места жительства. Сумма освобождения варьируется в зависимости от типа услуги, инвалидности, определяемой Отделом по делам ветеранов штата Нью-Йорк, и величины освобождения, определяемой округом или муниципалитетом. |

| Северная Каролина | Ветеран-инвалид в Северной Каролине может получить освобождение от налога на имущество в размере до первых 45 000 долларов от оценочной стоимости его / ее основного места жительства, если ветеран стал инвалидом на 100 процентов в результате службы. |

| Северная Дакота | Ветеран, страдающий параличом нижних конечностей, в Северной Дакоте может получить освобождение от уплаты налога на имущество в размере первых 120 000 долларов по его / ее основному месту жительства или если ветеран получил специально адаптированное жилье.Ветеран-инвалид с рейтингом 30 или более процентов может получить освобождение от налогооблагаемой стоимости первых 36 000 долларов. |

| Огайо | Ветеран-инвалид в Огайо может получить освобождение от налога на имущество в размере до 50 000 долларов от рыночной стоимости его / ее основного места жительства, если ветеран стал инвалидом на 100 процентов в результате прохождения службы. |

| Оклахома | Ветеран-инвалид в Оклахоме может получить полное освобождение от уплаты налога на имущество по месту своего основного проживания, если ветеран на 100% стал инвалидом в результате прохождения службы.100-процентное освобождение от налога на ветеранов нетрудоспособности в Оклахоме распространяется на налог с продаж, акцизный налог и адвалорный налог. |

| Орегон | Ветеран-инвалид или оставшийся в живых супруг в Орегоне может получить освобождение от налога на имущество в отношении своего основного места жительства, если ветеран стал инвалидом на 40 или более процентов в результате службы. Размер освобождения ежегодно меняется в зависимости от дохода и увеличивается на 3 процента каждый год. Суммы освобождения от уплаты налогов на 2020 год составляют 22 689 долларов США или 27 228 долларов США. |

| Пенсильвания | Ветеран-инвалид в Пенсильвании может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате службы в военное время. Чтобы иметь право на участие, ветеран должен доказать финансовую потребность, которая, по мнению штата, составляет менее 92 594 долларов США. Ветераны, чей доход превышает это значение, могут иметь право на участие. |

| Род-Айленд | Ветеран-инвалид в Род-Айленде может получить освобождение от налога на недвижимость в своем основном месте жительства. Сумма освобождения варьируется в зависимости от округа, стоимости собственности и категории освобождения, на которую имеет право ветеран. Существует семь категорий: обычное освобождение для ветеранов, не состоящая в браке вдова квалифицированного ветерана, ветеран-инвалид, ветеран с частичной инвалидностью, льгота для родителей со статусом Gold Star, освобождение для военнопленных и освобождение от льгот по особому жилью. Проверьте, какое может быть ваше потенциальное освобождение от налога по округу, здесь. Сумма освобождения варьируется в зависимости от округа, стоимости собственности и категории освобождения, на которую имеет право ветеран. Существует семь категорий: обычное освобождение для ветеранов, не состоящая в браке вдова квалифицированного ветерана, ветеран-инвалид, ветеран с частичной инвалидностью, льгота для родителей со статусом Gold Star, освобождение для военнопленных и освобождение от льгот по особому жилью. Проверьте, какое может быть ваше потенциальное освобождение от налога по округу, здесь. |

| Южная Каролина | Ветеран-инвалид или его оставшаяся в живых супруга в Южной Каролине может получить полное освобождение от налога на имущество, если ветеран на 100% стал инвалидом в результате службы.Оценка инвалидности Департамента по делам ветеранов должна включать одно из следующих условий: параплегия, гемиплегия или квадриплегия, болезнь Паркинсона, рассеянный склероз (РС) или боковой амиотрофический склероз (БАС). Освобождение Homestead доступно для всех лиц старше 65 лет и / или полностью и постоянно нетрудоспособных. |

| Южная Дакота | Ветеран-инвалид в Южной Дакоте может получить освобождение от налога на имущество в размере до 150 000 долларов по своему основному месту жительства, если ветеран стал инвалидом на 100 процентов в результате прохождения службы.Ветераны с параличом нижних конечностей могут получить полное освобождение от уплаты налога на имущество, а также на недвижимость стоимостью 150 000 долларов или меньше. |

| Теннесси | Ветеран-инвалид в Теннесси может получить освобождение от уплаты налога на имущество в отношении первых 175 000 долларов в его / ее основном месте жительства, если ветеран является инвалидом на 100 процентов и потерял способность использовать две или более конечностей или ослеп на оба глаза в результате службы. . Сумма освобождения зависит от округа. |

| Техас | В Техасе ветеран с инвалидностью:

70–100% могут получить освобождение от уплаты налога на имущество в размере 12 000 долларов США. Ветераны с полной стопроцентной инвалидностью полностью освобождены от налога на имущество.

50-69 процентов могут получить освобождение от налога на имущество в размере 10 000 долларов США.

30-49 процентов могут получить освобождение от налога на имущество в размере 7500 долларов.

10–29 процентов могут получить освобождение от налога на имущество в размере 5 000 долларов США. Ветераны с полной стопроцентной инвалидностью полностью освобождены от налога на имущество.

50-69 процентов могут получить освобождение от налога на имущество в размере 10 000 долларов США.

30-49 процентов могут получить освобождение от налога на имущество в размере 7500 долларов.

10–29 процентов могут получить освобождение от налога на имущество в размере 5 000 долларов США. |

| Юта | Ветеран-инвалид в штате Юта может получить освобождение от уплаты налога на имущество в его / ее основном месте жительства, если ветеран стал инвалидом на 10 или более процентов в результате службы.Максимальная налогооблагаемая стоимость собственности составляет 271 736 долларов, и ветеран должен быть на 100 процентов инвалидом. Персонал вооруженных сил, находящийся на действительной военной службе, может получить полное освобождение от налога на имущество, если он / она направлен за пределы штата для выполнения военной службы. |

| Вермонт | Ветеран-инвалид в штате Вермонт может получить освобождение от уплаты налога на имущество в размере не менее 10 000 долларов США на свое основное место жительства, если ветеран стал инвалидом на 50 или более процентов в результате службы. Сумма освобождения меняется, поскольку каждый город голосует за эту сумму.Максимальная сумма освобождения, разрешенная штатом, составляет 40 000 долларов США. Сумма освобождения меняется, поскольку каждый город голосует за эту сумму.Максимальная сумма освобождения, разрешенная штатом, составляет 40 000 долларов США. |

| Вирджиния | Ветеран-инвалид в Вирджинии может получить полное освобождение от уплаты налога на имущество в своем основном месте жительства, если ветеран на 100% стал инвалидом в результате службы. |

| Вашингтон | Ветеран-инвалид в Вашингтоне может получить освобождение от уплаты налога на имущество по месту своего основного проживания, если ветеран на 80% стал инвалидом в результате прохождения службы.Сумма освобождения зависит от дохода, установленного Департаментом по делам ветеранов штата Вашингтон. Ветераны с инвалидностью менее 80 процентов могут получить частичное освобождение. |

| Западная Вирджиния | Ветеран со 100-процентной инвалидностью или любой ветеран старше 65 лет в Западной Вирджинии освобождается от уплаты налогов на первые 20000 долларов оценочной стоимости самостоятельно занятой собственности, если ветеран был резидентом штата на момент службы в армии. услуга. услуга. |

| Висконсин | Ветеран-инвалид или его пережившая супруга в Висконсине могут получить налоговую льготу в своей государственной налоговой декларации по своему основному месту жительства, если ветеран является инвалидом на 100 процентов в результате службы или имеет 100-процентный рейтинг SCD. Ветеран должен был проживать в Висконсине при поступлении на службу или в течение 5 лет после поступления. Это полное исключение. |

| Вайоминг | Ветеран в Вайоминге может получить освобождение от налога на имущество в размере 3000 долларов от оценочной стоимости его / ее основного места жительства, если ветеран прожил в штате 3 или более лет и служил во время войны.Ветераны-инвалиды имеют право на такое же освобождение. Если освобождение не используется, оно может быть применено к лицензионному сбору их транспортного средства. |

| Округ Колумбия | Ветеран должен быть инвалидом на 100 процентов, чтобы иметь право на освобождение от налога на имущество в округе Колумбия в размере до 500 000 долларов. |

Военные и налоги | Hampton, VA

Военные и налоги | Хэмптон, Вирджиния — Официальный веб-сайтУСЛУГИ

[{«WidgetSkinID»: 16, «ComponentType»: 20, «FontFamily»: «Montserrat», «FontVariant»: «700», «FontColor»: «# fff», «FontSize»: 1.10, «FontStyle»: 0, «TextAlignment»: 0, «ShadowColor»: «», «ShadowBlurRadius»: 0, «ShadowOffsetX»: 0, «ShadowOffsetY»: 0, «Заглавные буквы»: 0, «HeaderMiscellaneousStyles1»: « «,» HeaderMiscellaneousStyles2 «:» «,» HeaderMiscellaneousStyles3 «:» «,» BulletStyle «: 0,» BulletWidth «: 2.00,» BulletColor «:» «,» LinkNormalColor «:» «,» LinkNormalUnderlined «: false,» LinkNormalMaltyles » «:» background-size: contain; «,» LinkVisitedColor «:» «,» LinkVisitedMiscellaneousStyles «:» «,» LinkHoverColor «:» «,» LinkHoverUnderlined «: false,» LinkHoverMiscellaneousStyles «:» «,» LinkSelectedUnder Line «: false , «ForceReadOnLinkToNewLine»: false, «DisplayColumnSeparator»: false, «ColumnSeparatorWidth»: 0. 0000, «HoverBackgroundColor»: «», «HoverBackgroundGradientStartingColor»: «», «HoverBackgroundGradientEndingColor»: «», «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDegrees»: «,» HoverBackgroundGradientDackground «:», » «: 0,» HoverBackgroundImagePositionX «: {» Value «: 0.0,» Unit «: 0},» HoverBackgroundImagePositionYUseKeyword «: true,» HoverBackgroundImagePositionYKeyword «: 0,» HoverBackgroundImagePositionY «: {» Value «: 0.0, «Unit»: 0}, «HoverBackgroundImageRepeat»: 0, «HoverBorderStyle»: 0, «HoverBorderWidth»: 0, «HoverBorderColor»: «», «HoverBorderSides»: 15, «SelectedBackgroundColor»: «», «SelectedBackgroundColient» : «», «SelectedBackgroundGradientEndingColor»: «», «SelectedBackgroundGradientDirection»: 0, «SelectedBackgroundGradientDegrees»: 0,0000000, «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, : 0.

0000, «HoverBackgroundColor»: «», «HoverBackgroundGradientStartingColor»: «», «HoverBackgroundGradientEndingColor»: «», «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDegrees»: «,» HoverBackgroundGradientDackground «:», » «: 0,» HoverBackgroundImagePositionX «: {» Value «: 0.0,» Unit «: 0},» HoverBackgroundImagePositionYUseKeyword «: true,» HoverBackgroundImagePositionYKeyword «: 0,» HoverBackgroundImagePositionY «: {» Value «: 0.0, «Unit»: 0}, «HoverBackgroundImageRepeat»: 0, «HoverBorderStyle»: 0, «HoverBorderWidth»: 0, «HoverBorderColor»: «», «HoverBorderSides»: 15, «SelectedBackgroundColor»: «», «SelectedBackgroundColient» : «», «SelectedBackgroundGradientEndingColor»: «», «SelectedBackgroundGradientDirection»: 0, «SelectedBackgroundGradientDegrees»: 0,0000000, «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, : 0. 0, «Unit»: 0}, «SelectedBackgroundImagePositionYUseKeyword»: true, «SelectedBackgroundImagePositionYKeyword»: 0, «SelectedBackgroundImagePositionY»: {«Значение»: 0,0, «Unit»: 0}, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat»: 0, «SelectedBorderSty , «SelectedBorderWidth»: 0, «SelectedBorderColor»: «», «SelectedBorderSides»: 15, «HoverFontFamily»: «», «HoverFontVariant»: «», «HoverFontColor»: «», «HoverFontSize»: 0.00, «HoverFontSty» : 0, «HoverTextAlignment»: 0, «HoverShadowColor»: «», «HoverShadowBlurRadius»: 0, «HoverShadowOffsetX»: 0, «HoverShadowOffsetY»: 0, «HoverCapitalization»: 0, «SelectedFontFamant», «SelectedFontFamant»: «SelectedFontFamant»: «SelectedFontFamant»: : «», «SelectedFontColor»: «», «SelectedFontSize»: 0.00, «SelectedFontStyle»: 0, «SelectedShadowColor»: «», «SelectedShadowBlurRadius»: 0, «SelectedShadowOffsetX»: 0, «SelectedShadowOffsetY»: 0, «SpaceBetweenTabs»: 0, «SpaceBetweenTabgersUnits»: «,« SpaceBetweenTabgersUnits »: 1, «AnimationId»: «e99ea493-44ca-4a30-88f4-14ac31e71b7e», «AnimationClass»: «animatione99ea49344ca4a3088f414ac31e71b7e», «ScrollOffset»: 33, «TriggerNameLowerCase»: «PriggerCase»: «hoverponCase»: «фоновый компонент» «», «BackgroundGradientStartingColor»: «», «BackgroundGradientEndingColor»: «», «BackgroundGradientDirection»: 0, «BackgroundGradientDegrees»: 0.

0, «Unit»: 0}, «SelectedBackgroundImagePositionYUseKeyword»: true, «SelectedBackgroundImagePositionYKeyword»: 0, «SelectedBackgroundImagePositionY»: {«Значение»: 0,0, «Unit»: 0}, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat»: 0, «SelectedBorderSty , «SelectedBorderWidth»: 0, «SelectedBorderColor»: «», «SelectedBorderSides»: 15, «HoverFontFamily»: «», «HoverFontVariant»: «», «HoverFontColor»: «», «HoverFontSize»: 0.00, «HoverFontSty» : 0, «HoverTextAlignment»: 0, «HoverShadowColor»: «», «HoverShadowBlurRadius»: 0, «HoverShadowOffsetX»: 0, «HoverShadowOffsetY»: 0, «HoverCapitalization»: 0, «SelectedFontFamant», «SelectedFontFamant»: «SelectedFontFamant»: «SelectedFontFamant»: : «», «SelectedFontColor»: «», «SelectedFontSize»: 0.00, «SelectedFontStyle»: 0, «SelectedShadowColor»: «», «SelectedShadowBlurRadius»: 0, «SelectedShadowOffsetX»: 0, «SelectedShadowOffsetY»: 0, «SpaceBetweenTabs»: 0, «SpaceBetweenTabgersUnits»: «,« SpaceBetweenTabgersUnits »: 1, «AnimationId»: «e99ea493-44ca-4a30-88f4-14ac31e71b7e», «AnimationClass»: «animatione99ea49344ca4a3088f414ac31e71b7e», «ScrollOffset»: 33, «TriggerNameLowerCase»: «PriggerCase»: «hoverponCase»: «фоновый компонент» «», «BackgroundGradientStartingColor»: «», «BackgroundGradientEndingColor»: «», «BackgroundGradientDirection»: 0, «BackgroundGradientDegrees»: 0. 0000000, «BackgroundImageFileName»: «/ ImageRepository / Document? DocumentID = 24799», «BackgroundImagePositionXUseKeyword»: true, «BackgroundImagePositionXKeyword»: 1, «BackgroundImagePositionX»: {«Value»: 0,0, «Unit»: 0}, «BackgroundImagePositionYUseKeyword» : true, «BackgroundImagePositionYKeyword»: 1, «BackgroundImagePositionY»: {«Value»: 0.0, «Unit»: 0}, «BackgroundImageRepeat»: 0, «BorderStyle»: 0, «BorderWidth»: 0, «BorderColor»: » «,» BorderSides «: 15,» MarginTop «: {» Value «: null,» Unit «: 0},» MarginRight «: {» Value «: null,» Unit «: 0},» MarginBottom «: {» Value «: null,» Unit «: 0},» MarginLeft «: {» Value «: null,» Unit «: 0},» PaddingTop «: {» Value «: 0.5000, «Unit»: 0}, «PaddingRight»: {«Value»: null, «Unit»: 0}, «PaddingBottom»: {«Value»: 0,5000, «Unit»: 0}, «PaddingLeft»: { «Value»: null, «Unit»: 0}, «MiscellaneousStyles»: «», «RecordStatus»: 0}]

0000000, «BackgroundImageFileName»: «/ ImageRepository / Document? DocumentID = 24799», «BackgroundImagePositionXUseKeyword»: true, «BackgroundImagePositionXKeyword»: 1, «BackgroundImagePositionX»: {«Value»: 0,0, «Unit»: 0}, «BackgroundImagePositionYUseKeyword» : true, «BackgroundImagePositionYKeyword»: 1, «BackgroundImagePositionY»: {«Value»: 0.0, «Unit»: 0}, «BackgroundImageRepeat»: 0, «BorderStyle»: 0, «BorderWidth»: 0, «BorderColor»: » «,» BorderSides «: 15,» MarginTop «: {» Value «: null,» Unit «: 0},» MarginRight «: {» Value «: null,» Unit «: 0},» MarginBottom «: {» Value «: null,» Unit «: 0},» MarginLeft «: {» Value «: null,» Unit «: 0},» PaddingTop «: {» Value «: 0.5000, «Unit»: 0}, «PaddingRight»: {«Value»: null, «Unit»: 0}, «PaddingBottom»: {«Value»: 0,5000, «Unit»: 0}, «PaddingLeft»: { «Value»: null, «Unit»: 0}, «MiscellaneousStyles»: «», «RecordStatus»: 0}]

для наших войск | TxDMV.gov

Эмблема, изображенная на военных номерных знаках Департамента автотранспортных средств Техаса, получена из медалей Америки

Международный символ доступа (ISA)

Если вы ветеран-инвалид, на ваших военных номерных знаках может отображаться Международный символ доступа (ISA); или выберите получение таблички инвалида для каждого транспортного средства с табличкой ветеран-инвалида. Для этого заполните и отправьте Заявление на получение ветеранских номерных знаков и парковочных знаков для инвалидов (форма VTR-615), чтобы получить номерные знаки или таблички для инвалидов.

Для этого заполните и отправьте Заявление на получение ветеранских номерных знаков и парковочных знаков для инвалидов (форма VTR-615), чтобы получить номерные знаки или таблички для инвалидов.

Примечание. Таблички-инвалиды-ветераны больше не могут содержать одновременно символ ISA и эмблему.

Запасные пластины

Если вы заказываете новые военные номера с новым дизайном или ISA для замены существующих военных номеров, будет присвоен новый номер. Номера для отключенных ветеранов не изменятся при добавлении эмблемы или ISA.Когда вы получите свои новые тарелки, пожалуйста, отдайте старые налоговому инспектору вашего округа, чтобы они могли быть уничтожены или переработаны.

Перенос пластин

Вы можете перенести свой военный номер на новый автомобиль, но не забудьте сообщить об этом своему автомобильному дилеру и / или налоговому инспектору округа, чтобы регистрационная запись вашего автомобиля могла быть обновлена. Вас могут попросить уточнить, является ли номерной знак обозначенным «первым набором» или дополнительным набором номеров, поскольку регистрационные сборы различаются.

Выжившие супруги

Если вы переживший супруг ветерана, вы можете оставить себе военную пластину своего супруга (за исключением случаев, когда это знак ветерана-инвалида). Вы также можете подать заявку на получение собственной таблички выжившего супруга. Если вы выжившая супруга ветерана-инвалида, вы должны заплатить 3 доллара за первый набор тарелок. Дополнительные наборы бесплатны, но будут применяться ежегодные регистрационные сборы и любые дополнительные сборы. Если вы хотите, чтобы ISA отображалось на номерном знаке вашего пережившего инвалида (супруга), вы должны предоставить подтверждение своего статуса инвалида, заполнив Заявление на парковку для инвалидов и / или номерной знак (форма VTR-214).

Золотая Звезда

Если вы являетесь ближайшим родственником (определяемым как родитель, ребенок, брат, сестра или супруга) человека, который умер во время службы в вооруженных силах США, вы можете заказать номерной знак Gold Star. На человека может быть выдан только один комплект пластин Gold Star.

Право на парковку и освобождение от уплаты сборов для транспортных средств с военными номерными знаками

Закон штата(раздел 681.008 Транспортного кодекса Техаса) разрешает транспортному средству с номерами-инвалидами-ветеранами, которые эксплуатируются инвалидами-ветеранами или для них, использовать любое парковочное место или зону, предназначенную специально для лиц с ограниченными физическими возможностями.Это также позволяет автомобилям со следующими номерными знаками бесплатно парковаться у парковочного счетчика, находящегося в ведении государственного органа, отличного от федерального правительства (в алфавитном порядке):

.

1.

1. 2.

2. 1.

1. с. (до 25,75 кВт) включительно

с. (до 25,75 кВт) включительно

1-3511)

1-3511) Такие действия будут включать подачу иска в местный суд, например иск о разводе, согласие на обучение в штате, голосование на местном уровне и, возможно, подачу подоходного налога в Вирджинии.

Такие действия будут включать подачу иска в местный суд, например иск о разводе, согласие на обучение в штате, голосование на местном уровне и, возможно, подачу подоходного налога в Вирджинии.